Từ khóa: thuế tiêu thụ đặc biệt, thuế suất, giá thuốc lá, tỷ lệ thuế, thu ngân sách nhà nước

Summary

Law No. 70/2014/QH13 amending and supplementing several articles of the Law on Special Consumption Tax stipulates a roadmap to increase the special consumption tax rate on cigarettes from January 1, 2016, increasing from 65% up to 70%; from January 1, 2019, increased from 70% to 75%. However, the 75% tax rate is still not appropriate because it does not have a strong enough impact to reduce cigarette consumption. Therefore, in the coming time, Vietnam needs to adjust the special consumption tax rate on cigarettes in accordance with good international practices and to achieve the goal of reducing the number of smokers. By using a model to measure the elasticity of cigarette demand according to cigarette prices as a basis for calculating the impact on state budget revenue, combined with qualitative analysis, this article proposes some plans to adjust special consumption tax rates on cigarettes; at the same time, evaluate the impact on Vietnam’s state budget revenue in the period 2026-2030.

Keywords: special consumption tax, tax, cigarette prices, tax rate, state budget revenue

GIỚI THIỆU

Thuế TTĐB mà một trong những loại thuế gián thu đánh vào một số loại hàng hóa và dịch vụ nhất định nhằm điều tiết/định hướng tiêu dùng và hoạt động sản xuất kinh doanh (SXKD) hàng hóa đó. Đây là đặc trưng khác biệt của thuế TTĐB so với thuế GTGT (loại thuế đánh trên diện rộng hầu hết tất cả các hàng hóa và dịch vụ). Theo đó thuế TTĐB cũng sẽ được thiết kế một cách đặc biệt nhằm tác động đến hành vi của người tiêu dùng và doanh nghiệp. Thuế TTĐB có thể được thu ở các giai đoạn khác nhau bao gồm giai đoạn sản xuất, giai đoạn bán buôn hoặc giai đoạn bán lẻ. Thuế TTĐB được áp dụng thuế suất tương đối (thuế theo tỷ lệ phần trăm) hoặc theo thuế suất tuyệt đối (thuế tính trên một đơn vị giá trị hàng hóa) hoặc áp dụng cả thuế suất tỷ lệ và thuế suất tuyệt đối.

Việc thiết kế chính sách thuế TTĐB phụ thuộc vào mục tiêu, đối tượng chịu thuế, cơ sở tính thuế và thuế suất. Do mục tiêu của thuế TTĐB là điều tiết hành vi tiêu dùng và sản xuất các hàng hóa hoặc dịch vụ ảnh hưởng xấu đến sức khỏe cộng đồng và môi trường. Do đó, thuế TTĐB khi xây dựng cần phải hướng vào việc nội luật hóa các chi phí xã hội của sản phẩm hoặc ngoại tác tiêu cực. Điều này có nghĩa là cơ sở tính thuế phải được xem xét để nhắm mục tiêu trực tiếp đến thành phần sản phẩm có hại hoặc đại diện tốt nhất hiện có cho các chi phí đó. Các sản phẩm thay thế ít gây hại hơn hoặc ít tốn kém hơn nên được loại trừ khỏi cơ sở tính thuế. Vì vậy, trong hầu hết các trường hợp việc áp dụng mức thuế tuyệt đối sẽ phù hợp hơn mức thuế theo tỷ lệ do số lượng có liên quan nhiều hơn đến các ngoại tác tiêu cực so với giá của sản phẩm.

Tác giả tiếp cận theo hướng xem xét tác động của việc điều chỉnh thuế suất thuế TTĐB đối với thuốc lá đến nguồn thu NSNN của Việt Nam. Tác giả áp dụng mô hình kinh tế lượng vĩ mô để kiểm chứng độ co giãn của cầu với giá thuốc lá trong giai đoạn 22 năm (từ năm 2000 đến năm 2022). Cùng với những giả định phù hợp, tác giả thực hiện mô phỏng tác động của việc điều chỉnh thuế suất thuế TTĐB đối với thuốc lá đến thu NSNN của Việt Nam trong thời gian tới. Dựa trên kết quả tác động, tác giả tiến hành phân tích và đưa ra các khuyến nghị chính sách thuế TTĐB đối với thuốc lá phù hợp với bối cảnh của Việt Nam.

MÔ HÌNH KINH TẾ LƯỢNG VĨ MÔ

Tổng số thu thuế mà chính phủ thu được từ thuế TTĐB được quyết định bởi độ co giãn của cầu về hàng hóa và dịch vụ bị đánh thuế TTĐB. Ước tính độ co giãn đại diện cho một trong những nhân tố quan trọng nhất dự báo số thu từ thuế TTĐB. Độ co giãn của cầu theo giá đề cập đến mức độ sử dụng một sản phẩm giảm hoặc tăng sau khi tăng hoặc giảm giá. Nếu độ co giãn của cầu theo giá đối với một sản phẩm rất thấp – nghĩa là nếu nó không co giãn – thì cầu sẽ giảm hoặc chỉ tăng nhẹ trước những thay đổi về giá. Cầu về một hàng hóa có độ co giãn giá cao sẽ giảm mạnh hơn nhiều khi giá tăng.

Các bước đánh giá tác động như sau:

Phương trình kinh tế lượng có dạng tổng quát như sau:

LogCt = αo + α1logPt + α2logYt + α3logCt-1 + εt (1)

Trong đó: Ct là tiêu dùng tư nhân đối với thuốc lá năm t; Pt là giá thuốc lá năm t; Yt là thu nhập thực tế bình quân đầu người năm t; Ct-1 là biến trễ phụ thuộc năm t – 1.

Phương trình (1) dùng để xác định độ co giãn của cầu theo giá thuốc lá (α1), từ đó tính được sự thay đổi trong số lượng tiêu thụ thuốc lá (∆Q), tính được tổng số lượng tiêu thụ thuốc lá năm dự báo, qua đó tính được số thu thuế TTĐB từ thuốc lá năm dự báo.

Giả định cho mô hình:

– Giá thuốc lá điếu hoàn toàn do cơ sở sản xuất, cơ sở nhập khẩu trực tiếp bán ra (để loại trừ trường hợp thuốc lá được bán cho cơ sở kinh doanh thương mại có quan hệ với công ty mẹ, công ty con hoặc các công ty con trong cùng công ty mẹ với cơ sở sản xuất, cơ sở nhập khẩu hoặc cơ sở kinh doanh thương mại là cơ sở có mối quan hệ liên kết, thì giá tính thuế TTĐB không được thấp hơn tỷ lệ phần trăm (%) so với giá bình quân của các cơ sở kinh doanh thương mại mua trực tiếp của cơ sở sản xuất, cơ sở nhập khẩu bán ra theo quy định của Chính phủ).

– Theo nhiều nghiên cứu, vấn đề điều chỉnh tăng thuế suất thuế TTĐB đối với thuốc lá sẽ dẫn tới gia tăng thuốc lá lậu. Thực tiễn các quốc gia cũng cho thấy, thuốc lá lậu tăng rất nhanh, khi thuế suất thuế TTĐB đối với thuốc lá tăng lên. Tuy nhiên, vấn đề này không được xem xét trong mô hình, thay vào đó mô hình giả định công tác quản lý, kiểm soát thuốc lá lậu được triển khai tốt nhờ vào cơ chế chính sách chặt chẽ (ví dụ Thông tư tem điện tử thuốc lá của Bộ Tài chính…) cũng như đội ngũ phòng chống buôn lậu thuốc lá được tăng cường.

Về chuỗi dữ liệu. Xác định chuỗi dữ liệu trong quá khứ giai đoạn 2000-2023 làm đầu vào sử dụng cho mô hình và chuỗi dữ liệu dự báo trong giai đoạn 2024-2030 làm căn cứ đánh giá tác động. Các dữ liệu bao gồm:

– Về sản xuất, nhập khẩu, xuất khẩu thuốc lá: dữ liệu số lượng thuốc lá sản xuất trong nước, số lượng thuốc lá nhập khẩu, số lượng thuốc lá xuất khẩu.

– Về tiêu dùng thuốc lá: tổng số dân cả nước; tổng số dân từ 15 tuổi trở lên; tỷ lệ nam giới hút thuốc từ 15 tuổi trở lên/tổng số dân từ 15 tuổi trở lên; tỷ lệ người hút thuốc từ 15 tuổi trở lên/Tổng số dân; Tỷ lệ nữ giới hút thuốc từ 15 tuổi trở lên/tổng số dân; Tỷ lệ người hút thuốc từ 15 tuổi trở lên/tổng số dân từ 15 tuổi trở lên; Số người từ 15 tuổi trở lên có việc làm.

– Về giá thuốc lá: Giá bán lẻ trung bình 01 bao thuốc lá của các thương hiệu bán rộng rãi nhất, gồm cả nhãn hiệu bình dân và nhãn hiệu cao cấp; CPI nói chung; CPI đồ uống và thuốc lá; Tỷ giá liên ngân hàng; Quy định về giá tổi thiểu thuốc lá (bao cứng và bao mềm).

– Về tỷ trọng/cơ cấu các loại thuế/giá bán lẻ thuốc lá: dữ liệu về thuế suất các loại thuế liên quan đến thuốc lá (thuế giá trị gia tăng, thuế nhập khẩu, thuế TTĐB, nộp quỹ Phòng chống tác hại của thuốc lá (PCTHTL), phí bảo vệ môi trường (BVMT) đối với chất thải).

– Về thu nhập bình quân đầu người: dữ liệu thu nhập bình quân đầu người cả nước/năm.

– Về chi tiêu bình quân đầu người: dữ liệu chi tiêu bình quân đầu người/năm theo giá hiện hành (thể hiện chi tiêu bình quân của từng người dân (tính cả người lao động và không lao động, tính cả trẻ em và người lớn); Chi tiêu bình quân đầu người cho ăn uống và hút thuốc/năm theo giá hiện hành.

– Về các yếu tố kinh tế vĩ mô: GDP theo giá hiện hành (theo quy mô đánh giá lại); Tốc độ tăng GDP; GDP theo giá so sánh; GDP giảm phát.

– Về thu NSNN từ thuế TTĐB: dữ liệu về tổng thu từ thuế TTĐB hàng sản xuất trong nước và hàng nhập khẩu; Tổng thu thuế TTĐB các mặt hàng sản xuất trong nước (thuốc lá, rượu, bia, ô tô…); Thu từ thuế TTĐB thuốc lá, xì gà hàng sản xuất trong nước; Thu từ thuế TTĐB thuốc lá, xì gà hàng nhập khẩu bán ra trong nước.

KẾT QUẢ VÀ THẢO LUẬN

Độ co giãn của cầu thuốc lá theo giá thuốc lá từ mô hình kinh tế lượng vĩ mô

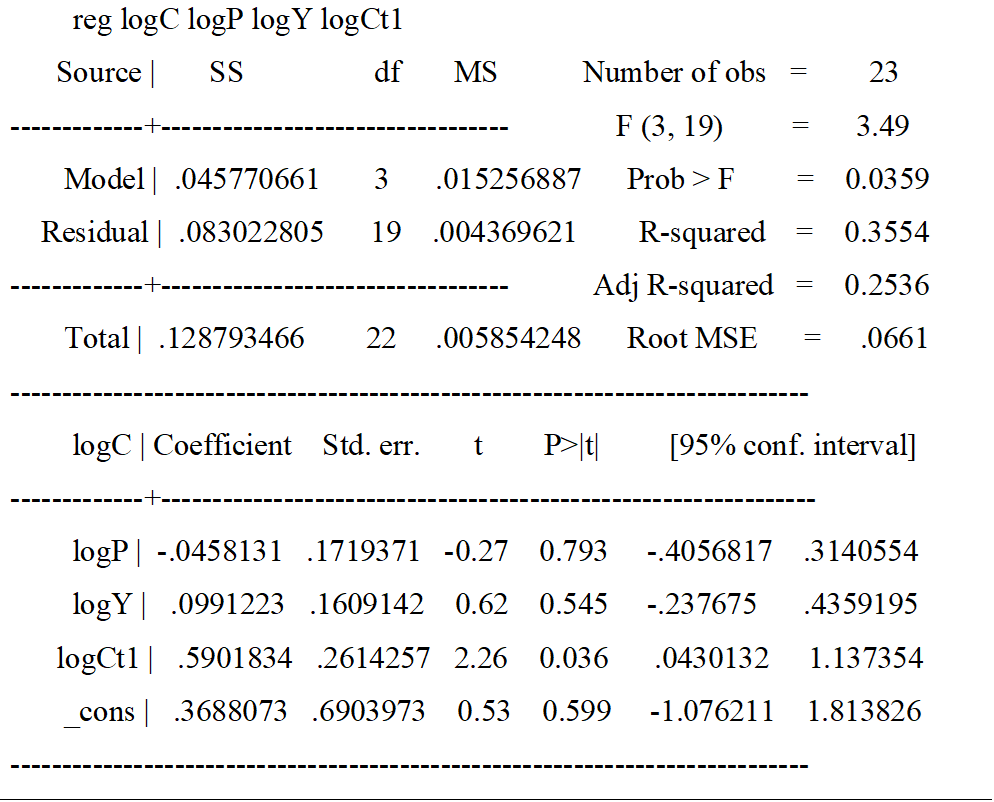

Mô hình kinh tế lượng vĩ mô đã đưa ra kết quả theo Bảng 1.

Bảng 1: Kết quả độ co giãn của cầu thuốc lá theo giá thuốc lá của Việt Nam giai đoạn 2000-2023

|

| Nguồn: Kết quả từ mô hình ứng dụng trên STATA 17.0 |

Độ co giãn của cầu theo giá thuốc lá là -0,046: ý nghĩa gần như cầu thuốc lá không co giãn đối với trường hợp Việt Nam: giá thuốc lá tăng 1%, cầu thuốc lá chỉ giảm 0,046%, như vậy giá thuốc lá gần như không có tác động đến nhu cầu tiêu dùng thuốc lá. Câu hỏi thảo luận đặt ra là tại sao giá thuốc lá gần như không có nhiều tác động đến cầu thuốc lá?

Trong mô hình chỉ có biến trễ logCt1 là có ý nghĩa: điều này cũng hoàn toàn đúng một cách rất thật vì vấn đề khó bỏ được thuốc lá của những người đang hút thuốc dường như là tác động chính khiến lượng tiêu thụ thuốc lá không giảm kể cả vào những thời điểm giá thuốc lá có tăng lên một chút.

Một lý do khác tác giả thấy khi rà soát lại các dữ liệu trong giai đoạn 2000-2023 là so với thu nhập bình quân của người lao động và so với mức chi tiêu bình quân đầu người cho ăn uống và hút thuốc, giá thuốc lá bán lẻ trung bình đang thực sự là quá thấp. Như vậy, công cụ thuế TTĐB đối với thuốc lá trong thời gian qua không có hiệu quả trong việc hạn chế tiêu thụ thuốc lá. Bên cạnh đó, mô hình cũng thể hiện thu nhập tăng 1%, thì tiêu dùng thuốc lá tăng 0,1%. Vì vậy, có rất nhiều nguyên nhân dẫn tới vấn đề tiêu thụ thuốc lá không hề giảm đi, thậm chí còn tăng dần.

Như vậy, vấn đề đặt ra hiện nay là giá thuốc lá không hề có tác động làm giảm lượng tiêu thụ thuốc lá trong 23 năm qua, nguyên nhân do giá thuốc lá quá thấp, nên chi tiêu dành cho thuốc lá thấp hơn nhiều so với mức thu nhập ngày càng tăng dần của đối tượng hút thuốc lá (chỉ ra bằng chứng qua số liệu về số chi tiêu trung bình cho thuốc lá/01 người hút thuốc từ 15 tuổi trở lên/1 năm và thu nhập trung bình của người lao động/năm). Vì vậy, muốn giảm lượng tiêu dùng thuốc lá để đạt được mục tiêu giảm bệnh tật, giảm ô nhiễm môi trường và tăng nguồn thu NSNN, thì cần phải tăng mạnh thuế TTĐB đối với thuốc lá và xác định phương pháp tính thuế hỗn hợp để co hẹp khoảng cách về giá giữa các thương hiệu khác nhau.

ĐỀ XUẤT CÁC PHƯƠNG ÁN ĐIỀU CHỈNH THUẾ SUẤT THUẾ TTĐB ĐỐI VỚI THUỐC LÁ

Một số phương án điều chỉnh

Tác giả đưa ra một số phương án điều chỉnh thuế suất thuế TTĐB đối với thuốc lá trong giai đoạn 2026-2030 như sau:

Phương án (kịch bản) cơ sở: được thiết lập theo hướng giữ nguyên mức thuế suất thuế TTĐB đối với thuốc lá như hiện hành là 75% giá xuất xưởng trong giai đoạn 2023-2030 để có kịch bản nền sử dụng cho việc so sánh kết quả thay đổi của các kịch bản còn lại so với kịch bản cơ sở.

Phương án 01: được thiết lập theo hướng bổ sung mức thuế tuyệt đối tối thiểu và điều chỉnh tăng mức thuế tương đối từ năm 2026 đến năm 2030.

– Kịch bản 01: bổ sung mức thuế tuyệt đối tối thiểu là 3.500 đồng/bao và điều chỉnh tăng mức thuế tương đối thêm ít nhất 15%/năm từ năm 2026 đến năm 2030.

– Kịch bản 02: bổ sung mức thuế tuyệt đối tối thiểu là 3.500 đồng/bao và điều chỉnh tăng mức thuế tương đối thêm 16%/năm từ năm 2026 đến năm 2030.

Phương án 02: được thiết lập theo hướng giữ nguyên mức thuế tương đối hiện hành, bổ sung thêm mức thuế suất tuyệt đối và điều chỉnh tăng dần mức thuế suất tuyệt đối theo dự báo CPI đồ uống và thuốc lá từ năm 2026 đến năm 2030.

– Kịch bản 03: giữ nguyên mức thuế tương đối 75%, bổ sung thêm mức thuế suất tuyệt đối là 5.000 đồng/bao và điều chỉnh tăng dần mức thuế suất tuyệt đối theo dự báo CPI đồ uống và thuốc lá từ năm 2026 đến năm 2030.

– Kịch bản 04: giữ nguyên mức thuế tương đối 75%, bổ sung thêm mức thuế suất tuyệt đối là 8.000 đồng/bao và điều chỉnh tăng dần mức thuế suất tuyệt đối theo dự báo CPI đồ uống và thuốc lá từ năm 2026 đến năm 2030.

Phương án 03: được thiết lập theo hướng giảm dần mức thuế tương đối, bổ sung thêm mức thuế suất tuyệt đối và điều chỉnh tăng dần mức thuế suất tuyệt đối theo dự báo CPI đồ uống và thuốc lá từ năm 2026 đến năm 2030.

– Kịch bản 05: giảm dần mức thuế tương đối 2%/năm, bổ sung thêm và giữ nguyên mức thuế suất tuyệt đối là 11.000 đồng/bao thuốc lá từ năm 2026 đến năm 2030.

– Kịch bản 06: giảm dần mức thuế tương đối 1%/năm, bổ sung thêm và giữ nguyên mức thuế suất tuyệt đối là 10.000 đồng/bao thuốc lá từ năm 2026 đến năm 2030.

So sánh các kịch bản và đề xuất phương án lựa chọn

Căn cứ vào các ước tính tại các Bảng 2, 3, 4, 5 có thể thấy, mức độ giảm sản lượng tiêu thụ thuốc lá khá mạnh trên 5% ở Kịch bản 04, 05 và 06 do tỷ lệ thuế TTĐB/giá bán lẻ tiệm cận dần với mức 70%. Với việc điều chỉnh thuế suất theo Kịch bản 04, 05 và 06 cho thấy, có tác động rất lớn giúp giảm lượng tiêu thụ thuốc lá một cách nhanh chóng, đáp ứng được mục tiêu được ưu tiên hàng đầu là giảm tiêu dùng thuốc lá, đồng thời số thuế, phí đối với thuốc lá cũng thu được ở mức rất cao.

Tuy nhiên, lựa chọn 3 kịch bản còn lại gồm kịch bản 01, 02 hoặc 03 đều có tính khả thi, vì cũng có tác động làm giảm tiêu dùng thuốc lá, nhưng mức độ giảm không cao như 3 kịch bản còn lại.

Bảng 2: Tỷ lệ thuế TTĐB/giá bán lẻ thuốc lá ở các kịch bản giai đoạn 2026-2030

Đơn vị: %

|

Năm |

Kịch bản cơ sở |

Kịch bản 01 |

Kịch bản 02 |

Kịch bản 03 |

Kịch bản 04 |

Kịch bản 05 |

Kịch bản 06 |

|

f2026 |

30 |

57,2 |

57,3 |

59,6 |

65,8 |

69,8 |

69,4 |

|

f2027 |

30 |

58,7 |

58,9 |

59,6 |

65,8 |

69,3 |

69,2 |

|

f2028 |

30 |

60,0 |

60,3 |

59,6 |

65,8 |

68,8 |

69,0 |

|

f2029 |

30 |

61,2 |

61,6 |

59,6 |

65,8 |

68,3 |

68,9 |

|

f2030 |

30 |

62,4 |

62,8 |

59,7 |

65,8 |

67,8 |

68,7 |

Bảng 3: Ước tính sản lượng tiêu thụ thuốc lá ở các kịch bản giai đoạn 2026-2030

Đơn vị: Triệu bao

|

Năm |

Kịch bản cơ sở |

Kịch bản 01 |

Kịch bản 02 |

Kịch bản 03 |

Kịch bản 04 |

Kịch bản 05 |

Kịch bản 06 |

|

f2026 |

6.890,0 |

6.711,6 |

6.709,8 |

6.673,2 |

6.543,2 |

6.416,7 |

6.429,8 |

|

f2027 |

6.925,0 |

6.723,3 |

6.719,7 |

6.707,1 |

6.576,4 |

6.466,7 |

6.469,7 |

|

f2028 |

6.960,0 |

6.734,6 |

6.729,2 |

6.740,9 |

6.609,5 |

6.516,5 |

6.509,3 |

|

f2029 |

7.029,6 |

6.778,9 |

6.771,7 |

6.808,3 |

6.675,6 |

6.598,6 |

6.581,1 |

|

f2030 |

7.099,9 |

6.823,4 |

6.814,2 |

6.876,4 |

6.742,2 |

6.681,2 |

6.653,2 |

Bảng 4: Ước tính mức giảm sản lượng tiêu thụ thuốc lá ở các kịch bản giai đoạn 2026-2030

Đơn vị: Triệu bao

|

Năm |

Kịch bản 01 |

Kịch bản 02 |

Kịch bản 03 |

Kịch bản 04 |

Kịch bản 05 |

Kịch bản 06 |

|

f2026 |

178,4 |

180,2 |

216,7 |

346,8 |

473,3 |

460,1 |

|

f2027 |

201,7 |

205,3 |

217,9 |

348,6 |

458,3 |

455,3 |

|

f2028 |

225,4 |

230,7 |

219,0 |

350,5 |

443,4 |

450,6 |

|

f2029 |

250,6 |

257,9 |

221,3 |

354,0 |

431,0 |

448,5 |

|

f2030 |

276,5 |

285,7 |

223,5 |

357,7 |

418,6 |

446,7 |

Nguồn: Tính toán của tác giả

Bảng 5: Ước tính tỷ lệ % giảm sản lượng tiêu thụ thuốc lá ở các kịch bản giai đoạn 2026-2030

Đơn vị: %

|

Năm |

Kịch bản 01 |

Kịch bản 02 |

Kịch bản 03 |

Kịch bản 04 |

Kịch bản 05 |

Kịch bản 06 |

|

f2026 |

2,6 |

2,6 |

3,1 |

5,0 |

6,9 |

6,7 |

|

f2027 |

2,9 |

3,0 |

3,1 |

5,0 |

6,6 |

6,6 |

|

f2028 |

3,2 |

3,3 |

3,1 |

5,0 |

6,4 |

6,5 |

|

f2029 |

3,6 |

3,7 |

3,1 |

5,0 |

6,1 |

6,4 |

|

f2030 |

3,9 |

4,0 |

3,1 |

5,0 |

5,9 |

6,3 |

Nguồn: Tính toán của tác giả

KẾT LUẬN

Trong tiến trình hướng tới sản xuất và tiêu dùng bền vững để góp phần đáp ứng các mục tiêu thiên niên kỷ về phát triển bền vững, thuế thuốc lá được coi là một trong những công cụ chính sách có khả năng hỗ trợ đạt được một số mục tiêu phát triển bền vững. Tuy nhiên, công cụ chính sách nào cũng cần phải được nghiên cứu kỹ lưỡng, thiết kế một cách phù hợp và áp dụng thực sự có tác động hiệu quả để đạt được những mục tiêu ưu tiên.

Những tác động khác đến doanh nghiệp, người dân chưa được đề cập đến trong nghiên cứu này, nên việc điều chỉnh thuế suất thuế TTĐB đối với thuốc lá theo kịch bản 04, 05 và 06 có thể tác động mạnh và tiêu cực đến tình hình hoạt động sản xuất, kinh doanh của doanh nghiệp cũng như vấn đề việc làm của người lao động. Vì vậy, cần có thêm nhiều nghiên cứu đánh giá tác động một cách toàn diện trên nhiều khía cạnh của nền kinh tế – xã hội – môi trường để đưa ra được các lựa chọn hài hòa giữa các chủ thể trong nền kinh tế: Chính phủ – Doanh nghiệp – Người dân (Vuong và Nguyen, 2024)./.

ThS. Phạm Thị Thu Hồng

Viện Chiến lược và Chính sách tài chính, Bộ Tài chính

(Theo Tạp chí Kinh tế và Dự báo số 14, tháng 7/2024)

Tài liệu tham khảo

1. Bella et al. (2012), Macroeconomic impact of tobacco taxation in Indonesia, retrieved from http://dx.doi.org/10.1136/tc-2022-057735.

2. Chi nhánh Công ty TNHH PwC (Việt Nam) tại Hà Nội và Công ty TNHH PricewaterhouseCoopers WMS Bangkok (2022), Nghiên cứu về hệ thống thuế Tiêu thụ đặc biệt, triu cập từ https://www.pwc.com/vn/vn/publications/2022/221108-pwc-vietnam-excise-tax-system-vn.pdf.

3. Đào Thế Sơn và Lê Thị Thu (2018), Tác động của tăng thuế thuốc lá đến thu ngân sách và tỷ lệ hút thuốc ở Việt Nam, Tạp chí Nghiên cứu Lập pháp, số 22(374), tháng 11/2018.

4. Nguyễn Thị Thu Hiền (2018), Tác động của tăng thuế thuốc lá đến tổng sản lượng và việc làm của nền kinh tế, Tạp chí Nghiên cứu Lập pháp, số 23(375), tháng 12/2018.

5. Union (2021), Benefits of a Tobacco Tax Increase and the Tobacco Tax System Simplification in Indonesia, retrieved from https://theunion.org/sites/default/files/2021-07/Indonesia%20tax%20policy%20brief%20June%202021%20%28English%29.pdf.

6. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories. AISDL.