Phan Ngọc Bảo Anh

Khoa Kế toán – Tài chính – Ngân hàng, Trường Đại học Tây Đô

Email: pnbanh@tdu.edu.vn

Tóm tắt

Bài viết tập trung làm rõ các nhân tố ảnh hưởng đến lượng vốn vay của các hộ sản xuất nông nghiệp tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) – Chi nhánh huyện Vĩnh Thuận – Kiên Giang II (Chi nhánh). Dữ liệu sử dụng được thu thập từ 150 hồ sơ của hộ sản xuất nông nghiệp có vay vốn tại Chi nhánh tính đến thời điểm tháng 12/2023. Kết quả hồi quy Tobit đã chỉ ra có 5 nhân tố ảnh hưởng đến Lượng vốn vay của hộ sản xuất gồm: Giá trị tài sản thế chấp của hộ; Thu nhập trong năm của hộ; Việc tham gia đoàn thể; Thời hạn khoản vay và Kinh nghiệm của cán bộ thẩm định hồ sơ vay. Trên cơ sở đó, tác giả đề xuất một số giải pháp nhằm hỗ trợ hộ sản xuất nông nghiệp có cơ hội tiếp cận và mở rộng quy mô vay vốn tại Agribank, từ đó, góp phần phát triển nông nghiệp, nông thôn tại huyện Vĩnh Thuận.

Từ khóa: Lượng vốn vay, hộ sản xuất nông nghiệp, Agribank – Chi nhánh huyện Vĩnh Thuận – Kiên Giang II

Summary

The article clarifies the factors affecting the loan amount of agricultural production households at the Vietnam Bank for Agriculture and Rural Development (Agribank) – Vinh Thuan District Branch – Kien Giang II (Branch). The data used is collected from 150 records of agricultural production households that have borrowed capital at the Branch as of December 2023. The Tobit regression results show 5 factors affecting the loan amount of production households, including the Value of mortgaged assets of the household; Annual income of the household; Participation in unions; Loan term, and Experience of loan application appraisal staff. On that basis, the author proposes several solutions to support agricultural production households to have the opportunity to access and expand the scale of loans at Agribank, thereby contributing to the development of agriculture and rural areas in Vinh Thuan District.

Keywords: Loan amount, agricultural production households, Agribank – Vinh Thuan District Branch – Kien Giang II

ĐẶT VẤN ĐỀ

Vĩnh Thuận là huyện vùng sâu, vùng xa, thuộc tỉnh Kiên Giang, sở hữu địa hình đồng bằng châu thổ đặc trưng, thuận lợi cho sản xuất nông nghiệp và nuôi thủy sản. Trong những năm trở lại đây, Huyện đã có nhiều thành tựu đáng khích lệ trong xây dựng nông thôn mới, nhưng nhìn chung, là một huyện nghèo nên vẫn phải đối mặt với nhiều thách thức trong phát triển nông nghiệp. Thiếu nguồn vốn đầu tư sản xuất khiến cho việc cải thiện thu nhập của người dân trở nên khó khăn. Vì vậy, nguồn vốn vay chính thức từ các tổ chức tín dụng trở nên quan trọng hơn bao giờ hết đối với người dân trong quá trình sản xuất. Chi nhánh của Agribank tại huyện Vĩnh Thuận (Kiên Giang) có vai trò quan trọng trong việc cung cấp nguồn vốn tín dụng phát triển nông nghiệp, nông thôn với nhiều chính sách cho vay ưu đãi. Tuy nhiên, việc tiếp cận nguồn vốn vay của Agribank đối với hộ sản xuất nông nghiệp vẫn còn không ít khó khăn, vướng mắc do chưa đáp ứng được điều kiện vay vốn, sự thiếu khả thi trong phương án sản xuất, không có tài sản thế chấp, sự phức tạp của thủ tục hành chính gây khó khăn trong việc thẩm định cho vay và quản lý vốn vay của ngân hàng, giảm cơ hội vay vốn cho các nông hộ. Do đó, việc tìm hiểu và xác định những nhân tố nào thúc đẩy, chi phối hoặc cản trở hộ sản xuất nông nghiệp tiếp cận vốn vay tại ngân hàng là rất cần thiết để có các giải pháp tháo gỡ khó khăn, tăng khả năng vay vốn cho nông hộ trong thời gian tới.

CƠ SỞ LÝ THUYẾT VÀ MÔ HÌNH NGHIÊN CỨU

Cơ sở lý thuyết

Vấn đề tiếp cận vốn vay của hộ nông dân đã được nhiều nghiên cứu phân tích trên cơ sở các lý thuyết kinh tế tài chính, trong đó, một trong những lý thuyết được xem là nền tảng là lý thuyết cung cầu tín dụng và lý thuyết bất cân xứng thông tin (Hesser và Schuh, 1962; Stiglitz và Weiss, 1981; Lê Khương Ninh và Phạm Văn Dương, 2011). Theo đó, Hesser và Schuh (1962) chỉ ra rằng, nhu cầu vay vốn của cá nhân/hộ gia đình xuất phát từ mong muốn tối đa hóa lợi ích kinh tế. Trong khi đó, quyết định cung cấp tín dụng của các tổ chức tài chính lại phụ thuộc vào đánh giá của họ về khả năng trả nợ của người vay, dựa trên các thông tin, như: đặc điểm nhân khẩu học, lịch sử trả nợ, tài sản đảm bảo, mục đích vay và khả năng tạo ra thu nhập trả nợ vay (Hoff và Stiglitz, 1990; Featherstone và cộng sự, 2007). Các nghiên cứu thực nghiệm trên thế giới và Việt Nam đã xác định nhiều nhân tố ảnh hưởng đến khả năng tiếp cận và quy mô vốn vay được của nông hộ. Nghiên cứu của Gan và cộng sự (2007) tại Philippines cho thấy, tuổi của chủ hộ, thu nhập, quy mô hộ, thời hạn vay, vị trí địa lý và lãi suất là những yếu tố quan trọng. Tại Việt Nam, các nghiên cứu thực nghiệm của Trương Đông Lộc và Trần Bá Duy (2010), Lê Khương Ninh và Phạm Văn Dương (2011), Tô Ngọc Hưng và Nguyễn Đức Trung (2018) cũng chỉ ra rằng, đặc điểm của hộ nông dân, tình trạng kinh tế của hộ, chính sách tín dụng và nhân tố môi trường đều tác động đến khả năng tiếp cận vốn của các nông hộ. Gần đây, Khưu Thị Phương Đông và cộng sự (2022) đã bổ sung thêm các nhân tố, như: thu nhập bình quân, nghề nghiệp và cán bộ tín dụng vào mô hình phân tích. Trong phạm vi của bài nghiên cứu này, các biến số sử dụng được lựa chọn dựa trên cơ sở lý thuyết và kết quả của các nghiên cứu trước đó, nhằm đảm bảo tính phù hợp với bối cảnh nghiên cứu cụ thể.

Mô hình nghiên cứu

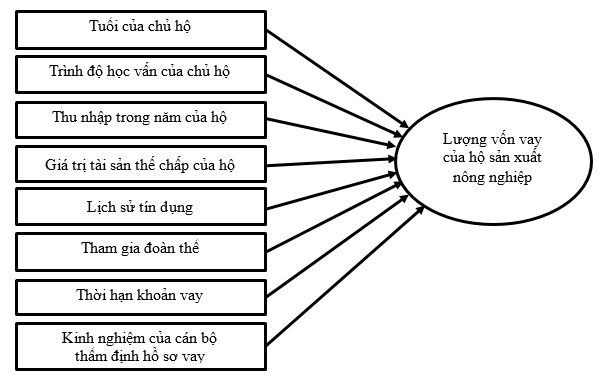

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Tác giả đề xuất |

Dựa trên khung lý thuyết về cung cầu tín dụng, thông tin bất cân xứng và kế thừa lược khảo các nghiên cứu thực nghiệm của Gan và cộng sự (2007), Trương Đông Lộc và Trần Bá Duy (2010), Tô Ngọc Hưng và Nguyễn Đức Trung (2018), Khưu Thị Phương Đông và cộng sự (2022) và được hiệu chỉnh phù hợp với đặc điểm địa phương, tác giả đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến lượng vốn vay của hộ sản xuất nông nghiệp tại Agribank huyện Vĩnh Thuận – Kiên Giang II bao gồm 8 nhân tố độc lập và 1 nhân tố phụ thuộc như Hình 1.

Phương pháp nghiên cứu

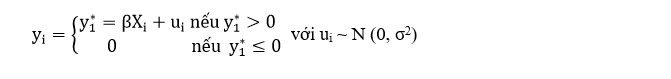

Để xác định các nhân tố ảnh hưởng đến lượng vốn vay được của hộ sản xuất nông nghiệp tại Chi nhánh Agribank Vĩnh Thuận – Kiên Giang II, nghiên cứu sử dụng mô hình ước lượng hồi quy với biến bị chặn Tobit tương tự như nghiên cứu của Tô Ngọc Hưng và Nguyễn Đức Trung (2018), Khưu Thị Phương Đông và cộng sự (2022); theo đó, mô hình có dạng:

|

Trong đó, biến phụ thuộc yi là lượng vốn vay được từ Agribank của hộ, Xi là các biến độc lập gồm: Tuổi; Trình độ học vấn của chủ hộ; Thu nhập trong năm của hộ; Giá trị tài sản thế chấp; Thời hạn vay vốn; Lịch sử tín dụng; Việc tham gia đoàn thể; Kinh nghiệm của cán bộ thẩm định hồ sơ vay và ui là sai số ngẫu nhiên. Cách đo lường các biến độc lập được diễn giải chi tiết trong Bảng 1.

Thông tin về lượng vốn vay của các hộ sản xuất, tuổi, trình độ học vấn của chủ hộ, thu nhập trong năm của hộ, giá trị tài sản thế chấp, thời hạn vay vốn, số năm kinh nghiệm của cán bộ thẩm định vay vốn được thu thập từ 150 hồ sơ vay vốn của hộ sản xuất nông nghiệp được Agribank duyệt giải ngân từ tháng 1/2023 đến tháng 12/2023. Dựa trên thông tin từ 150 hộ vay trên, nghiên cứu tiến hành điều tra khảo sát 150 hộ này để thu thập thêm thông tin về lịch sử tín dụng, việc tham gia đoàn thể của hộ phục vụ cho mục đích nghiên cứu. Thời gian điều tra khảo sát là từ tháng 2 đến tháng 3/2024.

Bảng 1: Diễn giải các biến độc lập và dấu kỳ vọng trong mô hình

|

Tên biến |

Diễn giải |

Dấu kỳ vọng |

Nguồn tham khảo |

|---|---|---|---|

|

Tuổi của chủ hộ |

Tuổi của chủ hộ tính tại thời điểm vay vốn. |

+ |

Zeller (1994); Khưu Thị Phương Đông và cộng sự (2022) |

|

Trình độ học vấn của chủ hộ

|

Biến phân loại, nhận giá trị 0 = Không bằng cấp; 1 = Tiểu học; 2 = THCS; 3 = THPT; 4 = Cao đẳng, đại học. |

+ |

Zeller (1994); Tô Ngọc Hưng và Nguyễn Đức Trung (2018) |

|

Thu nhập trong năm của hộ |

Thu nhập bình quân trong năm của hộ (triệu đồng). |

+ |

Trương Đông Lộc và Trần Bá Duy (2010), Khưu Thị Phương Đông và cộng sự (2022) |

|

Giá trị tài sản thế chấp |

Giá trị tài sản thế chấp của hộ (triệu đồng). |

+ |

Lê Khương Ninh và Phạm Văn Dương (2011), Khưu Thị Phương Đông và cộng sự (2022) |

|

Lịch sử tín dụng |

Biến giả, nhận giá trị 0 nếu hộ đã từng chậm trễ trong việc trả nợ và 1 nếu hộ luôn trả nợ đúng hạn. |

+ |

Trương Đông Lộc và Trần Bá Duy (2010), Tô Ngọc Hưng và Nguyễn Đức Trung (2018) |

|

Tham gia đoàn thể |

Biến giả, nhận giá trị 0 nếu hộ không tham gia đoàn thể và 1 nếu hộ có tham gia (Hội nông dân, Hội phụ nữ…). |

+ |

Nguyễn Quốc Oánh và Phạm Thị Mỹ Dung (2010), Lê Khương Ninh và Phạm Văn Dương (2011) |

|

Thời hạn khoản vay |

Biến giả, nhận giá trị 0 nếu khoản vay dưới 12 tháng và 1 nếu khoản vay từ 12 tháng trở lên. |

– |

Trương Đông Lộc và Trần Bá Duy (2010), Khưu Thị Phương Đông và cộng sự (2022) |

|

Kinh nghiệm của cán bộ thẩm định hồ sơ vay |

Biến giả, nhận giá trị 0 nếu khoản vay được thẩm định bởi cán bộ có thâm niên làm việc dưới 3 năm và 1 là ngược lại. |

+ |

Featherstone và cộng sự (2007), Khưu Thị Phương Đông và cộng sự (2022) |

Ghi chú: Dấu (-) thể hiện quan hệ ngược chiều, dấu (+) thể hiện quan hệ cùng chiều của biến độc lập so với biến phụ thuộc

Nguồn: Tác giả tổng hợp

KẾT QUẢ NGHIÊN CỨU

Thông tin về tình hình vay vốn của hộ sản xuất

Bảng 2: Lượng vốn vay được và giá trị tài sản thế chấp của hộ

|

Chỉ tiêu |

Đơn vị tính |

Nhỏ nhất |

Lớn nhất |

Trung bình |

Độ lệch chuẩn |

|

Lượng vốn vay được của hộ |

Triệu đồng |

20 |

2.800 |

463,094 |

432,498 |

|

Giá trị tài sản thế chấp của hộ |

Triệu đồng |

100 |

5000 |

797,653 |

725,955 |

|

Lượng vốn vay/ Giá trị tài sản thế chấp |

% |

7,00 |

77,00 |

55,13 |

18,68 |

Nguồn: Kết quả phân tích số liệu

Kết quả khảo sát cho thấy, có sự chênh lệch khá lớn về lượng vốn cho vay của Chi nhánh đối với các hộ sản xuất nông nghiệp trong mẫu nghiên cứu. Trung bình, mỗi hộ nhận được khoản vay ước lượng là 463,094 triệu đồng với độ lệch chuẩn là 432,498 triệu đồng, thấp nhất là 20 triệu đồng và cao nhất là 2.800 triệu đồng. Giá trị tài sản thế chấp trung bình của hộ là 797,653 triệu đồng, thấp nhất là 100 triệu đồng, cao nhất là 5.000 triệu đồng, giấy chứng nhận quyền sở hữu đất đai được ưu tiên chọn lựa làm tài sản thế chấp chủ yếu của các hộ. Ngoài ra, tỷ lệ cho vay tính trên giá trị tài sản thế chấp bình quân là 77%, điều này cho thấy mức độ tin cậy và sự tin tưởng của Agribank đối với giá trị tài sản của hộ khi cung cấp vốn. Tuy nhiên, sự chênh lệch lớn về lượng vốn vay và giá trị tài sản thế chấp giữa các hộ trong mẫu có thể đặt ra nhiều thách thức và cơ hội trong việc nghiên cứu tối ưu hóa chính sách vay vốn cho hộ sản xuất nông nghiệp.

Các nhân tố ảnh hưởng đến lượng vốn vay của hộ sản xuất nông nghiệp

Kết quả phân tích hồi quy Bảng 3 cho thấy, giá trị Log likelihood = -933,809 và giá trị Prob > Chi2 = 0,000, chứng tỏ tính phù hợp của mô hình. Hệ số phóng đại phương sai (VIF) của các biến độc lập đều

Bảng 3: Kết quả phân tích hồi quy

|

Biến độc lập |

Hệ số ước lượng |

Sai số chuẩn |

Tác động biên dy/dx |

Hệ số VIF |

|---|---|---|---|---|

|

Hằng số |

99,235 |

76,285 |

– |

– |

|

Tuổi của chủ hộ |

-1,225 |

1,369 |

-1,225 |

1,04 |

|

Trình độ học vấn của chủ hộ |

-5,932 |

11,380 |

-5,932 |

1,22 |

|

Thu nhập trong năm của hộ |

0,197*** |

0,052 |

0,197 |

2,52 |

|

Giá trị tài sản thế chấp của hộ |

0,477*** |

0,022 |

0,477 |

2,52 |

|

Lịch sử tín dụng |

19,683 |

33,379 |

19,683 |

1,06 |

|

Tham gia đoàn thể |

172,686*** |

46,196 |

172,686 |

1,33 |

|

Thời hạn khoản vay |

-131,274*** |

22,309 |

-131,274 |

1,24 |

|

Kinh nghiệm của cán bộ thẩm định hồ sơ vay |

36,674* |

20,834 |

36,674 |

1,09 |

|

Số quan sát: 150 |

||||

|

Pseido R2 = 0,1683 |

||||

|

LR hi2 (9) = 377,98 |

||||

|

Prob > Chi2 = 0,000 |

||||

|

Log likehood = -933,809 |

Ghi chú: *, **, *** tương ứng với mức ý nghĩa lần lượt 10%, 5%, 1%

Nguồn: Kết quả phân tích số liệu

KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH

Kết quả nghiên cứu đã chỉ ra 5 nhân tố quan trọng có tác động đáng kể đến lượng vốn vay của hộ sản xuất tại Agribank – Chi nhánh Vĩnh Thuận – Kiên Giang II sắp xếp theo thứ tự mức độ giảm dần gồm: Việc tham gia đoàn thể; Thời hạn khoản vay; Kinh nghiệm của cán bộ thẩm định hồ sơ vay: Giá trị tài sản thế chấp và Thu nhập trong năm của hộ. Trên cơ sở kết quả nghiên cứu này, tác giả đề xuất các khuyến nghị giúp hộ sản xuất nông nghiệp mở rộng quy mô vay vốn, tăng cơ hội tiếp cận được vốn vay từ ngân hàng, góp phần phát triển nông nghiệp và nông thôn ở huyện Vĩnh Thuận, Kiên Giang, cụ thể như sau:

Việc tham gia các tổ chức đoàn thể: Là nhân tố có ảnh hưởng lớn nhất đến lượng vốn vay được của hộ sản xuất nông nghiệp tại Agribank – Chi nhánh Vĩnh Thuận – Kiên Giang II. Các hộ cần tăng cường nhận thức về tầm quan trọng của việc tích cực tham gia các tổ chức đoàn thể (Hội Nông dân, Hội Phụ nữ…), hợp tác xã, các tổ hợp tác liên kết sản xuất, các mô hình sản xuất nông nghiệp ứng dụng công nghệ cao ở địa phương để tận dụng được các lợi thế toàn diện từ khâu sản xuất đến tiêu thụ sản phẩm, ứng dụng tiến bộ kỹ thuật; đồng thời, phát huy được lợi thế từ các tổ tiết kiệm và vay vốn ở các tổ chức đoàn thể mang lại nhằm nâng cao quy mô vay vốn của hộ.

Thời hạn khoản vay: Là nhân tố có tác động mạnh thứ hai đến lượng vốn vay của hộ. Các hộ nên cân nhắc lựa chọn các khoản vay có thời hạn vay phù hợp, cần có kế hoạch sử dụng vốn rõ ràng và hiệu quả. Các hoạt động sản xuất nông nghiệp thường theo chu kỳ vụ mùa và tập trung vào các giai đoạn nhất định trong năm (gieo trồng, chăm sóc, thu hoạch). Việc lựa chọn hình thức vay vốn với thời hạn vay ngắn hoặc chia nhỏ khoản vay thành các kỳ hạn ngắn giúp nông hộ đáp ứng được nhu cầu vốn đúng thời điểm, tránh lãng phí và không bị ràng buộc bởi khoản nợ quá lớn trong thời gian dài.

Kinh nghiệm của cán bộ thẩm định hồ sơ vay: Là nhân tố có tác động mạnh thứ ba đến lượng vốn vay của hộ. Hộ vay vốn nên xem xét lựa chọn làm việc với các cán bộ tín dụng có kinh nghiệm lâu năm, hiểu rõ nhu cầu vốn đặc thù của hộ sản xuất, tư vấn cho hộ lựa chọn gói vay phù hợp, biết cách thuyết phục, rút ngắn thời gian giải quyết hồ sơ, từ đó, có thể tăng khả năng tiếp cận vốn và xây dựng mối quan hệ lâu dài với ngân hàng.

Giá trị tài sản thế chấp khoản vay: Là nhân tố ảnh hưởng thứ tư đến lượng vốn vay của hộ. Việc tối đa hóa giá trị tài sản thế chấp là một cách hiệu quả để hộ sản xuất nông nghiệp tiếp cận được nguồn vốn lớn hơn, đáp ứng nhu cầu sản xuất. Các hộ cần đảm bảo các giấy tờ liên quan đến tài sản thế chấp luôn được cập nhật đầy đủ và chính xác; đồng thời, xem xét đầu tư vào việc cải tạo, nâng cấp tài sản để làm tăng giá trị.

Thu nhập của hộ: Là nhân tố tác động thấp nhất đến lượng vốn vay của hộ. Thu nhập của hộ sản xuất, phản ánh hiệu quả sử dụng vốn trong sản xuất và là minh chứng rõ ràng nhất cho khả năng trả nợ của hộ. Để gia tăng thu nhập, hộ sản xuất nông nghiệp nên tập trung nâng cao chất lượng sản phẩm đầu ra, mở rộng thị trường tiêu thụ, xây dựng kế hoạch sản xuất chi tiết, đánh giá các rủi ro có thể xảy ra và có phương án ứng phó. Bên cạnh đó, việc ghi chép và theo dõi thu chi cũng là bước quan trọng để hộ kiểm soát được dòng tiền trong quá trình sản xuất, từ đó, có thể đưa ra quyết định linh hoạt và hiệu quả trong việc sử dụng vốn./.

TÀI LIỆU THAM KHẢO

1. Featherstone, A. M., Wilson, C. A., Kastens, T. L and Jones, J. D. (2007), Factors Affecting the Agricultural Loan Decision – Making Process, Agricultural and Rural Finance Review, 67(1), 13-33, https://doi.org/10.1108/00214660780001195.

2. Gan, C., Nartea, G. V., and Garay, A. (2007), Credit accesibility of small-scale farmers and fisherfolk in the Philippines, Review of Development and Cooperation.

3. Hesser, Leon F., and G. Edward Schuh (1962), The Demand for Agricultural Mortgage Credit, Journal of Farm Economics, 54(5), 1583-1588.

4. Hoff, Karla, Stiglitz, Joseph E. (1990), Introduction: imperfect information and rural credit markets – puzzles and policy perspectives, The World Bank economic review, 4(3), 235-250.

5. Khưu Thị Phương Đông, Nguyễn Thị Ngọc Hoa, Nguyễn Lê Ngọc Trang Đài, Nguyễn Minh Đức, Huỳnh Thị Tuyết Sương (2022), Các yếu tố ảnh hưởng đến lượng vốn cho vay của ngân hàng đối với khách hàng cá nhân: Nghiên cứu điển hình tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam, Chi nhánh huyện Cờ Đỏ – Cần Thơ II, Tạp chí Khoa học Đại học Văn Hiến, số 8(4), 15-28.

6. Lê Khương Ninh và Phạm Văn Dương (2011), Phân tích các yếu tố quyết định lượng vốn vay tín dụng chính thức của hộ nông dân ở An Giang, Tạp chí Công nghệ Ngân hàng, 60, 8-15.

7. Nguyễn Quốc Oánh và Phạm Thị Mỹ Dung (2010), Khả năng tiếp cận tín dụng chính thức của hộ nông dân: trường hợp nghiên cứu ở vùng cận ngoại thành Hà Nội, Tạp chí Khoa học và Phát triển, 8(1), 170-177.

8. Stiglitz, J. E., and Weiss, A. (1981), Credit Rationing in Markets with Imperfect Information, The American Economic Review, 71(3), 393-410.

9. Trương Đông Lộc và Trần Bá Duy (2010), Các nhân tố ảnh hưởng đến khả năng tiếp cận tín dụng chính thức của nông hộ trên địa bàn tỉnh Kiên Giang, Tạp chí Ngân hàng, số 4, 29-32.

10. Tô Ngọc Hưng và Nguyễn Đức Trung (2018), Phân tích các yếu tố tác động đến quy mô vay vốn của hộ gia đình khu vực nông thôn mới, Tạp Chí Khoa học Và Công nghệ Việt Nam, 60(4).

11. Zeller, M. (1994), Determinants of credit rationing: A study of informal lenders and formal credit groups in Madagascar, World Development, 22(12), 1895-1907.

| Ngày nhận bài: 3/10/2024; Ngày phản biện: 21/10/2024; Ngày duyệt đăng: 21/11/2024 |