ThS. Hoàng Hoa Sơn Trà

Trần Vũ Bảo

Khoa Tài chính Ngân hàng – Đại học Văn Lang

Email: tra.hhs@vlu.edu.vn, Bao.207tc68358@vanlanguni.vn

Địa chỉ: 69/68 Đặng Thùy Trâm, Phường 13, Bình Thạnh, TP. Hồ Chí Minh

Tóm tắt

Bài nghiên cứu nhằm mục đích đánh giá các nhân tố bên trong và bên ngoài tác động lên giá cổ phiếu các ngân hàng thương mại cổ phần niêm yết (NHTMCP NY) trong giai đoạn 2010-2022. Với nguồn dữ liệu thứ cấp từ báo cáo thường niên của 18 NHTMCP NY tại Sở giao dịch Chứng khoán Hồ Chí Minh (HOSE), kết quả phân tích hồi quy chỉ ra rằng, có 6 nhân tố ảnh hưởng tới giá cổ phiếu của các NHTMCP (P), gồm: GDP bình quân đầu người (GDP); Tỷ lệ lạm phát (INF); Quy mô ngân hàng (SIZE); Tỷ số giá trị thị trường trên giá trị sổ sách (PB); Tỷ số lợi nhuận ròng trên tổng tài sản (ROA); Tỷ số lợi nhuận ròng trên vốn chủ sở hữu (ROE). Từ đó, nhóm tác giả đưa ra một số khuyến nghị cho nhà đầu tư (NĐT) và các bên liên quan nhằm giúp giảm thiểu rủi ro cho NĐT, góp phần duy trì sự phát triển ổn định ngành ngân hàng nói riêng và thị trường chứng khoán (TTCK) Việt Nam nói chung.

Từ khóa: giá cổ phiếu thường, ngân hàng thương mại cổ phần, nhân tố ảnh hưởng, Việt Nam

Summary

This study evaluates the internal and external factors affecting the stock prices of listed joint stock commercial banks in 2010-2022. With secondary data from the annual reports of 18 joint stock commercial banks listed on the Ho Chi Minh Stock Exchange (HOSE), the regression analysis results show that 6 factors affecting the stock prices of joint stock commercial banks (P), including GDP per capita (GDP); Inflation rate (INF); Bank size (SIZE); Market value to book value ratio (PB); Return on assets (ROA); Return on equity (ROE). From there, the authors propose several recommendations for investors and stakeholders to help minimize risks for investors, contributing to maintaining the stable development of the banking industry in particular, and the Vietnamese stock market in general.

Keywords: common stock prices, joint stock commercial banks, influencing factors, Vietnam

GIỚI THIỆU

Trong số các cổ phiếu niêm yết (NY) tại Việt Nam, cổ phiếu của các NHTMCP được xếp vào nhóm chủ chốt do đặc thù và tính nhạy cảm của hoạt động ngân hàng đối với nền kinh tế. Việc NY cổ phiếu ngân hàng tuân thủ đầy đủ các quy định pháp luật hiện hành, cũng như của Ủy ban Chứng khoán Nhà nước (UBCKNN) và Ngân hàng Nhà nước (NHNN). Các NHTMCP NY cũng là nhóm tổ chức có giá trị vốn hóa thị trường lớn. Tính đến cuối năm 2022, tổng giá trị vốn hóa các ngân hàng khoảng 1,55 triệu tỷ đồng, chiếm đến xấp xỉ 30% giá trị vốn hóa toàn thị trường (Hà My, 2023). Trong nhóm 30 công ty có vốn hóa lớn nhất (VN30) có 10 mã cổ phiếu ngân hàng (An Nhiên, 2023).

Ngày 28/02/2019, Thủ tướng Chính phủ đã ra Quyết định số 242/QĐ-TTg phê duyệt Đề án quốc gia “Cơ cấu lại TTCK và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025”, nhấn mạnh một trong những giải pháp cơ cấu lại nền tảng cho các sản phẩm tài chính trên TTCK Việt Nam là “đưa tất cả các ngân hàng niêm yết hoặc giao dịch trên sàn chứng khoán”. Đến năm 2022, 27 NHTM đã NY trên sàn chứng khoán, trong đó, có các cổ phiếu của các ngân hàng lớn tập trung NY trên sàn HOSE (Hà My, 2023). Vì vậy, cổ phiếu ngành ngân hàng luôn được giới đầu tư, cơ quan quản lý nhà nước và các bên liên quan theo dõi phân tích đặc biệt chặt chẽ. Trong bối cảnh đó, việc nghiên cứu xác định, đo lường mức độ tác động của các nhân tố đến giá cổ phiếu của các NHTMCP NY trên sàn HOSE là hết sức cần thiết nhằm đưa ra các hàm ý chính sách, giải pháp giúp NĐT và các bên liên quan hiểu rõ hơn về biến động của giá cổ phiếu ngành ngân hàng.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Giá trị thị trường của cổ phiếu

Theo Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020), giá trị thị trường của cổ phiếu là giá hiện tại của cổ phiếu được NY hoặc đang giao dịch trên TTCK, được xác định bởi cung cầu cổ phiếu. Mối quan hệ cung cầu của cổ phiếu lại chịu ảnh hưởng các nhân tố vĩ mô, chính trị, chu kỳ kinh tế và thông tin về các nhân tố vi mô bên trong doanh nghiệp, đặc biệt là khả năng sinh lợi của cổ phiếu và giá trị của công ty. Sự biến động của giá trị thị trường của cổ phiếu là sự không chắc chắn của những thay đổi trong giá của cổ phiếu xung quanh giá trị trung bình của chính cổ phiếu đó. Mức chênh lệch cao/thấp so với giá trị trung bình của một cổ phiếu thể hiện mức biến động cao/thấp của giá cổ phiếu đó trong giai đoạn cụ thể.

Lý thuyết thị trường hiệu quả

Lý thuyết thị trường hiệu quả được phát triển bởi Eugene Fama vào những năm 1960 (Fama, 1970) chỉ ra rằng, giá của cổ phiếu phản ánh đầy đủ mọi thông tin có ảnh hưởng đến nó. Theo đó, tất cả các thông tin có thể sử dụng để dự đoán xu hướng thay đổi của giá cổ phiếu trên thị trường đều đã được phản ánh hết trong giá cổ phiếu ở hiện tại. Khi thị trường bắt đầu xuất hiện những thông tin khác, thì sẽ lập tức tác động đến cung cầu của cổ phiếu đó trên sàn và đưa cổ phiếu đó về mức giá hợp lý. Không NĐT nào đạt được tỷ suất sinh lợi vượt trội ngay cả khi sở hữu thông tin nội bộ và sử dụng phân tích kỹ thuật, NĐT chỉ có thể kiếm lợi nhuận đủ để bù đắp rủi ro của cổ phiếu.

Lý thuyết tín hiệu

Lý thuyết tín hiệu do Ross (1977) phát triển đã đưa ra cách giải quyết vấn đề bất

cân xứng thông tin trên thị trường. Để giảm thiểu sự mất cân bằng này, lý thuyết tín hiệu cho rằng, các nhà quản lý doanh nghiệp cần phải cung cấp cho các NĐT những thông tin phản ánh được tình hình của doanh nghiệp, mà thị trường chưa biết đến. Thông tin này có thể báo hiệu cho các NĐT về cách họ đánh giá triển vọng của công ty. Nếu thông tin mà ban lãnh đạo cung cấp mang tín hiệu tích cực về tình hình của doanh nghiệp, thì nó có thể tác động đến các NĐT và điều này cũng sẽ được phản ánh tích cực qua giá của cổ phiếu.

Phát triển giả thuyết nghiên cứu

GDP tăng trưởng ổn định là nền tảng cho các ngành phát triển, tác động tích cực đến thị trường chứng khoán. Khi đó các NHTMCP, thuộc nhóm tổ chức có quy mô vốn lớn có lợi thế trong phát triển quy mô hoạt động, tăng tích lũy vốn cho cổ đông và hấp dẫn NĐT. Kết quả nghiên cứu của Al – Shubiri (2010) về các nhân tố tác động đến giá cổ phiếu của 14 ngân hàng được niêm yết trên sàn chứng khoán Amman (Jordan) từ năm 2005 đến năm 2008 cho thấy, mối quan hệ cùng chiều giữa GDP và biến động giá cổ phiếu, tương đồng với các nghiên cứu trước đó của Adaramola (2011) ở Nigeria và của Nisa và Nishat (2012) ở Pakistan. Tại Jordan và Việt Nam, 2 nghiên cứu của Faris (2010), Nguyễn Phú Hà (2022) liên quan các nhân tố ảnh hưởng giá cổ phiếu ngân hàng niêm yết cũng lần lượt cho cùng kết quả này. Từ đó, có giả thuyết H1 như sau:

H1: GDP có tác động cùng chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Lạm phát là sự gia tăng giá của các hàng hóa và dịch vụ trong khoảng thời gian xác định. Nikolaos và cộng sự (2017) phát triển hệ thống các lý thuyết khác nhau để lý giải mối quan hệ giữa giá cổ phiếu và lạm phát cho 2 kịch bản tác động tiêu cực/tích cực. Kết quả nghiên cứu thực nghiệm mối tương quan giữa lạm phát và giá cổ phiếu ở Hoa Kỳ tiến triển không đồng nhất theo thời gian trong giai đoạn 1791–2015, cụ thể tích cực đáng kể trong những năm 1840, 1860, 1930 và 2011, các giai đoạn còn lại là tiêu cực. Eita và Joel Hinaunye (2012) đã tìm thấy mối tương quan ngược chiều giữa giá cổ phiếu với tỷ lệ lạm phát ở Namibia. Tại Việt Nam, kết quả nghiên cứu Nguyễn Minh Kiều và Nguyễn Văn Điệp (2013) cho thấy, giữa chỉ số giá tiêu dùng và chỉ số giá cổ phiếu có mối quan hệ ngược chiều nhau. Bên cạnh đó, Nguyễn Phú Hà (2022) đã chỉ ra tác động kép của lạm phát với biến các khác nhau sẽ cho chiều tác động khác nhau lên với giá cổ phiếu. Do đó, có giả thuyết H2 như sau:

H2: Tồn tại sự tương quan giữa Tỷ lệ lạm phát và Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Lãi suất thị trường vừa thể hiện khả năng sinh lợi của NĐT, đồng thời, cũng đo lường chi phí vốn của người đi vay. Lãi suất thực cần được quan sát trong mối tương quan với lạm phát. Lãi suất danh nghĩa tăng (có/không bao gồm mức tăng lạm phát) đều có thể trực tiếp hay gián tiếp làm giảm giá cổ phiếu. Cụ thể, lãi suất tăng làm tăng chi phí huy động, giảm lợi nhuận trong hoạt động ngân hàng, có tác động tiêu cực giá cổ phiếu. Nghiên cứu của Mahmudul và Uddin (2009) về giá cổ phiếu tại 14 nước phát triển và đang phát triển cho thấy, mối tương quan ngược chiều giữa lãi suất với giá trái phiếu. Nghiên cứu của Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020), Nguyễn Phú Hà (2022) có cùng kết luận trên cho nhóm cổ phiếu ngành ngân hàng tại Việt Nam. Theo đó, giả thuyết H3 được đề xuất như sau:

H3: Lãi suất có tác động ngược chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Các ngân hàng có quy mô lớn thường có vị thế, năng lực cạnh tranh, dịch vụ ngân hàng tốt hơn và kết quả là hiệu quả kinh doanh cao hơn. Vì vậy, cổ phiếu của các ngân hàng lớn hấp dẫn và có tính thanh khoản cao hơn hơn đối với các NĐT. Grossman và Peter (2000) nghiên cứu tình huống cho giai đoạn TTCK Hoa Kỳ còn đang phát triển đã nhận thấy, quy mô có ý nghĩa tác động tích cực đến giá thị trường của cổ phiếu. Plamini và cộng sự (2009) cho rằng, các NHTM có quy mô lớn hơn có khả năng cạnh tranh cao hơn so với các NHTM có quy mô nhỏ hơn khi nghiên cứu 389 ngân hàng tại 41 nước Châu Phi cận Sahara. Các nghiên cứu của Naveed và Ramzan (2013), Mohammad Al và cộng sự (2022) đặc biệt nhấn mạnh vai trò nhân tố quy mô tác động thuận lên giá cổ phiếu ngân hàng tại TTCK các nước đang phát triển, như: Parkistan, Jordan. Nghiên cứu của Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020), Nguyễn Phú Hà (2022) có cùng kết luận cho nhóm cổ phiếu ngành ngân hàng tại Việt Nam. Do đó, giải thuyết H4 được xây dựng như sau:

H4: Quy mô có tác động cùng chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Tỷ số giá thị trường trên giá trị sổ sách (P/B) là chỉ tiêu so sánh giá trị thị trường với giá trị kế toán của công ty. Giá trị kế toán được tính dựa trên giá lịch sử, ghi nhận giá trị tài sản trong một niên độ kế toán và nó chỉ thay đổi khi có sự thay đổi cơ cấu tài sản. Giá trị thị trường thể hiện sự đánh giá “giá trị” công ty theo góc nhìn của các bên tham gia thị trường, chủ yếu của các NĐT. Chỉ số này càng cao thể hiện các NĐT trên thị trường chấp nhận trả giá cao hơn giá trị sổ sách của cổ phiếu, thể hiện mức độ mức rủi ro cao hơn mà NĐT chấp nhận. Các nghiên cứu của Khan và Amanullah (2012), Yohanes (2017) lần lượt cho thấy, có mối quan hệ cùng chiều và có ý nghĩa giữa tỷ số P/B và giá cổ phiếu tại Pakistan và Indonesia. Nghiên cứu của Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020) có cùng kết luận cho nhóm cổ phiếu ngành ngân hàng tại Việt Nam. Theo đó, có giả thuyết H5 như sau:

H5: Tỷ giá thị trường trên giá trị sổ sách (P/B) có tác động cùng chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Tỷ số giá trên thu nhập mỗi cổ phần (P/E) đo lường mối quan hệ giữa giá thị trường và thu nhập của mỗi cổ phiếu, là chỉ số thường được các NĐT sử dụng trong phân tích, ra quyết định đầu tư cổ phiếu trên TTCK. Chỉ số P/E cho thấy, NĐT trả giá cổ phiếu hiện tại cao bao nhiêu cho một đồng thu nhập cổ phiếu. Các nghiên cứu của Khan và Amanullah (2012), Younos và cộng sự (2012) lần lượt cho thấy rằng, tỷ số P/E cao dẫn đến việc tăng giá cổ phiếu công ty NY trên TTCK tại Pakistan và Iran. Nghiên cứu của Almumani (2014), Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020) có cùng kết luận cho nhóm cổ phiếu ngành ngân hàng tại Jordan và Việt Nam. Do đó, có giả thuyết H6 như sau:

H6: Tỷ số P/E có tác động cùng chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Tỷ số lợi nhuận ròng trên tổng tài sản (ROA) đo lường hiệu quả sử dụng tài sản của doanh nghiệp, được tính bằng tỷ lệ lợi nhuận ròng chia cho tổng tài sản. ROA cao nghĩa là ngân hàng có thể sử dụng tốt các nguồn lực của mình để tạo ra thu nhập cao hơn cho cổ đông, vì vậy, sẽ hấp dẫn NĐT hơn. Nghiên cứu Chen và cộng sự (2001) kết luận rằng, ROA cùng tỷ số lợi nhuận ròng trên vốn chủ sở hữu (ROE) và giá trị sổ sách có mối tương quan thuận với sự thay đổi giá cổ phiếu trên TTCK Trung Quốc (Thượng Hải và Thâm Quyến) khi thực hiện hồi quy FEM, REM và FGLS theo cả dữ liệu chéo và thời gian (trong giai đoạn 1991-1998). Nguyễn Phú Hà (2022) nghiên cứu 13 ngân hàng NY giai đoạn 2009-2021 cho thấy, ROA có tác động cùng chiều với giá cổ phiếu ngân hàng ở Việt Nam. Do đó, có giả thuyết H7 như sau:

H7: ROA có tác động cùng chiều với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

ROE là một thước đo lợi nhuận quan trọng, đánh giá hiệu quả đem về cho chủ sở hữu, được tính bằng tỷ lệ lợi nhuận ròng chia cho tổng vốn chủ sở hữu của ngân hàng. Dương An Thảo (2020) khi nghiên cứu tác động thông tin kế toán trên báo cáo tài chính ảnh hưởng đến giá cổ phiếu các công ty NY trên sàn HOSE và HNX cho thấy, ROE có tác động ngược chiều với giá cổ phiếu. Tuy nhiên, đối với ngành ngân hàng, nghiên cứu của Nguyễn Phú Hà (2022) lại cho kết quả rằng, ROE có tác động cùng chiều đến giá cổ phiếu các NHTMCP tại Việt Nam. Do đó, giải thuyết H8 được đề xuất như sau:

H8: Tồn tại sự tương quan giữa ROE với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE.

Phương pháp nghiên cứu

Bài nghiên cứu sử dụng dữ liệu thứ cấp được nhóm tác giả thu thập và tính toán dựa trên báo cáo thường niên của 18 NHTMCP NY trên sàn HOSE với các mã cổ phiếu lần lượt là: ACB, BAB, BID, CTG, EIB, HDB, LPB, MBB, MSB, OCB, SHB, SSB, STB, TCB, TPB, VCB, VIB, VPB từ năm 2010 đến năm 2022. Các chỉ số kinh tế khác được tác giả thu thập từ các trang web công bố chính thức của Tổng cục Thống kê, NHNN và tham khảo từ Vietstock.

Nghiên cứu sử dụng 3 mô hình hồi quy dữ liệu bảng là bình phương tối thiểu (POLS), hồi quy tác động cố định (FEM) và hồi quy tác động ngẫu nhiên (REM) để có thể xem xét sự ảnh hưởng của từng nhân tố đến giá cổ phiếu của các NHTMCP NY trên sàn HOSE (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

Mô hình nghiên cứu

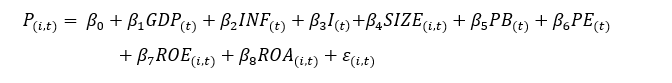

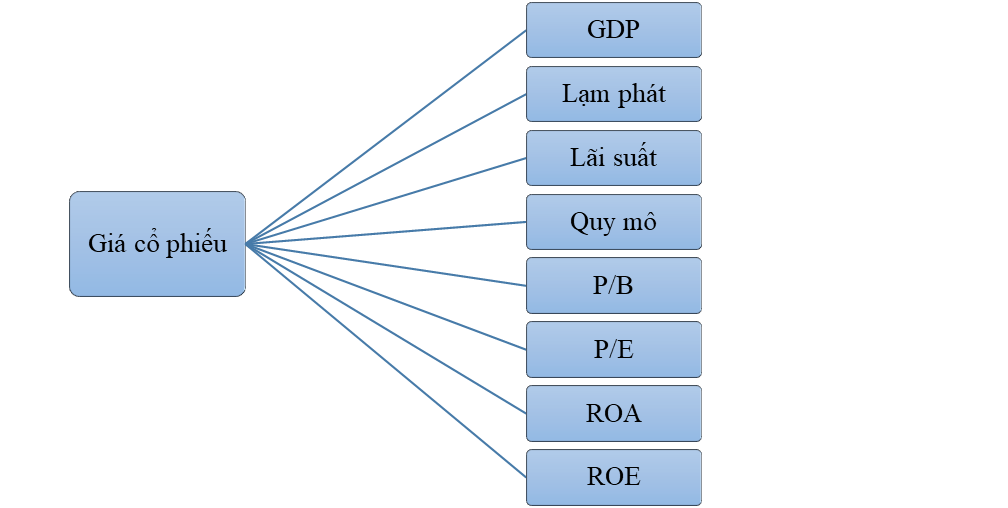

Dựa trên cơ sở lý thuyết và kế thừa kết quả các nghiên cứu thực nghiệm có liên quan cùng các giả thuyết trên, tác giả đề xuất mô hình nghiên cứu gồm 8 biến độc lập tác động đến giá của cổ phiếu các NHTMCP tại Việt Nam như phương trình và Hình 1.

|

Hình 1: Mô hình nghiên cứu đề xuất

|

| Nguồn: Nhóm tác giả đề xuất |

Các biến trong mô hình được mô tả và trình bày cách tính trong Bảng 1.

Bảng 1: Tổng hợp và mô tả các biến trong mô hình

|

Tên biến |

Ký hiệu |

Đơn vị tính |

Nguồn |

Cách tính |

|

Biến phụ thuộc |

||||

|

Giá cổ phiếu |

P |

VNĐ/Cổ phiếu |

HOSE |

Giá đóng cửa vào ngày cuối của năm tài chính |

|

Biến độc lập (Yếu tố bên ngoài) |

||||

|

GDP bình quân đầu người |

GDP |

USD/năm |

Tổng cục Thống kê |

|

|

Tỷ lệ Lạm phát |

INF |

%/năm |

Tổng cục Thống kê |

|

|

Biến độc lập (Yếu tố bên trong) |

||||

|

Lãi suất |

I |

%/năm |

NHNN |

Trung bình cộng lãi suất tái chiết khấu và lãi suất tái cấp vốn trong năm |

|

Quy mô |

SIZE |

Tỷ VNĐ |

Báo cáo thường niên |

Logarit tự nhiên của tổng tài sản |

|

Tỷ số P/B |

PB |

Lần |

Vietstock Báo cáo thường niên |

Giá trị sổ sách/Giá trị thị trường |

|

Tỷ số P/E |

PE |

Lần |

Vietstock |

Giá trị thị trường của cổ phiếu/EPS |

|

Tỷ số ROE |

ROE |

% |

Báo cáo thường niên |

Lợi nhuận sau thuế/Vốn chủ sở hữu cuối năm |

|

Tỷ số ROA |

ROA |

% |

Báo cáo thường niên |

Lợi nhuận sau thuế/Tổng tài sản cuối năm |

Nguồn: Nhóm tác giả tổng hợp

KẾT QUẢ NGHIÊN CỨU

Thống kê mô tả

Kết quả phân tích thống kê mô tả dữ liệu bao gồm 1 biến phụ thuộc và 8 biến độc lập với mỗi biến trong mô hình có 144 quan sát (Bảng 2).

Bảng 2: Thống kê mô tả các biến nghiên cứu

|

Tên biến |

Số quan sát |

Trung bình |

Độ lệch chuẩn |

Giá trị nhỏ nhất |

Giá trị lớn nhất |

|

P |

144 |

14,987.08 |

12,446.66 |

1,840 |

67,890 |

|

GDP |

144 |

3,156.515 |

691.4691 |

1,684.012 |

4,163.514 |

|

INF |

144 |

4.337014 |

3.816812 |

0.63 |

18.58 |

|

I |

144 |

5.728704 |

2.410589 |

3.6 |

13.66667 |

|

SIZE |

144 |

12.70287 |

0.78471 |

10.84224 |

14.56721 |

|

PB |

144 |

1.464475 |

0.674967 |

0.328452 |

4.13737 |

|

PE |

144 |

17.17931 |

40.11997 |

3.23 |

344.29 |

|

ROA |

144 |

1.2525 |

0.749702 |

0.0000 |

3.58 |

|

ROE |

144 |

15.41903 |

6.887071 |

0.29 |

30.33 |

Nguồn: Nhóm tác giả tổng hợp (sử dụng Stata 15)

Kết quả hồi quy POLS, FEM, REM

Bảng 3: Kết quả hồi quy POLS, FEM, REM

|

|

POLS (P > ltl) |

FEM (P > ltl) |

REM (P > lzl) |

|

GDP |

0.000 |

0.000 |

0.000 |

|

INF |

0.059 |

0.268 |

0.147 |

|

I |

0.820 |

0.643 |

0.715 |

|

SIZE |

0.000 |

0.080 |

0.000 |

|

PB |

0.000 |

0.000 |

0.000 |

|

PE |

0.473 |

0.275 |

0.337 |

|

ROA |

0.000 |

0.012 |

0.001 |

|

ROE |

0.000 |

0.031 |

0.001 |

|

Hằng số |

0.000 |

0.002 |

0.000 |

|

R2 |

0.7969 |

0.7876 |

0.7621 |

Nguồn: Nhóm tác giả tổng hợp kết quả (sử dụng Stata 15)

Kết quả cho thấy các biến, như: GDP, SIZE, PB, ROA, ROE đều có ý nghĩa thống kê trong cả 3 mô hình hồi quy là POLS, FEM và REM. Ngược lại, 2 biến độc lập là I và PE không có ý nghĩa thống kê ở cả 3 mô hình trên. Biến INF chỉ có ý nghĩa thống kê trong mô hình POLS. Mô hình POLS, FEM và REM lần lượt giải thích được 79.69%, 78.76% và 76.21% các nhân tố tác động đến giá cổ phiếu của các NHTMCP được NY trên sàn HOSE.

Kiểm định các khuyết tật và tìm ra mô hình phù hợp

Bảng 4: Tổng hợp kiểm định lựa chọn mô hình phù hợp

|

Kiểm định lựa chọn giữa hai mô hình POLS và FEM |

|

|

H0: Không có sự khác biệt giữa kết quả hồi quy của mô hình POLS và mô hình FEM. |

|

|

F – test |

|

|

F (17,118) |

3.40 |

|

Prob > F |

0.000 |

|

Kiểm định lựa chọn giữa hai mô hình POLS và FEM |

|

|

H0: Không có sự chênh lệch giữa các đối tượng trong mô hình. |

|

|

Breusch – Pagan Multiplier |

|

|

Chibar2(01) |

10.12 |

|

Prob > Chibar2 |

0.007 |

|

Kiểm định lựa chọn giữa hai mô hình REM và FEM |

|

|

H0: Phần dư và biến độc lập không tương quan với nhau. |

|

|

Hausman test (FEM – REM) |

|

|

Chi2 |

6.72 |

|

Prob > Chi2 |

0.5087 |

|

Kiểm định hiện tượng tự tương quan của mô hình REM |

|

|

H0: Không tồn tại hiện tượng tự tương quan bậc 1. |

|

|

Wooldridge test |

|

|

F (1,15) |

6.964 |

|

Prob > F |

0.0186 |

Nguồn: Nhóm tác giả tổng hợp (sử dụng Stata 15)

Bảng 4 trình bày kết quả các kiểm định sau có thể chọn ra mô hình phù hợp. Cụ thể:

Kết quả kiểm định F cho thấy, có sự khác biệt trong kết quả hồi quy của 2 mô hình POLS và FEM và mô hình FEM phù hợp hơn mô hình POLS.

Kiểm định Breusch – Pagan chỉ ra rằng, có sự chênh lệch giữa các quan sát và chênh lệch đó là đáng kể. Vì vậy, mô hình REM phù hợp hơn mô hình POLS.

Kiểm định Hausman có kết quả chấp nhận H0, nghĩa là không có sự tương quan giữa biến độc lập và phần dư. Vì vậy, mô hình REM phù hợp hơn mô hình FEM.

Sau khi lựa chọn được mô hình phù hợp là mô hình REM, nhóm tác giả thực hiện kiểm định Wooldridge để có thể phát hiện sự tương quan trong mô hình. Kết quả kiểm định cho thấy, có xảy ra hiện tượng tự tương quan trong mô hình.

Khắc phục các khuyết tật của mô hình REM

Để khắc phục hiện tượng phương sai sai số thay đổi của mô hình, nhóm tác giả tiến hành hồi quy theo mô hình Robust (Bảng 5).

Bảng 5: Kết quả hồi quy mô hình sai số chuẩn mạnh Robust REM

|

Tên Biến |

Hệ số |

Độ lệch chuẩn |

z |

(P > lzl) |

|

GDP |

6.448836 |

1.57497 |

4.09 |

0.000 |

|

INF |

420.6689 |

91.46066 |

4.6 |

0.000 |

|

I |

187.8474 |

192.0112 |

0.98 |

0.328 |

|

SIZE |

5665.553 |

1356.394 |

4.18 |

0.000 |

|

PB |

11872.37 |

1048.113 |

11.33 |

0.000 |

|

PE |

11.91401 |

7.585047 |

1.57 |

0.116 |

|

ROA |

4524.916 |

1986.561 |

2.28 |

0.023 |

|

ROE |

-497.903 |

169.9828 |

-2.93 |

0.003 |

|

Hằng số |

-96255.1 |

20477.75 |

-4.7 |

0.000 |

|

Wald Chi2(8) |

323.03 |

|||

|

Prob > Chi2 |

0.000 |

|||

|

R2 |

0.7876 |

|||

Nguồn: Nhóm tác giả xử lý dữ liệu (sử dụng Stata 15)

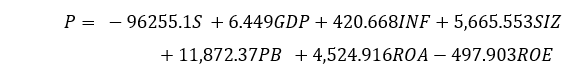

Kết quả hồi quy tại Bảng 5 cho thấy, mô mình sai số chuẩn mạnh Robust POLS giải thích được 78.76% các nhân tố tác động đến giá cổ phiếu của các NHTMCP NY trên sàn HOSE. Biến phụ thuộc P và 6 biến độc lập là GDP, INF, SIZE, PB, ROA, ROE có ý nghĩa thống kê trong mô hình và 2 biến I và PE là không có ý nghĩa thống kê. Mô hình hồi quy có kết quả như sau:

|

KẾT LUẬN VÀ HÀM Ý KHUYẾN NGHỊ

Kết quả nghiên cứu cho thấy, giá cổ phiếu (P) của các NHTMCP NY trên sàn HOSE giai đoạn từ năm 2010-2022 chịu tác động tích cực bởi 5 nhân tố là: GDP bình quân đầu người (GDP); Tỷ lệ lạm phát (INF); Quy mô của ngân hàng (SIZE); Tỷ số giá trị thị trường trên giá sổ sách (P/B) và Tỷ số lợi nhuận ròng trên tổng tài sản (ROA). Nghiên cứu cũng chỉ ra các nhân tố, như: GDP, SIZE, P/B, ROA, có mối quan hệ đồng biến với giá giá cổ phiếu của các NHTMCP NY trên sàn HOSE. Kết quả hồi quy cho thấy, Tỷ lệ lạm phát có sự tương quan với Giá cổ phiếu của các NHTMCP NY trên sàn HOSE, nhân tố ROE có tương quan ngược chiều với Giá cổ phiếu. Trên cơ sở kết quả nghiên cứu này, nhóm tác giả đưa ra một số hàm ý khuyến nghị như sau:

Đối với các NHTMCP VN NY trên sàn HOSE

Thứ nhất, Việt Nam là thị trường mới nổi, do đó, cần tập trung mở rộng quy mô ngân hàng (nhân tố quy mô), tương đồng kết quả nghiên cứu của Naveed và Ramzan (2013), Mohammad Al cùng cộng sự (2022).

Thứ hai, ban lãnh đạo ngân hàng cần tập trung nâng cao hiệu quả hoạt động kinh doanh của ngân hàng (các nhân tố ROA và ROE), vì các nhân tố đo lường lợi nhuận trực tiếp phát tín hiệu cho NĐT. Trong đó, ROE ngành ngân hàng tăng cùng chiều giá cổ phiếu, ngược chiều thị trường nói chung.

Thứ ba, lãnh đạo ngân hàng theo dõi động thái tỷ lệ lạm phát trên thị trường, từ đó, kiến nghị với NHNN để có những chính sách điều chỉnh kịp thời với tình hình kinh tế từng giai đoạn.

Đối với các NĐT

Một là, NĐT tập trung đánh giá quy mô tài sản và hiệu quả sử dụng tài sản khi lựa chọn cổ phiếu để đầu tư.

Hai là, cần thận trọng trong việc phân tích chỉ số P/B, có khả năng chất lượng thông tin kế toán (giá trị sổ sách) thấp hoặc kỳ vọng thị trường (giá thị trường) quá cao. Quan sát kỹ tương tự với chỉ số lạm phát, nhưng với mức độ thận trọng thấp hơn, tác động của nhân tố lạm phát không nhất quán theo thời gian, cần theo dõi xu hướng biến động và các nhân tố ảnh hưởng lạm phát.

Đối với Chính phủ và NHNN

Rà soát quy định liên quan điều kiện quy mô doanh nghiệp cần đáp ứng để tham gia NY trên TTCK Việt Nam, đảm bảo mục tiêu “đưa tất cả các ngân hàng niêm yết hoặc giao dịch trên sàn chứng khoán”. Đồng thời, tăng cường kiểm soát lạm phát, hướng tác động của lạm phát và các nhân tố tác động lạm phát./.

TÀI LIỆU THAM KHẢO

1. Adaramola (2011), The Impact of Macroeconomic Indicators on Stock Prices in Nigeria, Developing Country Studies, 1.

2. Almumani, M. A (2014), Determinants of equity share prices of the listed banks in Amman stock exchange: Quantitative approach, International Journal of Business and Social Science, 5(1), 91-104.

3. Al-Shubiri (2010), Analysis the Determinants of Market Stock Price Movements: An Empirical Study of Jordanian Commercial Banks, International Journal of Business and Management, 5(10).

4. An Nhiên (2022), Cổ phiếu nào sáng giá lọt rổ VN30 trong kỳ xem xét đầu năm 2023?, truy cập từ https://vneconomy.vn/co-phieu-nao-sang-gia-lot-ro-vn30-trong-ky-xem-xet-dau-nam-2023.htm.

5. Chen và cộng sự, (2001), Is accounting information value relevant in the emerging Chinese stock market? Journal of International Accounting, Auditing and Taxation, 10, 1-22.

6. Dương An Thảo (2020), Phân tích ảnh hưởng của thông tin kế toán đến giá cổ phiếu của các công ty niêm yết trên thị trường chứng khoán Việt Nam, Luận văn thạc sĩ, Trường Đại học Kinh tế TP. Hồ Chí Minh.

7. Eita, Joel Hinaunye (2012), Modeling macroeconomic determinants of stock market Prices: Evidence from Namibia, The Journal of Applied Business Research, 28(5), 871-884.

8. Fama, E. F. (1970), Efficient Capital Markets: A Review of Theory and Empirical Work, Journal of Finance, 25(2), 383-417.

9. Faris Nasif (2010), Analysis the Determinants of Market Stock Price Movements: An Empirical Study of Jordanian Commercial Banks, International Journal of Business and Management, 5/2010.

10. Grossman, Peter. Z (2000), Determinants of Share Price Movements in Emerging Equity Markets: Some Evidence from America’s Past, The Quarterly Review of Economics and Finance, 40(3), 355-74.

11. Hà My (2023), Vốn hóa 27 ngân hàng thay đổi thế nào trong năm 2022?, truy cập từ https://cafebiz.vn/von-hoa-27-ngan-hang-thay-doi-the-nao-trong-nam-2022-176230108221134535.chn.

12. Khan, M., and Amanullah (2012), Determinants of Share Prices at Karachi Stock Exchange, International Journal of Business and Management Studies, 4, 1309-8047.

13. Mahmudul Alam and Salah Uddin (2009), Relationship between interest rate and stock price: Empirical evidence from developed and developing countries, International Journal of Business and Management, 4, 36-42.

14. Mohammad Al et al (2022), Factors affecting Stock price: Evidence from Commercial banks in the Developing Market, Journal of Governance and Regulation, 11/2022.

15. Naveed and Ramzan (2013), A View about the determinants of change in share prices: A case from Karachi Stock Exchange (banking sector), Interdisciplinary journal of contemporary research in business, 4(12).

16. Nikolaos Antonakakis cùng cộng sự (2017), Has the correlation of inflation and stock prices changed in the United States over the last two centuries? Research in International Business and Finance, 42, 1-8.

17. Nisa and Nishat (2011), The Determinants of Stock Prices in Pakistan, Asian Economic and Financial Review, 1(4), 276-291.

18. Nguyễn Minh Kiều và Lê Thị Thùy Nhiên (2020), Các yếu tố tác động đến giá trị thị trường cổ phiếu ngân hàng thương mại ở Việt Nam, Tạp chí Ngân hàng, số 7/2020.

19. Nguyễn Minh Kiều và Nguyễn Văn Điệp (2013), Quan hệ giữa các yếu tố kinh tế vĩ mô và biến động thị trường chứng khoán: bằng chứng nghiên cứu từ thị trường Việt Nam, Tạp chí Phát triển Khoa học và Công nghệ, 6(3), 86-100.

20. Nguyễn Phú Hà (2022), Nghiên cứu các nhân tố tác động đến giá cổ phiếu của các ngân hàng thương mại cổ phần niêm yết trên thị trường chứng khoán Việt Nam, Luận án tiến sĩ, Học viện Tài chính.

21. Plamini et al. (2009), The Determinants of Commercial Bank Profitability in Sub-Saharan Africa, IMF Working Paper.

22. Thủ tướng Chính phủ (2019), Quyết định số 242/QĐ-TTg, ngày 28/02/2019 phê duyệt Đề án quốc gia “Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025”.

23. Ross, Stephen A. (1977), The Determination of Financial Structure: The Incentive-Signaling Approach, The Bell Journal of Economics, 8(1), 23-40.

24. Yohanes Indrayono (2019), Predicting returns with financial ratios: Evidence from Indonesian Stock Exchange, Management Science Letters, 9 (11).

25. Younos et al. (2012), The Investigation of price-Earnings Ratio (P/E) and Return on Stock: The Case of Tehran Stock Exchange, J. Asian Dev. Stud, 1(2).

| Ngày nhận bài: 20/7/2024; Ngày phản biện: 16/8/2024; Ngày duyệt đăng: 27/8/2024 |