Bùi Văn Thụy

Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Email: thuy@lhu.edu.vn

Nguyễn Văn Hải

Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Tác giả liên hệ, Email: nvhai@lhu.edu.vn

Phan Văn Minh Thông, Đỗ Ngọc Vân

Sinh viên Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Lê Quốc Thống, Trịnh Thị Anh Đào, Lê Thị Xuân Thanh

Học viên cao học, Khoa Sau đại học, Trường Đại học Lạc Hồng

Tóm tắt

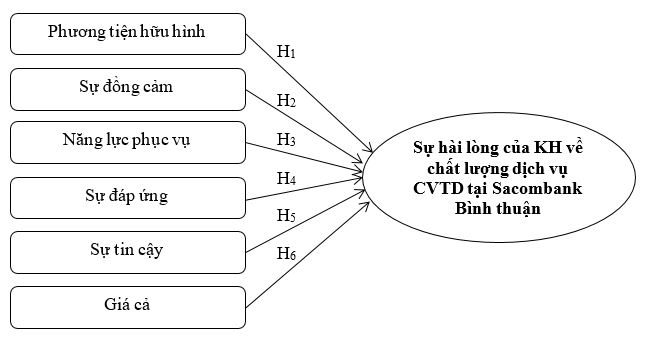

Nghiên cứu định lượng nhằm đo lường, đánh giá chất lượng cho vay tiêu dùng thông qua mô hình các nhân tố ảnh hưởng đến Sự hài lòng của khách hàng về Chất lượng dịch vụ (CLDV) cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Sài Gòn Thương Tín (Sacombank) Chi nhánh Bình Thuận. Kết quả cho thấy, có 6 nhân tố ảnh hưởng đến Sự hài lòng của khách hàng về CLDV cho vay tiêu dùng tại Sacombank Chi nhánh Bình Thuận là: Phương tiện hữu hình; Sự đồng cảm; Năng lực phục vụ; Sự đáp ứng; Sự tin cậy; Giá cả. Từ đó, nhóm tác giả đề xuất một số giải pháp phát triển sản phẩm cho vay tiêu dùng tại Ngân hàng trong giai đoạn 2025-2030.

Từ khóa: cho vay tiêu dùng, phát triển, Sacombank Chi nhánh Bình Thuận

Summary

This study uses a quantitative method to measure and evaluate the quality of consumer loans through a model of factors affecting customer satisfaction with the quality of consumer loan services at Saigon Thuong Tin Commercial Joint Stock Bank (Sacombank) Binh Thuan Branch. The results show 6 factors affecting customer satisfaction with the quality of consumer loan services at Sacombank Binh Thuan Branch: Tangible means; Empathy; Service capacity; Responsiveness; Trust; and Price. From there, the authors propose several solutions to develop consumer loan products at the Bank in 2025-2030.

Keywords: consumer loan, development, Sacombank – Binh Thuan Branch

ĐẶT VẤN ĐỀ

Cho vay tiêu dùng là một sản phẩm quan trọng của các ngân hàng thương mại (NHTM), không chỉ góp phần nâng cao chất lượng cuộc sống của người dân, mà còn đáp ứng nhu cầu tiêu dùng đa dạng. Cho vay tiêu dùng đóng vai trò quan trọng trong kết quả hoạt động cho vay khách hàng cá nhân và góp phần tích cực vào kết quả kinh doanh của NHTM. Đồng thời, cho vay tiêu dùng còn giúp phân tán rủi ro trong hoạt động cho vay của ngân hàng, tạo điều kiện cho các NHTM tập trung vào phân khúc khách hàng cá nhân và triển khai nhiều giải pháp đồng bộ nhằm thúc đẩy cho vay tiêu dùng.

Tuy nhiên, tại Việt Nam, hoạt động cho vay tiêu dùng vẫn còn nhiều hạn chế, chỉ chiếm một tỷ trọng nhỏ trong tổng thể cho vay của các ngân hàng. Đối mặt với áp lực cạnh tranh từ các NHTM khác, Sacombank Chi nhánh Bình Thuận đã nỗ lực nâng cao năng lực tài chính, đổi mới công nghệ và cải thiện quản trị điều hành nhằm đáp ứng nhu cầu ngày càng đa dạng của khách hàng và gia tăng khả năng cạnh tranh. Mặc dù vậy, Sacombank Chi nhánh Bình Thuận vẫn chưa khai thác hết tiềm năng và lợi thế vốn có của mình trong lĩnh vực cho vay tiêu dùng.

Nghiên cứu này được thực hiện nhằm tìm ra các giải pháp hiệu quả để ngân hàng khai thác triệt để tiềm năng của mình, mở rộng hoạt động kinh doanh, tăng cường năng lực cạnh tranh, giảm thiểu rủi ro và gia tăng lợi nhuận.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Cho vay tiêu dùng, phát triển cho vay tiêu dùng

Cho vay tiêu dùng là một khái niệm quan trọng trong lĩnh vực tài chính, với nhiều cách tiếp cận khác nhau về định nghĩa và bản chất. Theo Lê Văn Tề (2013), cho vay tiêu dùng là hình thức cấp tín dụng dành cho người tiêu dùng nhằm tài trợ cho các nhu cầu tiêu dùng cá nhân. Trong khi đó, một quan điểm khác lại định nghĩa cho vay tiêu dùng là quan hệ kinh tế giữa ngân hàng và cá nhân người tiêu dùng, trong đó ngân hàng cung cấp tiền và người vay cam kết hoàn trả cả gốc lẫn lãi trong một thời điểm xác định trong tương lai. Theo Lê Thị Mận (2010), cho vay tiêu dùng là một hình thức tín dụng tài trợ cho các nhu cầu sinh hoạt của dân cư, bao gồm cả cá nhân và hộ gia đình, với các chi phí liên quan đến nhà ở, phương tiện đi lại, đồ dùng cá nhân, và các dịch vụ, như: giáo dục, y tế, du lịch, văn hóa, nghệ thuật.

Từ những định nghĩa này, có thể thấy rằng bản chất của cho vay tiêu dùng là cung cấp nguồn vốn kịp thời để giúp người tiêu dùng đáp ứng các nhu cầu tài chính cá nhân. Phát triển cho vay tiêu dùng, do đó, không chỉ là sự gia tăng về số lượng và quy mô cho vay tiêu dùng, mà còn là sự tăng trưởng về tỷ trọng, doanh số, dư nợ và chất lượng cho vay. Điều này phản ánh sự phát triển của hoạt động cho vay tiêu dùng nói riêng và của toàn hệ thống ngân hàng thương mại nói chung trong bối cảnh cạnh tranh khốc liệt giữa các ngân hàng hiện nay.

Chất lượng dịch vụ cho vay tiêu dùng

CLDV được định nghĩa là mức độ mà dịch vụ có thể đáp ứng nhu cầu và mong muốn của khách hàng (Asubonteng và cộng sự, 1996). Theo Parasuraman và cộng sự (1988), CLDV là khoảng cách giữa kỳ vọng của người tiêu dùng về dịch vụ và nhận thức của họ về kết quả dịch vụ. Dựa trên định nghĩa này, CLDV cho vay tiêu dùng có thể được hiểu là khả năng đáp ứng và thỏa mãn mong đợi của khách hàng đối với nhu cầu vay vốn tiêu dùng của họ. Bên cạnh đó, nhiều nghiên cứu trước đây đã chỉ ra rằng, CLDV là nhân tố chính dẫn đến sự thỏa mãn và hài lòng của khách hàng. Điều này có thể giải thích bởi CLDV liên quan trực tiếp đến quá trình cung cấp dịch vụ, trong khi sự thỏa mãn của khách hàng chỉ có thể được đánh giá sau khi họ đã sử dụng dịch vụ.

Trong bối cảnh này, cho vay tiêu dùng là một sản phẩm, dịch vụ mà ngân hàng thương mại cung cấp cho khách hàng. Do đó, chất lượng cho vay tiêu dùng chính là sự hài lòng của khách hàng đối với dịch vụ cho vay tiêu dùng mà ngân hàng cung cấp. Đây chính là cơ sở mà nhóm tác giả sử dụng để đo lường CLDV cho vay tiêu dùng trong nghiên cứu này.

Sự hài lòng về dịch vụ cho vay tiêu dùng

Theo Bachelet (1995), sự hài lòng là một phản ứng mang tính cảm xúc của khách hàng dựa trên trải nghiệm của họ với sản phẩm hoặc dịch vụ. Oliver (1997) định nghĩa sự hài lòng là phản ứng của người tiêu dùng đối với mức độ đáp ứng những mong đợi của họ. Zeithaml và Bitner (2000) bổ sung rằng, sự hài lòng của khách hàng bị ảnh hưởng bởi nhiều nhân tố, như: Chất lượng sản phẩm; CLDV; Giá cả; Tình huống và Đặc điểm cá nhân của khách hàng.

Tổng quan nghiên cứu

Các nghiên cứu về đánh giá CLDV ngân hàng và sự hài lòng của khách hàng đã chỉ ra rằng, nhiều nhân tố khác nhau có ảnh hưởng đến sự hài lòng. Estiri, Hosseini và Yazdani (2011) phân loại các nhân tố này thành 2 nhóm: chất lượng cung cấp dịch vụ (đồng cảm, đảm bảo, hữu hình, đáp ứng, độ tin cậy) và chất lượng giá trị đề nghị (chi phí dịch vụ, danh mục sản phẩm, thuận tiện, thông tin liên lạc, uy tín), trong đó sự đồng cảm và thông tin liên lạc có tương quan cao nhất với sự hài lòng. Kwarteng (2012) phát hiện rằng nhân tố đáp ứng có tác động mạnh nhất đến sự hài lòng, tiếp theo là độ tin cậy, đảm bảo, đồng cảm và hữu hình. Sabir và cộng sự (2014) cũng xác nhận mối liên hệ tích cực giữa CLDV và sự hài lòng, đồng thời nhấn mạnh rằng, sự hài lòng dẫn đến lòng trung thành của khách hàng. Quan Minh Nhựt và Huỳnh Yến Oanh (2014) chỉ ra rằng, Sự hài lòng với các dịch vụ ngân hàng chủ yếu phụ thuộc vào Cơ sở vật chất, Năng lực phục vụ, Tin cậy, Đáp ứng và Giá cả.

Mô hình nghiên cứu

Căn cứ vào lý thuyết, kết quả nghiên cứu trước đây, nhóm tác giả tiến đề xuất mô hình nghiên cứu như Hình.

Hình: Mô hình nghiên cứu đề xuất

|

Nguồn: Tổng hợp và đề xuất của nhóm tác giả

Trong đó:

– Phương tiện hữu hình (HH): CLDV cho vay tiêu dùng gắn liền với sự hiện diện của các nhân tố vật chất như trang phục chuyên nghiệp của nhân viên ngân hàng và cơ sở hạ tầng hiện đại tại các chi nhánh. Khi khách hàng nhận thấy những nhân tố này được chăm chút kỹ lưỡng, họ sẽ đánh giá cao hơn về CLDV và cảm thấy hài lòng hơn (Parasuraman và cộng sự, 1988).

– Sự đồng cảm (DC): Sự đồng cảm từ ngân hàng không chỉ là một nhân tố cần thiết mà còn là cầu nối quan trọng để khách hàng cảm nhận được sự chăm sóc tận tâm. Khi ngân hàng thể hiện sự quan tâm, lắng nghe và đáp ứng kịp thời nhu cầu của khách hàng, điều này không chỉ nâng cao nhận thức về CLDV, mà còn góp phần tăng cường sự hài lòng của họ (Parasuraman và cộng sự, 1988).

– Năng lực phục vụ (NL): Năng lực phục vụ của ngân hàng là minh chứng cho sự chuyên nghiệp thông qua trình độ chuyên môn và thái độ phục vụ của nhân viên. Một đội ngũ nhân viên giàu kiến thức và tận tâm sẽ giúp khách hàng cảm thấy an tâm hơn và đánh giá cao CLDV, mà ngân hàng cung cấp (Parasuraman và cộng sự, 1988).

– Sự đáp ứng (DU): Khả năng đáp ứng của ngân hàng được thể hiện qua sự sẵn sàng phục vụ khách hàng một cách nhanh chóng và hiệu quả. Điều này bao gồm việc giải quyết các yêu cầu trong thời gian ngắn nhất và cung cấp các giải pháp tài chính phù hợp, giúp khách hàng cảm thấy dịch vụ đáp ứng tốt nhất nhu cầu của họ (Parasuraman và cộng sự, 1988).

– Sự tin cậy (TC): Sự tin cậy là nhân tố cốt lõi trong việc đánh giá CLDV của ngân hàng. Khách hàng cần cảm thấy an tâm khi mọi thông tin về sản phẩm, ưu đãi, và đối tác liên kết của ngân hàng đều chính xác và đáng tin cậy. Ngân hàng phải thực hiện đúng các cam kết đã đưa ra để xây dựng và duy trì lòng tin này (Parasuraman và cộng sự, 1988).

– Giá cả (GC): Sự thỏa mãn của khách hàng không chỉ dựa vào chất lượng cảm nhận mà còn phụ thuộc vào giá cả dịch vụ. Khách hàng sẽ đánh giá cao giá trị mà họ nhận được khi CLDV vượt trội so với chi phí mà họ bỏ ra, tạo nên sự cân bằng lý tưởng giữa chất lượng và giá cả (Hallowell, 1996).

Theo Parasuraman và cộng sự (1994), giữa CLDV và Sự hài lòng của khách hàng có một mối quan hệ nhân quả rõ ràng. Zeithaml và Bitner (2000) bổ sung rằng, Sự hài lòng của khách hàng bị ảnh hưởng bởi nhiều nhân tố, như: Chất lượng sản phẩm, CLDV, Giá cả; Các nhân tố Cá nhân và Tình huống. Nghiên cứu của Cronin và Taylor (1992) đã chứng minh rằng, CLDV là nhân tố quan trọng dẫn đến sự thỏa mãn, bởi vì CLDV phản ánh quá trình cung cấp dịch vụ, trong khi sự thỏa mãn chỉ có thể đánh giá sau khi khách hàng đã trải nghiệm dịch vụ.

Phương pháp nghiên cứu

Nghiên cứu đã sử dụng kết hợp giữa định tính và nghiên cứu định lượng. Trong phần nghiên cứu định tính, nhóm nghiên cứu đã tiến hành rà soát tài liệu liên quan và thực hiện thảo luận nhóm với 10 cán bộ ngân hàng có kinh nghiệm về hoạt động cho vay tiêu dùng. Mục đích của việc này là thiết lập các thang đo và các nhân tố ảnh hưởng đến sự hài lòng của khách hàng về chất lượng dịch vụ cho vay tiêu dùng. Tiếp theo, nghiên cứu định lượng chính thức đã thu thập dữ liệu từ 230 khách hàng cá nhân đang vay vốn tại Sacombank Chi nhánh Bình Thuận trong khoảng thời gian từ tháng 5 đến tháng 6/2024. Các dữ liệu thu thập đã được kiểm tra, làm sạch, mã hóa và xử lý bằng phần mềm SPSS 26.0 để phục vụ cho việc phân tích và đánh giá.

KẾT QUẢ NGHIÊN CỨU

Kết quả kiểm định Cronbach’s Alpha

Kết quả phân tích độ tin cậy Cronbach’s Alpha cho thấy, tính nhất quán của các thang đo sử dụng trong nghiên cứu. Tất cả các biến thang đo đều có Corrected Item Total Correlation > 0,3, chứng tỏ sự tương quan chặt chẽ giữa các biến quan sát và tổng thể. Kết quả cho thấy các hệ số Cronbach’s Alpha cho các nhóm thang đo đều vượt ngưỡng 0,7, cho thấy độ tin cậy của các thang đo là rất tốt. Như vậy, 26 biến thang đo đại diện cho 6 nhân tố là hoàn toàn phù hợp và đáng tin cậy, đáp ứng được yêu cầu của nghiên cứu.

Phân tích nhân tố khám phá (EFA)

Kiểm định EFA các biến độc lập

Bảng 1: Kiểm định KMO và Barlett của các biến độc lập

|

KMO |

0,907 |

|||

|

Kiểm định Bartlett |

Chi bình phương xấp xỉ |

4005,641 |

||

|

df |

325 |

|||

|

Sig. |

0,000 |

|||

- Kết quả xử lý số liệu của nhóm tác giả

Kết quả phân tích EFA (Bảng 1) cho thấy, chỉ số KMO = 0,907 (> 0,5), chứng tỏ phân tích nhân tố thích hợp với dữ liệu nghiên cứu. Kết quả kiểm định Bartlett = 4005,641 và hệ số Sig. = 0,000 nhỏ hơn mức ý nghĩa 5%, điều này cho thấy dữ liệu dùng để phân tích EFA là hoàn toàn phù hợp. Kết quả xoay nhân tố như Bảng 2.

Bảng 2: Kết quả ma trận xoay nhân tố nhóm biến độc lập

|

Nhân tố |

||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

HH6 |

0,834 |

|

|

|

|

|

|

HH1 |

0,815 |

|

|

|

|

|

|

HH5 |

0,788 |

|

|

|

|

|

|

HH2 |

0,747 |

|

|

|

|

|

|

HH3 |

0,680 |

|

|

|

|

|

|

HH4 |

0,609 |

|

|

|

|

|

|

TC5 |

|

0,841 |

|

|

|

|

|

TC1 |

|

0,821 |

|

|

|

|

|

TC2 |

|

0,673 |

|

|

|

|

|

TC4 |

|

0,671 |

|

|

|

|

|

TC3 |

|

0,634 |

|

|

|

|

|

DU1 |

|

|

0,803 |

|

|

|

|

DU2 |

|

|

0,795 |

|

|

|

|

DU4 |

|

|

0,776 |

|

|

|

|

DU3 |

|

|

0,682 |

|

|

|

|

NL3 |

|

|

|

0,800 |

|

|

|

NL2 |

|

|

|

0,738 |

|

|

|

NL1 |

|

|

|

0,614 |

|

|

|

NL4 |

|

|

|

0,610 |

|

|

|

DC4 |

|

|

|

|

0,711 |

|

|

DC3 |

|

|

|

|

0,699 |

|

|

DC2 |

|

|

|

|

0,697 |

|

|

DC1 |

|

|

|

|

0,566 |

|

|

GC3 |

|

|

|

|

|

0,800 |

|

GC1 |

|

|

|

|

|

0,791 |

|

GC2 |

|

|

|

|

|

0,790 |

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả phân tích (Bảng 2) cho thấy, sau khi xoay, sự tập trung của các biến quan sát theo từng nhân tố rất rõ ràng, các biến quan sát đều có hệ số tải nhân tố > 0,5 thể hiện mức độ quan trọng, cũng như sự chặt chẽ của thang đo ban đầu, tất cả các thang đo đều đạt được giá trị hội tụ và giá trị phân biệt. Kết quả xoay nhân tố cho thấy, 26 biến quan sát được phân thành 6 nhóm nhân tố và không có biến nào loại khỏi mô hình.

Bảng 3: Tổng phương sai trích kết quả EFA

|

Nhân tố |

Hệ số Eigenvalue khởi tạo |

Chỉ số sau khi trích |

Chỉ số sau khi xoay |

||||||

|

Tổng |

% Phương sai |

% Phương sai tích lũy |

Tổng |

% Phương sai |

% Phương sai tích lũy |

Tổng |

% Phương sai |

% Phương sai tích lũy |

|

|

1 |

10,685 |

41,096 |

41,096 |

10,685 |

41,096 |

41,096 |

4,088 |

15,722 |

15,722 |

|

2 |

2,276 |

8,753 |

49,849 |

2,276 |

8,753 |

49,849 |

3,810 |

14,655 |

30,377 |

|

3 |

1,643 |

6,320 |

56,169 |

1,643 |

6,320 |

56,169 |

3,059 |

11,766 |

42,143 |

|

4 |

1,482 |

5,698 |

61,867 |

1,482 |

5,698 |

61,867 |

2,650 |

10,192 |

52,335 |

|

5 |

1,242 |

4,778 |

66,645 |

1,242 |

4,778 |

66,645 |

2,409 |

9,265 |

61,600 |

|

6 |

1,013 |

3,898 |

70,543 |

1,013 |

3,898 |

70,543 |

2,325 |

8,943 |

70,543 |

|

…. |

|

|

|

|

|

|

|

|

|

|

26 |

0,066 |

0,254 |

100,000 |

|

|

|

|

|

|

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả (Bảng 3) cho thấy, Eigenvalue = 1,013 > 1, đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố rút ra có ý nghĩa tóm tắt thông tin tốt nhất. Tổng phương sai trích = 70,543% > 50%, chứng tỏ 70,543% biến thiên của dữ liệu được giải thích bởi 6 nhân tố được đo lường thông qua 26 biến quan sát.

Phân tích EFA biến phụ thuộc

Bảng 4: Kiểm định KMO và Barlett của biến phụ thuộc

|

KMO |

0,696 |

||

|

Kiểm đinh Bartlett |

Chi bình phương xấp xỉ |

173,337 |

|

|

df |

3 |

||

|

Sig. |

0,000 |

||

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả (Bảng 4) cho thấy, chỉ số KMO = 0,696 (> 0,5), ngoài ra kết quả kiểm định Bartlett = 173,337 và hệ số Sig. = 0,000 nhỏ hơn mức ý nghĩa 5%. Kết quả này cho thấy, phân tích nhân tố và phù hợp với dữ liệu nghiên cứu và dữ liệu nghiên cứu dùng để phân tích nhân tố là hoàn toàn hợp lý. Kết quả cũng cho thấy, 3 thang đo cho biến phụ thuộc Sự hài lòng về chất lượng dịch vụ cho vay tiêu dùng tại Sacombank Bình Thuận được gom thành 1 nhân tố là hoàn toàn phụ thuộc.

Phân tích hồi quy bội

Bảng 5: Kết quả mô hình hồi quy

|

Mô hình |

Hệ số hồi quy chưa chuẩn hóa |

Hệ số hồi quy chuẩn hóa |

t |

Sig. |

Kiểm tra đa cộng tuyến |

|||

|

B |

Sai số chuẩn |

Beta |

Độ chấp nhận |

VIF |

||||

|

1 |

(Hằng số) |

-0,176 |

0,136 |

|

-1,289 |

0,199 |

|

|

|

HH |

0,079 |

0,037 |

0,080 |

2,146 |

0,033 |

0,619 |

1,615 |

|

|

DC |

0,291 |

0,044 |

0,279 |

6,676 |

0,000 |

0,490 |

2,042 |

|

|

NL |

0,351 |

0,042 |

0,363 |

8,330 |

0,000 |

0,452 |

2,212 |

|

|

DU |

0,142 |

0,040 |

0,138 |

3,568 |

0,000 |

0,574 |

1,742 |

|

|

TC |

0,169 |

0,040 |

0,181 |

4,230 |

0,000 |

0,470 |

2,128 |

|

|

GC |

0,065 |

0,031 |

0,075 |

2,127 |

0,034 |

0,696 |

1,437 |

|

|

a. Biến phụ thuộc: SHL |

||||||||

Nguồn: Kết quả xử lý số liệu của nhóm tác giả

Kết quả (Bảng 5) cho thấy, 6 biến đều có tác động tích cực đến biến Sự hài lòng (SHL) và có ý nghĩa thống kê với hệ số Sig.

SHL = 0,080*HH + 0,279*DC + 0,363*NL + 0,138*DU + 0,181*TC + 0,075*GC

Nghiên cứu thực hiện thêm các kiểm định khác, kết quả cho thấy, mô hình không xảy ra hiện tượng đa cộng tuyến (Hệ số VIF

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Kết quả phân tích hồi quy cho thấy, Sự hài lòng của khách hàng về CLDV cho vay tiêu dùng tại Sacombank Chi nhánh Bình Thuận được giải thích bởi 6 nhân tố, gồm: Phương tiện hữu hình (HH); Đồng cảm (DC); Năng lực phục vụ (NL); Đáp ứng (DU); Tin cậy (TC); Giá cả (GC).

Từ kết quả nghiên cứu, nhóm tác giả đề xuất một số giải pháp phát triển sản phẩm cho vay tiêu dùng tại Sacombank Chi nhánh Bình Thuận như:

Đầu tư vào cơ sở vật chất và phương tiện hữu hình (HH): Nâng cấp và hiện đại hóa các chi nhánh (Đầu tư vào việc cải thiện không gian giao dịch, trang thiết bị hiện đại như máy móc tự động, hệ thống máy tính và các thiết bị hỗ trợ khác để khách hàng cảm thấy thoải mái và thuận tiện khi giao dịch); Tăng cường nhận diện thương hiệu tại Chi nhánh (Sử dụng các bảng hiệu, poster và brochure để khách hàng dễ dàng nhận biết và nhớ đến thương hiệu Sacombank. Đồng thời, tạo ra một môi trường giao dịch chuyên nghiệp, sạch sẽ và thoáng đãng).

Nâng cao chất lượng đào tạo và phát triển đội ngũ nhân viên cải thiện năng lực phục vụ (NL): Tổ chức các khóa đào tạo thường xuyên (Đào tạo nhân viên về kỹ năng giao tiếp, xử lý tình huống, kiến thức sản phẩm và các quy trình nghiệp vụ liên quan đến cho vay tiêu dùng. Đặc biệt, cần chú trọng vào việc nâng cao khả năng tư vấn, giải thích rõ ràng các điều khoản vay cho khách hàng); Phát triển văn hóa phục vụ khách hàng (Khuyến khích tinh thần phục vụ tận tâm, chuyên nghiệp, và trách nhiệm trong mọi tình huống. Cần xây dựng một môi trường làm việc mà nhân viên luôn sẵn sàng lắng nghe và giải quyết các thắc mắc của khách hàng một cách nhanh chóng và hiệu quả).

Tăng cường các biện pháp tương tác và đồng cảm với khách hàng (DC): Cá nhân hóa dịch vụ (Phát triển các chương trình khách hàng thân thiết, dựa trên lịch sử giao dịch và sở thích cá nhân của từng khách hàng để đưa ra những gợi ý sản phẩm phù hợp nhất. Ví dụ, tạo ra các gói vay đặc biệt hoặc ưu đãi lãi suất cho những khách hàng có lịch sử tín dụng tốt); Xây dựng kênh giao tiếp đa dạng (Tăng cường các kênh tương tác, như: điện thoại, email, mạng xã hội và các ứng dụng di động để khách hàng có thể dễ dàng tiếp cận và nhận được sự hỗ trợ từ ngân hàng một cách nhanh chóng) (Vuong và Nguyen, 2024).

Nâng cao khả năng đáp ứng nhu cầu của khách hàng (DU): Rút ngắn thời gian xử lý hồ sơ vay (Tối ưu hóa quy trình duyệt hồ sơ để giảm thiểu thời gian chờ đợi của khách hàng. Sử dụng công nghệ để tự động hóa một số khâu trong quy trình nhằm nâng cao tốc độ xử lý); Phát triển các sản phẩm vay đa dạng (Đáp ứng nhu cầu vay tiêu dùng đa dạng của khách hàng bằng cách phát triển các sản phẩm vay linh hoạt về thời hạn, lãi suất, và điều kiện vay, giúp khách hàng dễ dàng lựa chọn gói vay phù hợp với khả năng tài chính và mục tiêu cá nhân).

Tăng cường tính tin cậy và minh bạch trong dịch vụ (TC): Cung cấp thông tin rõ ràng và minh bạch (Đảm bảo rằng, tất cả các thông tin về lãi suất, phí dịch vụ và các điều khoản khác đều được giải thích rõ ràng và minh bạch cho khách hàng trước khi ký hợp đồng vay); Kiểm soát rủi ro và duy trì chất lượng tín dụng (Tăng cường kiểm tra, đánh giá và giám sát chặt chẽ chất lượng tín dụng, đảm bảo rằng các khoản vay được cấp đúng đối tượng, giảm thiểu rủi ro nợ xấu).

Điều chỉnh chính sách giá cả hợp lý (GC): Xây dựng chính sách giá cả cạnh tranh (Điều chỉnh lãi suất và các khoản phí liên quan để cạnh tranh với các ngân hàng khác trên thị trường, đồng thời duy trì lợi nhuận hợp lý cho ngân hàng); Cung cấp các gói ưu đãi cho khách hàng thân thiết (Đưa ra các chương trình ưu đãi như giảm lãi suất, miễn phí dịch vụ, hoặc tặng quà cho những khách hàng lâu năm hoặc có lịch sử tín dụng tốt, khuyến khích họ tiếp tục sử dụng dịch vụ của ngân hàng)./.

TÀI LIỆU THAM KHẢO

1. Asubonteng, P., McCleary, K. J., and Swan, J. E. (1996), SERVQUAL revisited: a criticalreview of service quality, Journal of Services marketing, 10(6), 62-81.

2. Bachelet, D. (1995), Measuring Satisfaction, or the Chain, the Tree and the Nest, in Brooks, Richard Ed. (1995) Customer Satisfaction Research, Amsterdam, European Society for Opinion and Marketing Research.

3. Cronin, J.J, and Taylor, S. A. (1992), Measuring service quality: A reexamination and extension, Journal of Marketiing, 56, 55-68.

4. Estiri, Hosseini and Yazdani (2011), Determinants of customer satisfaction in Islamic banking: evidence from Iran, International Journal of Islamic and Middle Eastern Finance and Management, 4(4), 295-307.

5. Hallowell, R. (1996), The Relationships of Customer Satisfaction, Customer Loyalty, and Profitability: An Empirical Study, International Journal of Service Industry Management, 7, 27-42.

6. Kotler, P., and Keller, K. L. (2011), MarketingManagement, Pearson Prentice Hall, USA.Lewis, B.

7. Kwarteng (2012), Customer Satisfaction of Retail Banking Service: A Study of Selected Private Banks in Ghana, International Journal of Social Science Tomorrow, 1(6), ISSN: 2277-6168.

8. Lê Thị Mận (2010), Nghiệp vụ Ngân hàng thương mại, Nxb Lao động – Xã hội.

9. Lê Văn Tề (2013), Tín dụng ngân hàng, Nxb Giao thông vận tải.

10. Quan Minh Nhựt, Huỳnh Yến Oanh (2014), Đánh giá mức độ hài lòng của khách hàng sử dụng dịch vụ của NHTM Cổ phần Việt Nam Thương Tín – Chi nhánh Cần Thơ, TP. Hồ Chí Minh, Sóc Trăng, Tạp chí Khoa học Trường Đại học Cần Thơ, Phần D: Khoa học Chính trị, Kinh tế và Pháp luật, 30, 114-119.

11. Oliver (1997), Satisfaction: A Behavioral Perspective on the Consumer, New York: The McGraw-Hill Companies, Inc.

12. Parasuraman, A., V.A Zeithaml, and L.L. Berry (1985), A concept model of service quality and its implications for future research, Journal of Marketing, 49, 41-50.

13. Parasuraman, A., V.A Zeithaml, V. A., and Bery, L. L. (1988), SERVQUAL: a multi-item scale for measuring consumer perce CSions of the service quality, Journal of Retailing, 18, 29-36.

14. Parasuraman, A., Valarie A, Zeithaml., and Leonard L, Berry (1994), Reassessment of Expectations as a Comparison Standard in Measuring Service Quality: implications for Further Research, Journal of Marketing, 58, 111-124.

15. Sabir R.I., Irfan M., Akhtar N., Pervez M.A., and Rehman A.U. (2014), Customer Satisfaction in the Restaurant Industry; Examining the Model in Local Industry Perspective, Journal of Asian Business Strategy, 4(1), 18-31.

16. Trần Thị Thanh Tâm (2016), Giải pháp phát triển dịch vụ cho vay tiêu dùng tại Việt Nam, Tạp chí Tài chính, kỳ 2 tháng 2/2016.

17. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories. AISDL.

18. Zeithaml, V. A., and M. J. Bitner (2000), Services Marketing: Integrating Customer Focus Across the Firm, Irwin McGraw- Hill.

| Ngày nhận bài: 23/8/2024; Ngày phản biện: 04/9/2024; Ngày duyệt bài: 19/9/2024 |