PGS, TS. Đoàn Thanh Hà

Trường Đại học Ngân hàng thành phố Hồ Chí Minh

Email: hadt@hub.edu.vn

Tóm tắt

Nghiên cứu phân tích các nhân tố tác động đến rủi ro thanh khoản (RRTK) của các ngân hàng thương mại (NHTM) Việt Nаm thông qua dữ liệu bảng được thu thập từ báo cáo được kiểm toán của 30 NHTM Việt Nam trong giai đoạn 2011-2021 và sử dụng phương pháp nghiên cứu định lượng với các mô hình OLS, FEM, REM, GMM hệ thống. Từ kết quả nghiên cứu, tác giả khuyến nghị các chính sách để hạn chế RRTK của các NHTM Việt Nam.

Từ khóa: rủi ro thanh khoản, khe hở tài trợ, GMM sai phân, ngân hàng thương mại

Summary

This study analyses the factors affecting the liquidity risk of Vietnamese commercial banks through panel data collected from audited reports of 30 Vietnamese commercial banks in the period 2011-2021; uses quantitative research methods with OLS, FEM, REM, and GMM system models. From the research results, the author recommends policies, to limit the liquidity risk of Vietnamese commercial banks.

Keywords: liquidity risk, funding gap, difference GMM, commercial banks

GIỚI THIỆU

RRTK luôn là một trong những thách thức lớn nhất đối với các NHTM, đặc biệt trong bối cảnh biến động không ngừng của thị trường tài chính toàn cầu. Thanh khoản là “huyết mạch” giúp các ngân hàng duy trì hoạt động bình thường và đảm bảo khả năng đáp ứng các nghĩa vụ tài chính trong ngắn hạn. Tuy nhiên, khi RRTK xảy ra, ngân hàng không chỉ đối mặt với nguy cơ mất khả năng chi trả mà còn có thể bị tổn hại nghiêm trọng về uy tín và thậm chí dẫn đến phá sản. Đối với Việt Nam, một nền kinh tế đang phát triển với hệ thống tài chính ngày càng mở rộng và đa dạng hóa, việc nghiên cứu và quản lý RRTK là yếu tố cốt lõi giúp các NHTM duy trì sự ổn định và phát triển bền vững.

Các nhân tố tác động đến RRTK của các NHTM có thể xuất phát từ nhiều nguồn khác nhau, bao gồm các yếu tố nội tại như quản lý tài sản và nợ, cấu trúc vốn, cũng như các yếu tố bên ngoài, như: chính sách tiền tệ, tình hình kinh tế vĩ mô, và sự biến động của thị trường tài chính. Đặc biệt, trong giai đoạn 2011-2021, khi nền kinh tế Việt Nam trải qua nhiều biến động do ảnh hưởng của các cuộc khủng hoảng kinh tế toàn cầu và dịch bệnh, việc nghiên cứu RRTK trở nên càng cấp thiết hơn. Nghiên cứu này được thực hiện nhằm phân tích một cách toàn diện các nhân tố ảnh hưởng đến RRTK của 30 NHTM Việt Nam trong giai đoạn nói trên, sử dụng dữ liệu bảng thu thập từ các báo cáo tài chính đã được kiểm toán. Bằng cách áp dụng các mô hình kinh tế lượng tiên tiến, như: OLS, FEM, REM và GMM hệ thống, nghiên cứu không chỉ tìm hiểu sâu về mối quan hệ giữa các yếu tố khác nhau và RRTK mà còn đưa ra những khuyến nghị chính sách cụ thể. Những khuyến nghị này có thể hỗ trợ các nhà quản lý và ngân hàng trong việc cải thiện chiến lược quản lý thanh khoản, từ đó tăng cường khả năng chống đỡ trước những biến động của thị trường và góp phần vào sự phát triển bền vững của hệ thống tài chính Việt Nam (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế)

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Nguyễn Đăng Dờn (2010) đưa ra khái niệm “RRTK là loại rủi ro xuất hiện trong trường hợp ngân hàng thiếu khả năng chi trả, không chuyển đổi kịp các loại tài sản ra tiền hoặc không có khả năng vay mượn để đáp ứng yêu cầu của các hợp đồng thanh toán”.

Ahamed (2021) đã đề cập một trong những nguyên nhân cốt lõi của cuộc khủng hoảng tài chính toàn cầu 2007-2009 là vấn đề thanh khoản, mà phần lớn bị các quốc gia nói chung và các tổ chức tín dụng nói riêng bỏ qua trong quá khứ.

RRTK chịu ảnh hưởng của rất nhiều loại rủi ro khác, như: rủi ro tín dụng, rủi ro lãi suất, rủi ro hoạt động… Trong hoạt động kinh doanh ngân hàng, khi ngân hàng có tỷ lệ dư nợ tín dụng trên tổng tài sản càng lớn thì khi đó ngân hàng sẽ giảm dự trữ thanh khoản dẫn đến RRTK tăng lên. Hơn nữa khi ngân hàng mở rộng tín dụng sẽ gia tăng rủi ro tín dụng kéo theo RRTK tăng theo, tạo ra khe hở thanh khoản, từ đó tạo ra RRTK cho ngân hàng (Arif và Nauman Anees, 2012).

Theo Vodová (2013), khe hở tài trợ (FGAP) là chênh lệch giữa tài sản và nguồn vốn đối với cả thời điểm hiện tại và tương lai. Khe hở tài trợ phản ánh mức độ mà các ngân hàng có thể gặp khó khăn trong việc cân đối giữa các khoản tài sản dài hạn và nguồn vốn ngắn hạn. FGAP có quan hệ trực tiếp đến khả năng thanh khoản của ngân hàng. Khi ngân hàng gặp khó khăn trong việc tài trợ các tài sản dài hạn bằng nguồn vốn ngắn hạn, RRTK sẽ gia tăng. Thông qua FGAP, có thể đánh giá mức độ rủi ro mà ngân hàng đối mặt trong việc đảm bảo đủ thanh khoản để đáp ứng các nghĩa vụ tài chính. Việc sử dụng khe hở tài trợ giúp nghiên cứu tập trung vào việc phân tích các yếu tố tác động đến RRTK, như: tỷ lệ nợ xấu, chính sách tín dụng, và khả năng huy động vốn.

Tổng quan các nghiên cứu

Zaghdoudi và Hakimi (2017) nghiên cứu 10 ngân hàng ở Tunisia trong thời gian từ năm 1980 đến năm 2015 đã chỉ ra, RRTK của các ngân hàng Tunisia phụ thuộc vào các nhân tố nội bộ (dư nợ cho vay, mức vốn hóa và quy mô), nhân tố liên quan đến tổng thể ngành ngân hàng (cấu trúc thị trường ngân hàng) và môi trường quốc tế (khủng hoảng tài chính quốc tế). Liên quan đến các nhân tố kinh tế vĩ mô, tác động có sự khác biệt. Trái ngược với tăng trưởng kinh tế có tác động tích cực và đáng kể, lạm phát tác động tiêu cực nhưng không đáng kể đến RRTK.

Sopan và Dutta (2018) sử dụng phương pháp nghiên cứu định lượng với dữ liệu được thu thập từ 37 NHTM được niêm yết trên Bombay Stock Exchange (BSE) ở Ấn Độ trong giai đoạn từ năm 2008 đến năm 2017. Kết quả cho thấy, quy mô ngân hàng, tỷ lệ an toàn vốn, tỷ lệ huy động, tỷ lệ vốn tự có, tỷ lệ hiệu quả hoạt động và tỷ suất sinh lời trên tài sản có tác động tích cực đáng kể đến RRTK, trong khi tỷ lệ tài sản thanh khoản, tỷ lệ tài sản thanh khoản trên cho vay, tỷ suất lợi nhuận trên vốn chủ sở hữu và tỷ lệ biên lãi ròng có tác động tiêu cực đáng kể đến RRTK. Đối với kinh tế vĩ mô các nhân tố, kết quả chỉ ra rằng lãi suất và tỷ giá hối đoái được tìm thấy một ảnh hưởng đáng kể đến RRTK.

El-Massah và cộng sự (2019) cho rằng, RRTK là một thách thức mà các ngân hàng phải đối mặt trong nỗ lực duy trì sự ổn định tài chính. Mô hình bình phương nhỏ nhất tổng quát được sử dụng để ước tính các nhân tố quyết định RRTK tại 257 ngân hàng (90 ngân hàng hồi giáo và 167 ngân hàng thông thường) trong giai đoạn 2009-2016. Kết quả cho thấy, ảnh hưởng tích cực của quy mô ngân hàng đối với RRTK của tất cả các ngân hàng mẫu, do đó chứng tỏ rằng cả hai loại ngân hàng đều tuân theo quy tắc “quá lớn để thất bại”. Mức độ an toàn vốn có tác động tích cực đến RRTK của tất cả các ngân hàng mẫu không phân biệt loại hình ngân hàng. Tỷ suất sinh lời của tài sản không có tác động đáng kể trong khi rủi ro tín dụng có tác động tiêu cực đến RRTK của cả 2 loại hình ngân hàng. Đó là, rủi ro tín dụng cao hơn khuyến khích chính sách quản lý thanh khoản thận trọng hơn ở cả hai loại ngân hàng, mặc dù thực tế lý thuyết rằng các ngân hàng Hồi giáo có rủi ro tín dụng cao hơn do “nguyên tắc chia sẻ rủi ro”.

Zhang và Zhao (2021) nghiên cứu các nhân tố ảnh hưởng đến RRTK của 16 NHTM niêm yết ở Thượng Hải (Trung Quốc) giai đoạn 2010-2019, sử dụng dữ liệu bảng cho mô hình FEM, REM. Kết quả nghiên cứu cho thấy, quy mô tài sản của ngân hàng (TA) càng lớn, số lượng chi nhánh nhiều hơn, tổng số tiền các khoản cho vay ngân hàng tăng lên và các khoản nợ xấu tỷ lệ giảm có tác động làm giảm RRTK. Hơn nữa, tỷ lệ an toàn vốn (CAR) và tỷ lệ chi phí trên thu nhập (CIR) cho thấy, NHTM niêm yết càng nhiều vốn tự có, chi phí quản lý tài sản càng cao, RRTK giảm. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE), tỷ lệ thanh khoản trên tài sản, tỷ lệ thanh khoản trên cho vay tăng lên cho thấy khả năng chống lại rủi ro càng mạnh, làm giảm tỷ lệ nợ xấu và RRTK cũng giảm.

Mai Thị Phương Thùy và Bùi Thị Điệp (2018) đã nghiên cứu các nhân tố ảnh hưởng đến RRTK của các NHTM Việt Nam. Dữ liệu nghiên cứu được thu thập từ 31 NHTM Việt Nam giai đoạn 2007-2016 sử dụng phương pháp nghiên cứu định lượng sử dụng mô hình FEM, REM, FGLS. Kết quả nghiên cứu cho thấy, các nhân tố ảnh hưởng đến khả năng thanh khoản của các NHTM Việt Nam bao gồm: Tỷ lệ vốn chủ sở hữu (CAP), Tỷ lệ cho vay trên huy động (LDR), Tỷ lệ lợi nhuận (ROE), Tỷ lệ nợ xấu (NPL). Nghiên cứu chỉ ra, vốn chủ sở hữu, lợi nhuận sau thuế sẽ có tác động mạnh mẽ đến khả năng thanh khoản của các NHTM Việt Nam.

Tran, Nguyen và Long (2019) đã nghiên cứu các nhân tố ảnh hưởng đến RRTK của các NHTM Việt Nam với mẫu nghiên cứu gồm có 35 NHTM Việt Nam từ năm 2010 đến 2015. Các tác giả đã sử dụng phương pháp nghiên cứu định lượng sử dụng mô hình hồi quy OLS cho dữ liệu bảng. Kết quả nghiên cứu cho thấy rằng: (1) Thị trường liên ngân hàng giúp các NHTM cải thiện khả năng thanh khoản; (2) Quy mô khoản vay càng lớn thì RRTK càng cao; (3) Quản lý rủi ro tín dụng tốt có tác động tích cực đến quản lý RRTK; (4) Lãi suất dài hạn có liên quan tiêu cực đến khả năng thanh khoản của các NHTM.

Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021) sử dụng dữ liệu bảng được thu thập từ các báo cáo tài chính hợp nhất đã kiểm toán của 25 NHTM Việt Nam trong giai đoạn 2013-2019 để đánh giá nhân tố ảnh hưởng đến RRTK tại các NHTM Việt Nam. Kết quả nghiên cứu cho thấy mức độ phụ thuộc vào nguồn vốn bên ngoài có tương quan dương với RRTK. Các nhân tố còn lại gồm: (1) Quy mô ngân hàng; (2) Tỷ lệ vốn tự có trên tổng nguồn vốn; (3) Tỷ lệ cho vay trên tổng vốn huy động và tỷ lệ dự trữ thanh khoản đều có mối quan hệ nghịch chiều với RRTK.

Mô hình nghiên cứu đề xuất

Thông qua tham khảo các nghiên cứu của El-Massah và cộng sự (2019), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021), tác giả đề xuất mô hình nghiên cứu như sau:

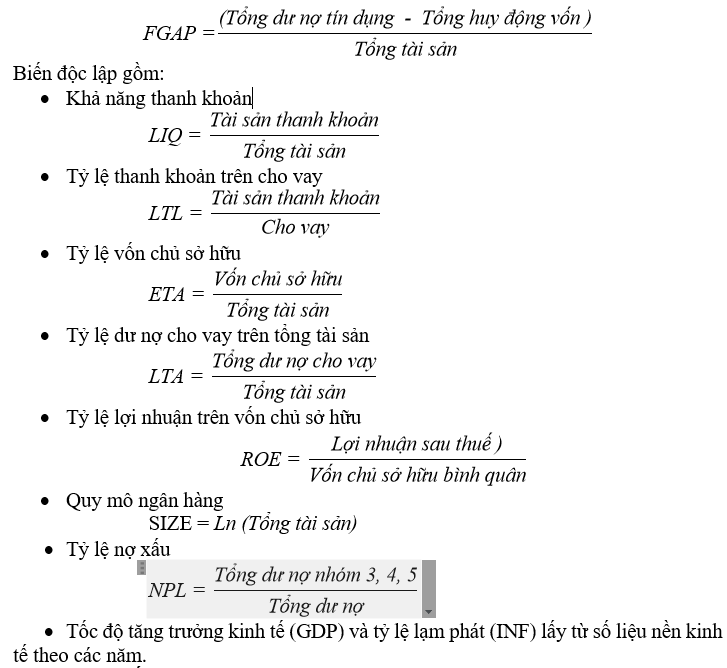

FGAPit = β0 + β1LIQit + β2LTLit+ β3ETAit + β4LTAit + β5ROEit + β6 SIZEit + β7 NPLit + β8 GDPit + β9 INFit + eit

Trong đó:

Biến phụ thuộc là Khe hở tài trợ (FGAP) (việc sử dụng khe hở tài trợ giúp nghiên cứu tập trung vào việc phân tích các yếu tố tác động đến RRTK, như: tỷ lệ nợ xấu, chính sách tín dụng và khả năng huy động vốn) được tính bằng công thức sau:

|

Giả thuyết nghiên cứu

Các giả thuyết nghiên cứu được đưa ra như sau:

H1: Khả năng thanh khoản có tác động ngược chiều đến RRTK

H2: Tỷ lệ tài sản thanh khoản trên cho vay có tác động ngược chiều đến RRTK

H3: Tỷ lệ vốn chủ sở hữu có tác động cùng chiều với RRTK của ngân hàng.

H4: Tỷ lệ cho vay trên tổng tài sản có tác động cùng chiều đến RRTK của ngân hàng.

H5: Tỷ suất sinh lợi trên vốn chủ sở hữu có tác động cùng chiều đến RRTK của ngân hàng.

H6: Quy mô ngân hàng có tác động ngược chiều đến RRTK của ngân hàng.

H7: Tỷ lệ nợ xấu có tác động cùng chiều đến RRTK của ngân hàng.

H8: Tốc độ tăng trưởng GDP có tác động ngược chiều đến RRTK của ngân hàng.

H9: Tỷ lệ lạm phát có tác động cùng chiều đến RRTK của ngân hàng.

Phương pháp nghiên cứu

Nghiên cứu này sử dụng phương pháp định lượng, hồi quy bằng phần mềm Stata 14.0 để kiểm định các giả thuyết trên. Theo đó, mô hình hồi quy với biến phụ thuộc và 9 biến độc lập, sử dụng phương pháp DGMM để khắc phục nội sinh đem lại kết quả ước lượng vững và hiệu quả nhất.

Kết quả kiểm định Hansen cho thấy, P-value = 0.938 > 5% cho thấy, các biến công cụ không tương quan với sai số trong mô hình.

Kết quả kiểm định Abond cho thấy, P-value = 0.326 > 5%, nên mô hình không bị tự tương quan bậc 2.

Kết quả kiểm định Sargan cho thấy, P-value = 0.544 > 5% nên các biến công cụ là biến ngoại sinh.

Dữ liệu nghiên cứu

Bộ dữ liệu dùng để kiểm định mô hình được thu thập từ báo cáo tài chính của 30 NHTM Việt Nam trong giai đoạn từ 2011-2021, các NHTM không có đầy đủ dữ liệu bị loại ra khỏi nghiên cứu. Các biến nội tại ngân hàng được thu thập dựa trên báo cáo thường niên của các ngân hàng. Các biến vĩ mô được thu thập từ website của Ngân hàng Thế giới. Theo báo cáo của NHNN, tổng tài sản của các NHTM chiếm trên 70% tổng tài sản của hệ thống ngân hàng cho thấy, mẫu nghiên cứu có tính đại diện cao.

KẾT QUẢ NGHIÊN CỨU

Bảng: Kết quả ước lượng mô hình bằng phương pháp DGMM

|

| Nguồn: Kết quả xử lý dữ liệu từ phần mềm Stata 14 |

Số liệu ở Bảng cho thấy, kết quả nghiên cứu mô hình DGMM có chiều hướng tác động tương đồng với giả thuyết ban đầu mà tác giả kỳ vọng, có biến SIZE cho kết quả ngược. Cụ thể, kết quả các nhân tố có ảnh hưởng đến RRTK của các NHTM Việt Nam trong giai đoạn 2011-2021 là:

– Tài sản thanh khoản/Tổng tài sản (LIQ) không có ý nghĩa thống kê, không như kỳ vọng của tác giả ở giả thuyết H1.

– Tài sản thanh khoản/Tổng dư nợ (LTL) có hệ số hồi quy -0.1783 với mức ý nghĩa 1% cho thấy, LTL tác động ngược chiều của tỷ lệ tài sản thanh khoản trên tổng dư nợ đến RRTK của các NHTM Việt Nam. Kết quả này phù hợp với kỳ vọng của tác giả ở giả thuyết H2 và các tác giả như: Sopan và Dutta (2018), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021).

– Tỷ lệ vốn chủ sở hữu/Tổng tài sản (ETA) có hệ số hồi quy 0.8623 cho thấy ETA có tác động cùng chiều đến RRTK của ngân hàng với mức ý nghĩa 1%, phù hợp với giả thuyết H3 của mô hình và phù hợp với nghiên cứu của các tác giả: Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Mai Thị Phương Thùy và Bùi Thị Điệp (2018), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021). Theo sự phát triển của lý thuyết khả năng thay đổi do Toby (2006) thực hiện thì tác động “cấu trúc lấn át tiền gửi” tỷ lệ vốn cao hơn có thể lấn át tiền gửi và do đó làm giảm thanh khoản. Tác động “cấu trúc lấn át tiền gửi” với điều kiện vốn cao hơn có xu hướng giảm nhẹ sự đổ vỡ tài chính do ngân hàng có ưu thế thương lượng, đa dang hóa nguồn đâu tư, tham gia các hoạt động đầu tư mạo hiểm điều này cản trở các cam kết của ngân hàng đối với người gửi tiền… Do đó, vốn lớn hơn có xu hướng làm giảm tính thanh khoản hay gia tăng RRTK.

– Tỷ lệ cho vay/Tổng tài sản (LTA) có hệ số hồi quy 0.8592 cho thấy, tỷ lệ cho vay trên tổng tài sản có tác động cùng chiều đến RRTK của ngân hàng với mức ý nghĩa 1%, phù hợp với giả thuyết H4 của mô hình và nghiên cứu của Zaghdoudi và Hakimi (2017), Mai Thị Phương Thùy và Bùi Thị Điệp (2018), Tran, Nguyen và Long (2019), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021). Kết quả này cung cấp thêm bằng chứng thực nghiệm cho lý thuyết trung gian tài chính, khi NHTM cho vay do thông tin bất cân xứng và chi phí giao dịch tăng cao thì khi nền kinh tế có nhu cầu vay cao, thì các ngân hàng sẽ giảm nắm giữ các tài sản thanh khoản cao để tập trung việc cho vay gia tăng lợi nhuận. Điều này làm gia tăng rủi ro cho ngân hàng khi những khoản rút tiền lớn và không được dự báo trước có thể dẫn đến việc mất thanh khoản của ngân hàng, hay khi NHTM tăng cho vay các khoản vay có vấn đề thì sau này NHTM sẽ khó thu hồi nợ đúng hạn, nợ xấu tăng cao làm NHTM gặp RRTK.

– Quy mô ngân hàng (SIZE) có hệ số hồi quy là 0.0388 cho thấy, SIZE có tác động cùng chiều đến RRTK của ngân hàng ở mức ý nghĩa thống kê 1%. Kết quả này trái ngược với giả thuyết H5 đặt ra của mô hình nghiên cứu. Kết quả này phù hợp với các nghiên cứu của Shaikh (2015), Sopan và Dutta (2018), El-Massah và cộng sự (2019). Kết quả nghiên cứu phù hợp với lập luận của lý thuyết kinh tế quy mô, ngân hàng có tổng tài sản càng lớn thì sẽ có thanh khoản tốt hơn, RRTK giảm. Bên cạnh đó, ngân hàng lớn lại có lợi thế hơn khi tiếp cận với thị trường liên ngân hàng hay được hỗ trợ thanh khoản từ phía “Người cho vay cuối cùng” .

– Tỷ lệ lợi nhuận/Vốn chủ sở hữu (ROE) có hệ số hồi quy là 0.2828 và có ý nghĩa thống kê 1% cho thấy, ROE có tác động cùng chiều đến RRTK của các NHTM Việt Nam. Kết quả này tương đồng với giả thuyết H6 và các nghiên cứu của các tác giả: Zaghdoudi và Hakimi (2017), Sopan và Dutta (2018), Mai Thị Phương Thùy và Bùi Thị Điệp (2018) , Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021).

– Tỷ lệ nợ xấu (NPL) có hệ số hồi quy là 0.9229 và có ý nghĩa thống kê 1% đối với mô hình trong giai đoạn nghiên cứu ở các mức ý nghĩa chấp nhận, kết quả này ủng hộ giả thuyết H7 của mô hình, lý thuyết trung gian tài chính và nghiên cứu của các tác giả Zaghdoudi và Hakimi (2017), Mai Thị Phương Thùy và Bùi Thị Điệp (2018), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021). Khi thông tin bất cân xứng xảy ra, nợ xấu gia tăng thì NHTM có khả năng mất khả năng thanh khoản.

– Tốc độ tăng trưởng (GDP) không có ý nghĩa thống kê, khác với giả thuyết nghiên cứu mà tác giả đề ra.

– Tỷ lệ lạm phát (INF) có hệ số hồi quy là 0.6090 cho thấy, INF tác động cùng chiều đến RRTK của ngân hàng với mức ý nghĩa 1%, phù hợp với giả thuyết H9 của mô hình và các nghiên cứu của Zaghdoudi và Hakimi (2017), Tran, Nguyen và Long (2019), Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021). Lạm phát cao sẽ làm cho môi trường kinh tế vĩ mô xấu đi, do đó làm giảm thanh khoản của các ngân hàng. Trong giai đoạn kinh tế tăng trưởng tốt, lạm phát tăng, nhu cầu tín dụng tăng cao, việc huy động vốn của ngân hàng gặp nhiều khó khăn, các ngân hàng phải tăng lãi suất tiền gửi nhằm thu hút vốn huy động, việc cạnh tranh thu hút vốn giữa các ngân hàng trở nên khốc liệt hơn, đồng thời tâm lý lo ngại đồng tiền mất giá, khiến người dân dùng tiền nhàn rỗi đầu từ vào tài sản khác mà không để tiền vào mục đích gửi tiết kiệm. Từ đó, cung thanh khoản của các ngân hàng bị suy giảm, sẽ gia tăng RRTK.

– Biến trễ (RRTK) năm trước có tác động ngược chiều với năm sau vì hệ số hồi quy -0.1100 với mức ý nghĩa 1%.

Cuối cùng, kết quả nghiên cứu đã trả lời được các câu hỏi nghiên cứu một cách cụ thể về vấn đề các nhân tố tác động đến RRTK của các NHTM Việt Nam trong giai đoạn 2011-2021. RRTK của các ngân hàng bị tác động bởi các nhân tố: Tài sản thanh khoản/Tổng dư nợ, Tỷ lệ vốn chủ sở hữu trên Tổng tài sản, Tỷ lệ cho vay trên tổng tài sản, Quy mô ngân hàng, Tỷ lệ lợi nhuận trên vốn chủ sở hữu, Tỷ lệ nợ xấu, Tỷ lệ lạm phát, biến trễ RRTK.

MỘT SỐ KHUYẾN NGHỊ CHÍNH SÁCH

Đối với các NHTM Việt Nam

Một là, biến tỷ lệ tài sản thanh khoản trên cho vay có tác động ngược chiều đến RRTK nên NHTM Việt Nam cần phải phân bổ nguồn vốn một cách hợp lý trong việc nắm giữ các tài sản thanh khoản để vừa đạt được mục tiêu lợi nhuận trong hoạt động kinh doanh vừa duy trì tốt khả năng thanh khoản để đối phó với những tác động xấu của thị trường. Đồng thời, luôn duy trì và nâng cao khả năng thanh khoản thông qua việc xây dựng mối quan hệ ngày càng sâu sắc và toàn diện đối với những nhà cung cấp nguồn vốn lớn, truyền thống đi kèm với đa dạng hóa các nguồn huy động để tránh phụ thuộc vào số ít kênh nào đó. Hơn nữa, xem xét tăng trưởng dư nợ hợp lý.

Hai là, do vốn có tác động cùng chiều đến RRTK của ngân hàng nên thay vì gia tăng vốn, NHTM Việt Nam cần nâng cao chất lượng nguồn vốn tự có hay NHTM Việt Nam vẫn tăng vốn nhưng tốc độ tăng vốn chậm hơn tốc độ tăng tổng tài sản thì cũng tác động làm giảm tỷ lệ ETA. Tình trạng sở hữu chéo giữa các ngân hàng với nhau có thể dẫn đến nhiều khoản nợ xấu, đặc biệt là rủi ro về vấn đề thanh khoản cho các ngân hàng. Vì vậy, để có được nguồn vốn ổn định, bền vững thì mỗi ngân hàng cần có chiến lược tăng vốn phù hợp như phát hành chứng chỉ tiền gửi kỳ hạn dài, không bổ sung vốn tự có bằng cách trả cổ tức bằng cổ phiếu và phát hành thêm cổ phiếu cho cổ đông hiện hữu, thu hút thêm vốn đầu tư từ các nhà đầu tư nước ngoài.

Ba là, tỷ lệ cho vay trên tổng tài sản: kết quả nghiên cứu cho thấy tỷ lệ cho vay trên tổng tài sản càng tăng thì RRTK cũng gia tăng, do đó ngân hàng cần kiểm soát tốt các khoản cho vay. Để kiểm soát các khoản cho vay ngân hàng phải kiểm soát tốt rủi ro tín dụng thông qua công tác thẩm định, giám sát khoản vay, tránh việc chạy theo doanh số. Đồng thời, ngân hàng cần đa dạng hóa lĩnh vực cho vay để phân tán rủi ro nhằm đảm bảo khả năng thu hồi vốn.

Bốn là, giải pháp quản trị quy mô ngân hàng: quy mô gia tăng làm tăng RRTK, nên các NHTM Việt Nam cần xem xét mở rộng quy mô ngân hàng, nâng cao hiệu quả hoạt động tương ứng, đảm bảo việc mở rộng quy mô trong tầm kiểm soát, từ đó nâng cao khả năng thanh khoản. Khi mở rộng quy mô của mình các ngân hàng cần lưu ý đến việc tập trung gia tăng các loại tài sản có tính thanh khoản cao để phòng ngừa cho các rủi ro.

Năm là, gia tăng hiệu quả ROE các NHTM Việt Nam cần sử dụng vốn hiệu quả trong kinh doanh để tạo ra lợi nhuận. Thực tế, lợi nhuận của các ngân hàng được mang lại từ hoạt động cho vay là phổ biến, vì vậy các hoạt động kinh doanh phải thật hiệu quả. Để hoạt động kinh doanh có hiệu quả ngân hàng cần nâng cao trình độ quản trị của ban điều hành, đánh giá và phát triển năng lực nghiệp vụ cho nhân viên, sắp xếp bộ máy hoạt động theo hướng tinh gọn và tiết kiệm chi phí. Đồng thời, các ngân hàng cần đẩy mạnh gia tăng lợi nhuận từ hoạt động thu phí dịch vụ, hạn chế bớt chi phí, tránh phụ thuộc vào hoạt động tín dụng vì hoạt động này dễ bị biến động bởi nền kinh tế.

Sáu là, NHTM Việt Nam cần kiểm soát và giảm tỷ lệ nợ xấu vì biến số này nếu bị tăng cao thì RRTK càng tăng. Thông qua các công tác, như: cơ cấu lại nợ, giảm miễn lãi, tăng cường trích lập dự phòng, đẩy nhanh tiến độ xử lý tài sản, tăng cường hiệu quả của công tác thanh tra giám sát. Bởi khi xử lý được nợ xấu, NHTM sẽ có thêm một lượng nguồn vốn để sử dụng cho hoạt động kinh doanh, gia tăng nguồn vốn có tính thanh khoản cũng như khả năng thanh khoản. Đồng thời việc tăng cường thanh tra giám sát, kiểm soát và hạn chế nợ xấu giúp cho các NHTM tránh việc bị động khi xảy ra nợ xấu mới tiến hành thận trọng cho vay để đảm bảo lợi nhuận cũng như an toàn thanh khoản.

Đối với Ngân hàng Nhà nước (NHNN)

– Nâng cao vai trò định hướng trong quản lý và tư vấn cho các NHTM Việt Nam thông qua việc thường xuyên phân tích thông tin thị trường, đưa ra các dự báo và nhận định khách quan mang tính khoa học để các NHTM Việt Nam có cơ sở tham khảo và định hướng trong việc hoạch định chính sách thanh khoản vừa đảm bảo phát triển vừa phòng ngừa được rủi ro.

– Thường xuyên tổ chức kiểm tra, giám sát có hiệu quả những hoạt động kinh doanh của các NHTM Việt Nam, đảm bảo sự phát triển an toàn và bền vững của hệ thống ngân hàng./.

TÀI LIỆU THAM KHẢO

1. Ahamed, F. (2021), Determinants of Liquidity Risk in the Commercial Banks in Bangladesh, European Journal of Business and Management Research, 6(1), 164-169.

2. Allen, F., Gale, D. (2004), Financial intermediaries and markets, Econometrica, 72(4), 1023-1061.

3. Alzoubi, T. (2017), Determinants of liquidity risk in Islamic banks, Banks & bank systems, 12(3), 142-148.

4. Arif, A., Nauman Anees, A. (2012), Liquidity risk and performance of banking system, Journal of Financial Regulation and Compliance, 20(2), 182-195.

5. El-Massah, S., Bacheer, S. M., Al Sayed, O. (2019), Liquidity risk in the MENA region banking sector: does bank type make a difference?, The Journal of Developing Areas, 53(1).

6. Gogo, T. L., Arundina, T. (2021), Analysis of factors affecting liquidity risk in indonesian islamic banking, International Journal of Business and Economy, 3(1), 98-114.

7. Mai Thị Phương Thùy và Bùi Thị Điệp (2018), Yếu tố ảnh hưởng đến RRTK của các NHTM Việt Nam, Tạp chí tài chính, tháng 8/2018.

8. Nguyễn Đăng Dờn (2010), Quản trị NHTM hiện đại, Nxb Phương Đông.

9. Negash, D. W., Veni, P. (2019). Determinants of liquidity risk in selected commercial banks in ethiopia, International Journal of Advanced Research in Management and Social Sciences, 8(4), 108-124.

10. Nguyễn Thị Bích Thuận và Phạm Ánh Tuyết (2021), Nhân tố ảnh hưởng đến RRTK tại các NHTM Việt Nam, Tạp chí Công Thương – Các kết quả nghiên cứu khoa học và ứng dụng công nghệ, số 9, tháng 4/2021.

11. Sopan, J., Dutta, A. (2018), Determinants of liquidity risk in Indian banks: A panel data analysis, Asian Journal of Research in Banking and Finance, 8(6), 47-59.

12. Tran, T. T., Nguyen, Y. T., Long, T. (2019). The determinants of liquidity risk of commercial banks in Vietnam, Banks and Bank Systems, 14(1), 94.

13. Zaghdoudi, K., Hakimi, A. (2017), The determinants of liquidity risk: Evidence from Tunisian banks, Journal of Applied Finance and Banking, 7(2).

14. Zhang, L. L., Zhao, Q. J. (2021), Analysis of Factors Affecting Liquidity Risk of Listed Commercial Banks in China—Based on the Panel Data Model, E3S Web of Conferences, 253, Article No. 03006, https://doi.org/10.1051/e3sconf/202125303006.

| Ngày nhận bài: 08/8/2024; Ngày phản biện: 09/8/2024; Ngày duyệt đăng: 23/8/2024 |