Từ khóa: phân bổ vốn, tổ chức vốn, sinh lợi, DEA ba giai đoạn, phân tích bao dữ liệu, tập mờ tam giác loại 2, hiệu quả ngân hàng thương mại Việt Nam

Summary

By applying the 3-stage Data Envelopment Analysis (DEA) model, including Capital organization; Capital allocation; and Profitability, to evaluate the efficiency of 30 Vietnamese commercial banks in 2019-2021. The research results show that all banks show inefficiency during this period, but state-owned commercial banks (SOBs) operate less efficiently than joint-stock commercial banks (JCBs). While both types of banks perform well in terms of Capital allocation, they perform less effective regarding Capital organization and Profitability. From the research results, the authors propose several recommendations to contribute to improving the operational efficiency of banks.

Keywords: capital allocation, capital organization, profitability, three-stage DEA, data envelopment analysis, triangular type–2 fuzzy set, efficiency of Vietnamese commercial banks

GIỚI THIỆU

Tối đa hóa hiệu quả để đạt lợi nhuận cao là mối quan tâm chính của các nhà quản lý ngân hàng. Nhiều nghiên cứu đã sử dụng DEA để đánh giá hiệu quả hệ thống ngân hàng trên toàn cầu (Bui và Nguyen, 2017; Doan và cộng sự, 2018). Tuy nhiên, các mô hình DEA hiện tại chỉ tính đến đầu vào và đầu ra, bỏ qua hoạt động bên trong hệ thống, dẫn đến đánh giá không chính xác về hiệu quả tổng thể (Zhou và cộng sự, 2017). Các nghiên cứu trước đây sử dụng khung 2 giai đoạn nhưng chưa bao gồm giai đoạn quản lý vốn. Do đó, cần thiết xây dựng khung 3 giai đoạn (Tổ chức vốn, Phân bổ vốn, và Sinh lợi) để đánh giá chính xác hơn hiệu quả hoạt động của hệ thống NHTM. Từ kết quả nghiên cứu, nhóm tác giả đề xuất giải pháp nhằm hỗ trợ NHTM giảm nợ xấu và cải thiện khả năng sinh lời trong dài hạn.

CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Cơ sở lý thuyết

Nghiên cứu của Zhou và cộng sự (2019) đã xây dựng mô hình DEA với 3 giai đoạn: Tổ chức vốn, Phân bổ vốn và Sinh lời. Mô hình coi tiền gửi là đầu vào được chia sẻ và tổng khoản vay đóng vai trò cả đầu ra và đầu vào qua nhiều giai đoạn. Để đánh giá rủi ro tín dụng, mô hình sử dụng các khoản nợ xấu (NPLs). Do không xác định được thời điểm trả nợ, mô hình sử dụng các tập mờ loại 2 để mô tả các hàm thành viên, áp dụng phương pháp giảm kỳ vọng chung và phương pháp cắt Alpha để thu được điểm cuối của các biến rút gọn. Bằng cách so sánh hiệu quả giữa các thái độ khác nhau của người ra quyết định, mô hình xác định sự thống nhất trong việc ra quyết định (DMUs) đặc biệt nhạy cảm với rủi ro tín dụng.

Tại Việt Nam, Bui và Nguyen (2017) sử dụng DEA để đánh giá 42 NHTM trong giai đoạn 2010-2014, phát hiện SOBs có hiệu quả kỹ thuật cao hơn JCBs và ngân hàng lớn hơn thường hoạt động hiệu quả hơn. Doan và cộng sự (2018) áp dụng DEA cho 39 ngân hàng trong giai đoạn 2011-2015, cho thấy điểm số hiệu quả trung bình của hệ thống ngân hàng Việt Nam là 62%, với SOBs hiệu quả hơn JCBs.

Phương pháp nghiên cứu

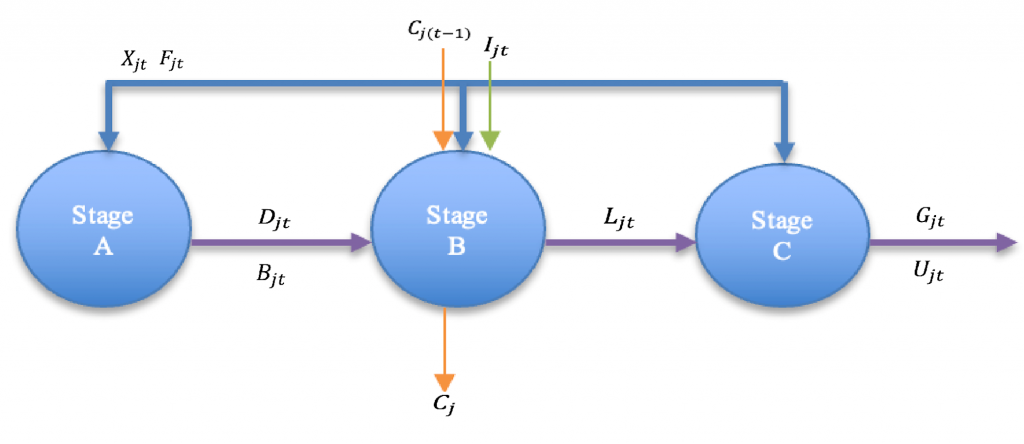

Dữ liệu nghiên cứu được thu thập từ báo cáo kết quả hoạt động của các NHTM Việt Nam giai đoạn 2019-2021. Phương pháp nghiên cứu dựa trên mô hình của Zhou và cộng sự (2019) để ước tính hiệu quả hoạt động ngân hàng. Nghiên cứu áp dụng mô hình định hướng đầu vào theo cách tiếp cận dựa trên độ trễ (Tone 2001; Tone và Tsutsui 2010) với giả định lợi nhuận không đổi theo quy mô (CRS), nhằm tối đa hóa độ trễ ở đầu vào và đầu ra không mong muốn. Khác với các nghiên cứu trước chỉ đo lường hiệu quả bằng 1 hoặc 2 giai đoạn, nghiên cứu này sử dụng mô hình 3 giai đoạn: Tổ chức vốn, Phân bổ vốn và Sinh lợi như Hình (Bài viết sử dụng cách viết số thập phân theo chuẩn quốc tế).

Hình: Khung hiệu quả 3 giai đoạn của hệ thống ngân hàng Việt Nam

|

| Nguồn: Đề xuất của nhóm tác giả |

Trong đó, các biến trong mô hình được thể hiện như Bảng 1

Bảng 1: Mô tả biến

|

Biến đổi |

Ký hiệu |

Mô tả |

|

Đầu vào được chia sẻ |

||

|

Chi phí nhân viên |

Xjt |

Chi phí nhân sự được chia sẻ giữa 3 giai đoạn |

|

Tài sản cố định |

Fjt |

Tài sản cố định dùng chung 3 giai đoạn |

|

Trung gian |

||

|

Tiền gửi |

Djt |

Tiền gửi của khách hàng |

|

Tiền gửi ngân hàng khác |

Bjt |

Tiền gửi từ các ngân hàng khác |

|

Tổng số tiền cho vay |

Ljt |

Vay khách hàng |

|

Chuyển tiếp |

Cj |

Tài sản chưa sử dụng trong kỳ trước |

|

Đầu vào |

||

|

Chi phí lãi vay |

Ijt |

Chi phí lãi vay |

|

Đầu ra cuối cùng |

||

|

NPL (đầu ra không mong muốn) |

Ujt |

Nợ xấu |

|

Thu nhập lãi ròng (kết quả đầu ra tốt) |

Gjt |

Thu nhập lãi ròng |

Nguồn: Tổng hợp từ dữ liệu nghiên cứu của nhóm tác giả

Giai đoạn A: Tổ chức vốn

Trong giai đoạn này, Tài sản cố định (Fjt) và Chi phí nhân viên (Xjt) là đầu vào chung cho cả 3 giai đoạn. Đầu ra gồm các biến trung gian: Tiền gửi của khách hàng (Djt) và Tiền gửi ngân hàng khác (Bjt).

Giai đoạn B: Phân bổ vốn

Đầu ra của giai đoạn A được dùng để tạo ra biến trung gian Tổng khoản vay của khách hàng (Ljt). Trong giai đoạn này, Chi phí lãi vay (Ijt) được bổ sung vào đầu vào chung (Tài sản cố định và Chi phí nhân viên), và tài sản chưa sử dụng từ kỳ trước Cj(t – 1) được tiêu dùng trong kỳ hiện tại.

Giai đoạn C: Sinh lợi

Biến trung gian từ giai đoạn B và đầu vào chia sẻ tạo ra đầu ra cuối cùng. Trong giai đoạn này, các đầu ra mong muốn (thu nhập lãi ròng) và đầu ra không mong muốn (nợ xấu) được tạo ra đồng thời. Tính không chắc chắn của các đầu ra không mong muốn phụ thuộc vào thái độ của người ra quyết định, với các mức độ thái độ khác nhau tạo ra lượng nợ xấu khác nhau.

|

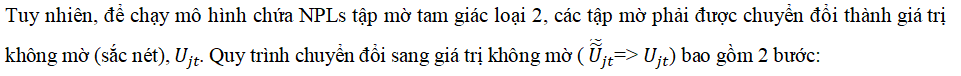

Tuy nhiên, để chạy mô hình chứa NPLs tập mờ tam giác loại 2, các tập mờ phải được chuyển đổi thành giá trị không mờ (sắc nét), Ujt . Quy trình chuyển đổi sang giá trị không mờ (Ũt => Ujt) bao gồm 2 bước:

Bước 1: Số lượng nợ xấu loại 2 được điều chỉnh theo tham số thái độ (υ), với υ=1 là lạc quan, υ=0 là bi quan, và υ=0.5 là trung lập.

Bước 2: Sau khi khử số mờ loại 2, giải bằng phương pháp cắt Alpha để lấy điểm cuối bên trái và bên phải UL∝ và UR∝:

|

Cuối cùng, đầu ra NPL mờ sẽ được chuyển đổi thành số không mờ như sau:

U = ωUL∝+ (1- ω) UR∝

Ngoài ra, quyết định đưa ra số ω biểu thị các trọng số được xác định trước.

Sau khi chuyển số mờ NPLs thành số rõ, nhóm tác giả chạy mô hình ước tính hiệu quả hoạt động của các ngân hàng ở giai đoạn 3.

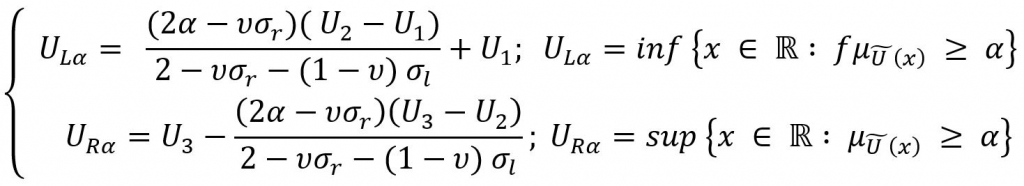

Hiệu suất hệ thống trong thời kỳ t và hiệu suất tổng thể

Et biểu thị hiệu quả 3 giai đoạn (hiệu suất hệ thống) trong giai đoạn t và nhóm nghiên cứu giả định rằng, tầm quan trọng của tất cả các giai đoạn là như nhau:

|

Để quan sát một góc nhìn dài hạn, E biểu thị hiệu quả tổng thể qua tất cả các thời kỳ. E bao gồm hiệu quả của 3 giai đoạn trong khoảng thời gian t. Một lần nữa, nhóm nghiên cứu giả định rằng, tầm quan trọng của tất cả các giai đoạn là như nhau:

|

Hiệu suất tổng thể và hiệu suất giai đoạn nằm trong khoảng [0,1]. DMU chỉ hoàn toàn hiệu quả nếu điểm số hiệu quả được tính toán bằng 1 và giá trị

KẾT QUẢ NGHIÊN CỨU THẢO LUẬN

Kết quả nghiên cứu

Điểm hiệu quả chung của 30 NHTM ở Việt Nam giai đoạn 2019–2021

|

Bài viết này đánh giá điểm hiệu quả của 30 NHTM ở Việt Nam được chia thành hai nhóm, gồm: SOBs và JCBs và điểm số được trình bày cho các năm 2019, 2020 và 2021 như Bảng 2. Nhóm nghiên cứu giả định rằng, mức độ không chắc chắn về nợ xấu mờ loại 2 Ũjt tương tự như σl = σr =0.5. Ta cố định các tham số ∝, υ , và ω (∝= 0.2; υ=0.5; và ω= 0.5).

Bảng 2: Điểm số của SOBs và JCBs trong giai đoạn 2019-2021

|

STT |

Ngân hàng |

Loại hình ngân hàng |

2019 |

2020 |

2021 |

EP tổng |

|

1 |

BID |

SOBs |

0.5095 |

0.5012 |

0.5524 |

0.5210 |

|

2 |

AGR |

SOBs |

0.4531 |

0.4450 |

0.4577 |

0.4519 |

|

3 |

VCB |

SOBs |

0.7268 |

0.7484 |

0.7333 |

0.7362 |

|

4 |

VTB |

SOBs |

0.5511 |

0.6191 |

0.5813 |

0.5838 |

|

5 |

ACB |

JCBs |

0.5915 |

0.5521 |

0.5549 |

0.5661 |

|

6 |

EXB |

JCBs |

0.2789 |

0.3433 |

0.4383 |

0.3535 |

|

7 |

HDB |

JCBs |

0.7826 |

0.8289 |

0.6599 |

0.7571 |

|

8 |

LVB |

JCBs |

0.4436 |

0.5175 |

0.5940 |

0.5184 |

|

9 |

MBB |

JCBs |

0.6456 |

0.6370 |

0.6300 |

0.6375 |

|

10 |

MSB |

JCBs |

0.6836 |

0.9112 |

1.0000 |

0.8649 |

|

11 |

PGB |

JCBs |

0.4874 |

0.5050 |

0.4541 |

0.4822 |

|

12 |

SCB |

JCBs |

0.7367 |

0.7061 |

0.4373 |

0.6267 |

|

13 |

SSB |

JCBs |

0.5845 |

0.6151 |

0.6874 |

0.6290 |

|

14 |

SHB |

JCBs |

0.5392 |

0.5177 |

0.7748 |

0.6106 |

|

15 |

TCB |

JCBs |

0.6506 |

0.7244 |

0.7371 |

0.7040 |

|

16 |

TPB |

JCBs |

0.6799 |

0.7474 |

0.8432 |

0.7568 |

|

17 |

VIB |

JCBs |

1.0000 |

1.0000 |

0.8386 |

0.9462 |

|

18 |

VPB |

JCBs |

0.7241 |

0.7516 |

0.7768 |

0.7508 |

|

19 |

ABB |

JCBs |

0.3747 |

0.4964 |

0.4828 |

0.4513 |

|

20 |

NAB |

JCBs |

0.3475 |

0.5775 |

0.4788 |

0.4679 |

|

21 |

NVB |

JCBs |

0.6110 |

0.7157 |

0.7007 |

0.6758 |

|

22 |

BAO |

JCBs |

0.7706 |

0.7303 |

0.7773 |

0.7594 |

|

23 |

VBB |

JCBs |

0.3363 |

0.4799 |

0.4616 |

0.4259 |

|

24 |

BVB |

JCBs |

0.3449 |

0.3866 |

0.4209 |

0.3841 |

|

25 |

KLB |

JCBs |

0.3473 |

0.3175 |

0.5665 |

0.4105 |

|

26 |

SGB |

JCBs |

0.3322 |

0.3301 |

0.3596 |

0.3406 |

|

27 |

BAB |

JCBs |

0.6814 |

0.4751 |

0.5240 |

0.5602 |

|

28 |

NCB |

JCBs |

0.4421 |

0.6303 |

0.7376 |

0.6033 |

|

29 |

PVC |

JCBs |

0.5240 |

0.4328 |

0.4593 |

0.4720 |

|

30 |

OCB |

JCBs |

0.4610 |

0.6134 |

0.6883 |

0.5876 |

Nguồn: Tổng hợp từ dữ liệu nghiên cứu của nhóm tác giả

Kết quả cho thấy, từ năm 2019 đến 2021, 30 ngân hàng hoạt động kém hiệu quả. Có vẻ như điểm số của SOBs nhìn chung ổn định từ năm 2019 đến năm 2020 (vì những thay đổi tương đối nhỏ). Ngược lại, điểm số của JCBs biến động nhiều hơn, với một số ngân hàng cho thấy sự cải thiện và một số khác cho thấy hiệu quả giảm sút. Cần lưu ý rằng, điểm hiệu quả của JCBs nhìn chung cao hơn so với SOBs, ngoại trừ một số trường hợp ngoại lệ. Tuy nhiên, điểm số của JCBs cũng phân tán hơn, với phạm vi điểm số rộng hơn so với điểm số của SOBs.

Sự phân tán lớn hơn về hiệu quả hoạt động của JCBs so với SOBs tại Việt Nam có thể do các yếu tố như sự khác biệt trong quản lý, cơ cấu sở hữu, và thái độ đối với rủi ro. JCBs đa dạng hơn về hình thức sở hữu, bao gồm cả tổ chức tư nhân và tổ chức có vốn nước ngoài, tạo ra sự khác biệt trong thực tiễn quản lý và chiến lược. Họ cũng phục vụ nhiều nhóm khách hàng hơn và cung cấp nhiều sản phẩm, dịch vụ khác nhau, dẫn đến hiệu quả hoạt động phân tán hơn.

Điểm hiệu quả giai đoạn của NHTM Việt Nam

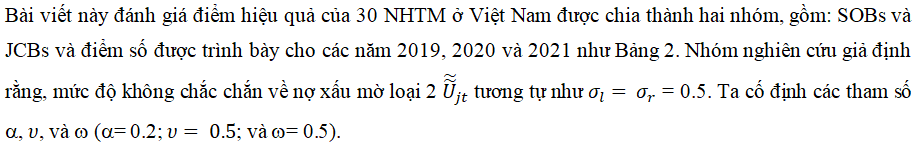

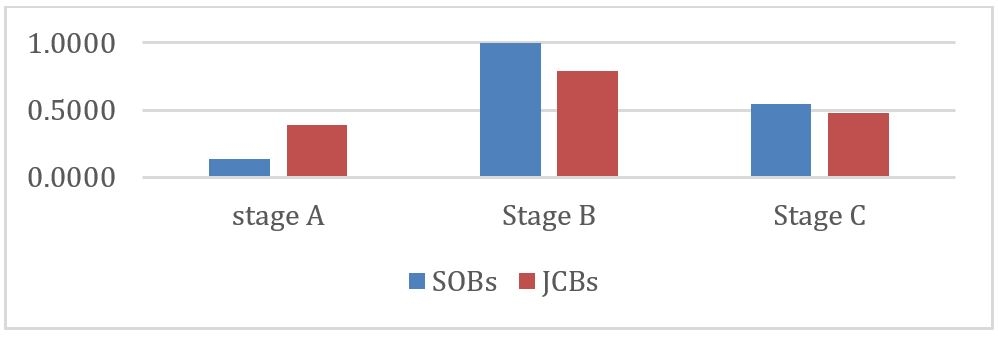

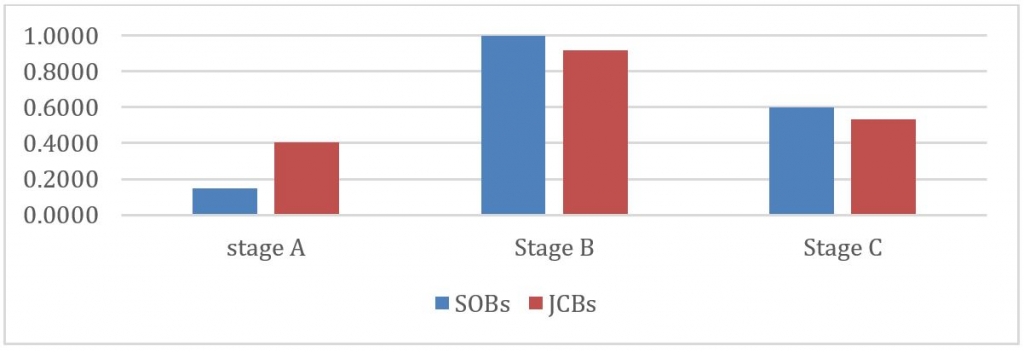

Do hiệu quả của hệ thống ngân hàng được tạo thành từ hiệu quả của 3 giai đoạn thể hiện lần lượt ở Hình 2, Hình 3 và Hình 4, nên điều quan trọng là phải so sánh hiệu quả giữa các giai đoạn này để giúp xác định nguyên nhân cơ bản của sự kém hiệu quả. Nhìn chung, trên toàn hệ thống ngân hàng, giai đoạn thứ hai (Phân bổ vốn) có xu hướng hoạt động tốt hơn giai đoạn thứ nhất (Tổ chức vốn) và giai đoạn thứ ba (Sinh lợi) thường yếu hơn ở các ngân hàng được đánh giá.

Hình 2: Hiệu quả giai đoạn của SOBs và JCBs năm 2019

|

| Nguồn: Nhóm tác giả tổng hợp từ dữ liệu nghiên cứu |

Hình 3: Hiệu quả giai đoạn của SOBs và JCBs trong năm 2020

|

| Nguồn: Nhóm tác giả tổng hợp từ dữ liệu nghiên cứu |

Hình 4: Hiệu quả giai đoạn của SOBs và JCBs trong năm 2021

|

| Nguồn: Nhóm tác giả tổng hợp từ dữ liệu nghiên cứu |

Cả SOBs và JCBs đều hoạt động tốt ở giai đoạn Phân bổ vốn và yếu nhất ở giai đoạn Tổ chức vốn, nhưng mỗi loại hình ngân hàng đều có điểm mạnh và yếu riêng.

SOBs thường được Chính phủ hỗ trợ, có lợi thế về tài sản cố định và nhân viên, và có mối quan hệ chặt chẽ với các tập đoàn và doanh nghiệp được Chính phủ tài trợ. Tuy nhiên, theo Báo cáo năm 2019 của Ngân hàng Thế giới, SOBs có xu hướng chấp nhận rủi ro thấp hơn JCBs, với cách tiếp cận cho vay thận trọng hơn, tập trung vào các doanh nghiệp nhà nước và doanh nghiệp lâu đời có tài sản đảm bảo mạnh. Điều này dẫn đến sự ổn định nhưng hạn chế tiềm năng tăng trưởng và lợi nhuận. SOBs cũng có thể tập trung vào việc hỗ trợ các doanh nghiệp nhà nước yếu kém, thay vì tối đa hóa lợi nhuận, làm giảm hiệu quả hoạt động trong giai đoạn sinh lời.

Ngược lại, JCBs có cơ cấu quản lý linh hoạt hơn và hoạt động theo nguyên tắc thị trường, cho phép họ phản ứng nhanh với thay đổi và tận dụng cơ hội mới. JCBs tập trung vào khách hàng, cung cấp nhiều sản phẩm và dịch vụ để đáp ứng nhu cầu đa dạng, và hoạt động trong môi trường cạnh tranh hơn, thúc đẩy sự đổi mới, hiệu quả và lợi nhuận. Họ thường có hệ thống khen thưởng dựa trên hiệu suất, khuyến khích nhân viên đạt hoặc vượt mục tiêu, tạo nên sự tập trung vào kết quả và văn hóa cải tiến liên tục.

Phân tích độ nhạy

Khi xử lý dữ liệu NPL mờ loại 2, yếu tố chính là tham số thái độ (υ), có thể là lạc quan, trung lập hoặc bi quan. Giá trị lớn hơn của υ liên quan đến NPLs cao hơn và ảnh hưởng đến vùng khả thi. Việc thay đổi tham số này giúp đánh giá sự nhạy cảm của ngân hàng đối với rủi ro tín dụng. Kết quả thay đổi giá trị υ được thể hiện trong Bảng 3. Độ lệch chuẩn được dùng để xác định ngân hàng dễ bị tổn thương nhất. Phân tích cho thấy SCB là ngân hàng nhạy cảm nhất với rủi ro tín dụng.

Bảng 3: Điểm hiệu quả của 30 NHTM với thái độ khác nhau (υ)

|

Điểm hiệu quả kỳ tổng thể |

||||||

|

STT |

Ngân hàng |

υ = 0 |

υ = 0.5 |

υ = 1 |

Ý nghĩa |

Độ lệch chuẩn |

|

1 |

BID |

0.5209 |

0.5210 |

0.5526 |

0.5315 |

0.0007 |

|

2 |

AGR |

0.4526 |

0.4519 |

0.4569 |

0.4538 |

0.0000 |

|

3 |

VCB |

0.7362 |

0.7362 |

0.7333 |

0.7352 |

0.0000 |

|

4 |

VTB |

0.5800 |

0.5838 |

0.5830 |

0.5823 |

0.0000 |

|

5 |

ACB |

0.5618 |

0.5661 |

0.5624 |

0.5634 |

0.0000 |

|

6 |

EXB |

0.3526 |

0.3535 |

0.4389 |

0.3816 |

0.0049 |

|

7 |

HDB |

0.7570 |

0.7571 |

0.6603 |

0.7248 |

0.0062 |

|

8 |

LVB |

0.5172 |

0.5184 |

0.5951 |

0.5436 |

0.0040 |

|

9 |

MBB |

0.6361 |

0.6375 |

0.6322 |

0.6353 |

0.0000 |

|

10 |

MSB |

0.8624 |

0.8649 |

1.0000 |

0.9091 |

0.0124 |

|

11 |

PGB |

0.4816 |

0.4822 |

0.4544 |

0.4727 |

0.0005 |

|

12 |

SCB |

0.6264 |

0.6267 |

0.4380 |

0.5637 |

0.0237 |

|

13 |

SSB |

0.6271 |

0.6290 |

0.6902 |

0.6488 |

0.0026 |

|

14 |

SHB |

0.6106 |

0.6106 |

0.7748 |

0.6653 |

0.0180 |

|

15 |

TCB |

0.7039 |

0.7040 |

0.7371 |

0.7150 |

0.0007 |

|

16 |

TPB |

0.7582 |

0.7568 |

0.8432 |

0.7861 |

0.0049 |

|

17 |

VIB |

0.9462 |

0.9462 |

0.8386 |

0.9103 |

0.0077 |

|

18 |

VPB |

0.7508 |

0.7508 |

0.7768 |

0.7595 |

0.0005 |

|

19 |

ABB |

0.4512 |

0.4513 |

0.4820 |

0.4615 |

0.0006 |

|

20 |

NAB |

0.4690 |

0.4679 |

0.4775 |

0.4715 |

0.0001 |

|

21 |

NVB |

0.6761 |

0.6758 |

0.7004 |

0.6841 |

0.0004 |

|

22 |

BAO |

0.7595 |

0.7594 |

0.7771 |

0.7653 |

0.0002 |

|

23 |

VBB |

0.4255 |

0.4259 |

0.4617 |

0.4377 |

0.0009 |

|

24 |

BVB |

0.3838 |

0.3841 |

0.4213 |

0.3964 |

0.0009 |

|

25 |

KLB |

0.4096 |

0.4105 |

0.5679 |

0.4627 |

0.0166 |

|

26 |

SGB |

0.3405 |

0.3406 |

0.3591 |

0.3467 |

0.0002 |

|

27 |

BAB |

0.5555 |

0.5602 |

0.5256 |

0.5471 |

0.0007 |

|

28 |

NCB |

0.6036 |

0.6033 |

0.7372 |

0.6480 |

0.0119 |

|

29 |

PVC |

0.4718 |

0.4720 |

0.4594 |

0.4677 |

0.0001 |

|

30 |

OCB |

0.5881 |

0.5876 |

0.6882 |

0.6213 |

0.0067 |

Nguồn: Nhóm tác giả tổng hợp từ dữ liệu nghiên cứu

Phân tích so sánh

Phần này trình bày 3 phân tích so sánh được thực hiện để thiết lập tính ổn định của các kết quả chính và cung cấp những hiểu biết sâu sắc hơn về mặt quản lý (Bảng 4).

Bảng 4: So sánh với mô hình DEA không có chuyển nguồn

|

Ngân hàng |

2019 |

2020 |

2021 |

Tổng |

Tổng |

|||

|

BID |

0.5095 |

0.5095 |

0.5012 |

0.5012 |

0.5524 |

0.5012 |

0.5210 |

0.5040 |

|

AGR |

0.4531 |

0.4531 |

0.4450 |

0.4450 |

0.4577 |

0.4450 |

0.4519 |

0.4477 |

|

VCB |

0.7268 |

0.7268 |

0.7484 |

0.7484 |

0.7333 |

0.7484 |

0.7362 |

0.7412 |

|

VTB |

0.5511 |

0.5511 |

0.6191 |

0.6191 |

0.5813 |

0.6191 |

0.5838 |

0.5964 |

|

ACB |

0.5915 |

0.5981 |

0.5521 |

0.5473 |

0.5549 |

0.5473 |

0.5661 |

0.5643 |

|

EXB |

0.2789 |

0.2957 |

0.3433 |

0.2814 |

0.4383 |

0.2814 |

0.3535 |

0.2862 |

|

HDB |

0.7826 |

0.7826 |

0.8289 |

0.7202 |

0.6599 |

0.7202 |

0.7571 |

0.7410 |

|

LVB |

0.4436 |

0.4909 |

0.5175 |

0.4897 |

0.5940 |

0.4897 |

0.5184 |

0.4901 |

|

MBB |

0.6456 |

0.6366 |

0.6370 |

0.6325 |

0.6300 |

0.6325 |

0.6375 |

0.6338 |

|

MSB |

0.6836 |

0.5255 |

0.9112 |

0.7645 |

1.0000 |

0.7645 |

0.8649 |

0.6848 |

|

PGB |

0.4874 |

0.4674 |

0.5050 |

0.4599 |

0.4541 |

0.4599 |

0.4822 |

0.4624 |

|

SCB |

0.7367 |

0.7367 |

0.7061 |

0.7061 |

0.4373 |

0.7061 |

0.6267 |

0.7163 |

|

SSB |

0.5845 |

0.5845 |

0.6151 |

0.5355 |

0.6874 |

0.5355 |

0.6290 |

0.5518 |

|

SHB |

0.5392 |

0.5392 |

0.5177 |

0.4587 |

0.7748 |

0.4587 |

0.6106 |

0.4855 |

|

TCB |

0.6506 |

0.6506 |

0.7244 |

0.7244 |

0.7371 |

0.7244 |

0.7040 |

0.6998 |

|

TPB |

0.6799 |

0.6172 |

0.7474 |

0.7206 |

0.8432 |

0.7206 |

0.7568 |

0.6861 |

|

VIB |

1.0000 |

1.0000 |

1.0000 |

1.0000 |

0.8386 |

1.0000 |

0.9462 |

1.0000 |

|

VPB |

0.7241 |

0.7241 |

0.7516 |

0.7516 |

0.7768 |

0.7516 |

0.7508 |

0.7424 |

|

ABB |

0.3747 |

0.4060 |

0.4964 |

0.4245 |

0.4828 |

0.4245 |

0.4513 |

0.4184 |

|

NAB |

0.3475 |

0.4123 |

0.5775 |

0.4922 |

0.4788 |

0.4922 |

0.4679 |

0.4655 |

|

NVB |

0.6110 |

0.4638 |

0.7157 |

0.5705 |

0.7007 |

0.5705 |

0.6758 |

0.5349 |

|

BAO |

0.7706 |

0.7706 |

0.7303 |

0.7303 |

0.7773 |

0.7303 |

0.7594 |

0.7437 |

|

VBB |

0.3363 |

0.3706 |

0.4799 |

0.3133 |

0.4616 |

0.3133 |

0.4259 |

0.3324 |

|

BVB |

0.3449 |

0.3586 |

0.3866 |

0.3651 |

0.4209 |

0.3651 |

0.3841 |

0.3629 |

|

KLB |

0.3473 |

0.3347 |

0.3175 |

0.2742 |

0.5665 |

0.2742 |

0.4105 |

0.2944 |

|

SGB |

0.3322 |

0.3345 |

0.3301 |

0.2936 |

0.3596 |

0.2936 |

0.3406 |

0.3072 |

|

BAB |

0.6814 |

0.6814 |

0.4751 |

0.5064 |

0.5240 |

0.5064 |

0.5602 |

0.5647 |

|

NCB |

0.4421 |

0.4637 |

0.6303 |

0.5705 |

0.7376 |

0.5705 |

0.6033 |

0.5349 |

|

PVC |

0.5240 |

0.5070 |

0.4328 |

0.3667 |

0.4593 |

0.3667 |

0.4720 |

0.4135 |

|

OCB |

0.4610 |

0.4750 |

0.6134 |

0.5598 |

0.6883 |

0.5598 |

0.5876 |

0.5315 |

Nguồn: Tổng hợp từ dữ liệu nghiên cứu của nhóm tác giả

Để chứng minh tầm quan trọng của việc đánh giá hiệu quả hệ thống có chuyển nguồn, nhóm tác giả so sánh kết quả với một mô hình không chuyển nguồn. Điểm hiệu quả với chuyển nguồn cao hơn một chút, nhưng sự khác biệt không đáng kể.

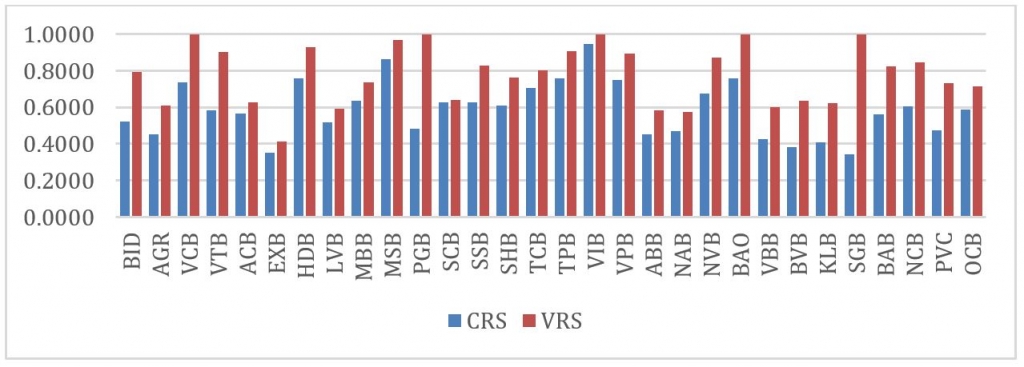

Phân tích so sánh theo các giả định CRS và VRS cho thấy điểm hiệu quả cao hơn đáng kể theo VRS. Các ngân hàng như VCB, PGB, VIB có hệ thống kém hiệu quả theo CRS, nhưng hiệu quả theo VRS.

Hình 5: Điểm hiệu quả tổng thể theo CRS và VRS (giai đoạn 2019-2021)

|

| Nguồn: Tổng hợp từ dữ liệu nghiên cứu của nhóm tác giả |

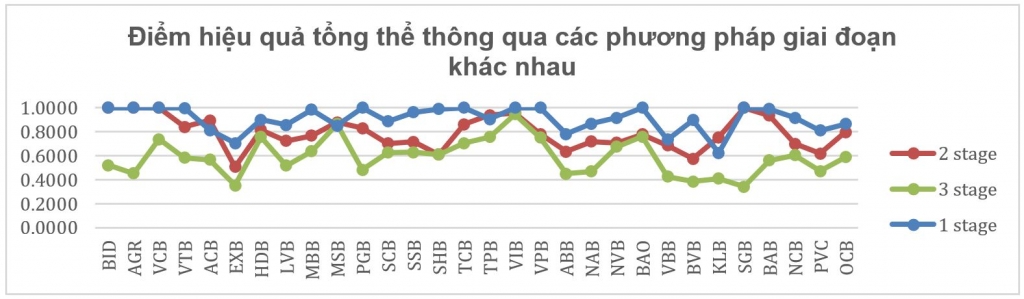

Phân tích so sánh với mô hình DEA 1 và 2 giai đoạn

Phần này so sánh các mô hình DEA 2 giai đoạn (Hình 6) và 3 giai đoạn. Nhóm tác giả thấy rằng, mô hình 3 giai đoạn mang lại điểm hiệu quả tổng thể thấp hơn đáng kể so với mô hình 2 giai đoạn và mô hình 1 giai đoạn. Điều này chứng tỏ sự đánh giá quá cao về điểm hiệu quả khi đánh giá các phương pháp đó.

Hình 6: So sánh với mô hình DEA 2 giai đoạn

|

| Nguồn: Tổng hợp từ dữ liệu nghiên cứu của nhóm tác giả |

KẾT LUẬN VÀ KHUYẾN NGHỊ GIẢI PHÁP

Kết luận

Nghiên cứu này đo lường hiệu quả của các NHTM ở Việt Nam bằng cách sử dụng quy trình 3 giai đoạn, một phương pháp mới tại Việt Nam. Mô hình DEA 3 giai đoạn mà nhóm tác giả đề xuất có lợi thế so với 2 giai đoạn trước đó. Nghiên cứu kết hợp các tập mờ loại 2 để xác định nợ xấu và các ngân hàng nhạy cảm nhất với rủi ro tín dụng.

Khuyến nghị

Từ kết quả nghiên cứu cho thấy, nhóm tác giả khuyến nghị như sau:

Về giai đoạn Sinh lợi, các NHTM ở Việt Nam nên tập trung nâng cao hiệu quả ở giai đoạn này bằng cách cung cấp các sản phẩm phù hợp để phục vụ doanh nghiệp tốt hơn.

Về giai đoạn Tổ chức vốn, các ngân hàng nên tối ưu hóa việc sử dụng tài sản cố định và nhân viên, để cải thiện hiệu quả hoạt động.

Về giai đoạn Phân bổ vốn, cần triển khai cẩn trọng giữa các năm khác nhau, để có thể hỗ trợ giảm nợ xấu và cải thiện khả năng sinh lời trong dài hạn. Đồng thời cũng cần chú trọng tới vấn đề bền vững (Vuong và Nguyen, 2024)./.

ThS. Phùng Thị Lan Nhi – Trường Đại học Kinh tế TP. Hồ Chí Minh

ThS. Phạm Hiếu – Trường Đại học Sư phạm Kỹ thuật TP. Hồ Chí Minh

Nguyễn Thu Quyên – Trường Đại học Sư phạm Kỹ thuật TP. Hồ Chí Minh

(Theo Tạp chí Kinh tế và Dự báo, số 14, tháng 7/2024)

Tài liệu tham khảo

1. Bui, T. T. H., and B. M. Nguyen (2017), Evaluating the efficiency of Vietnamese banks using data envelopment analysis, 9th International Conference on Knowledge and Systems Engineering, KSE. 112-117.

2. Doan, N. T. H., T. T. T. Nguyen, T. N. T. Nguyen, T. H. Nguyen, and T. H. P. Le. (2018), Assessing the efficiency of Vietnamese banks: An application of data envelopment analysis, Proceedings of the 10th International Conference on Knowledge and Systems Engineering, KSE, 109-114.

3. Tone, K. (2001), A slacks-based measure of efficiency in data envelopment analysis, European Journal of Operational Research, 130(3), 498-509.

4. Tone, K., and M. Tsutsui (2010), Dynamic DEA: A slacks-based measure approach, Omega, 38(3-4), 145-156.

5. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories. AISDL.

6. Zhou, X., Z. Xu, J. Chai, L. Yao, S. Wang, and B. Lev. (2019), Efficiency evaluation for banking systems under uncertainty: A multi-period three-stage DEA model, Omega, 85, 68-82.

7. Zhou, X., Z. Xu, L. Yao, Y. Tu, B. Lev, and W. Pedrycz (2017), A novel Data Envelopment Analysis model for evaluating industrial production and environmental management system, Journal of Cleaner Production, 170, 773-788.