Bùi Văn Thụy

Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Email: thuy@lhu.edu.vn

Trương Thùy Trang

Sinh viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Email: truongthuytrangg012003@gmail.com

Nguyễn Thái Hòa

Sinh viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Email: hoathai0529@gmail.com

Lê Thùy Trang

Tác giả liên hệ, Giảng viên, Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng

Email: thuytrang@lhu.edu.vn

Tóm tắt

Nghiên cứu nhằm phân tích hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam (VIB) Chi nhánh Biên Hòa. Kết quả nghiên cứu cho thấy, các nhân tố: Chính sách tín dụng; Cán bộ tín dụng; Khách hàng và Sản phẩm tín dụng có ảnh hưởng tích cực đến Phát triển hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa. Từ kết quả phân tích, nghiên cứu đề xuất các giải pháp chiến lược nhằm cải thiện và thúc đẩy hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa trong giai đoạn 2025-2030, góp phần gia tăng năng lực cạnh tranh và tạo động lực phát triển bền vững cho Ngân hàng.

Từ khóa: hoạt động cho vay, khách hàng cá nhân, VIB Chi nhánh Biên Hòa

Summary

The study aims to analyze the lending activities for individual customers at the Vietnam International Commercial Joint Stock Bank (VIB) Bien Hoa Branch. The research results show that the factors including Credit policy; Credit officers; Customers; and Credit products positively impact the development of lending activities for individual customers at the VIB Bien Hoa Branch. From the analysis results, the study proposes strategic solutions to improve and promote lending activities for individual customers at the VIB Bien Hoa Branch from 2025 to 2030, contributing to increasing competitiveness and creating sustainable development momentum for the Bank.

Keywords: lending activities, individual customers, VIB Bien Hoa Branch

GIỚI THIỆU

Trong bối cảnh nền kinh tế Việt Nam gặp nhiều thách thức, các ngân hàng thương mại đang ngày càng ưu tiên phát triển dịch vụ cho vay khách hàng cá nhân. Điều này không chỉ đáp ứng nhu cầu thị trường, mà còn giúp ngân hàng phân tán rủi ro, vì loại hình cho vay này ít chịu ảnh hưởng bởi chu kỳ kinh tế hơn so với các dịch vụ khác. Nhờ đó, ngân hàng có thể duy trì nguồn vốn ổn định và đảm bảo tăng trưởng bền vững. Bên cạnh đó, dịch vụ cho vay cá nhân còn đóng góp vào việc mở rộng thị trường, tăng khả năng cạnh tranh và tạo nền tảng cho sự phát triển lâu dài.

Trong thị trường tài chính đầy cạnh tranh, khách hàng cá nhân đóng vai trò quan trọng không chỉ trong hoạt động kinh doanh của các ngân hàng mà còn trong việc phát triển kinh tế – xã hội của cả nước. Khách hàng ngày nay có nhiều lựa chọn dịch vụ tài chính, và họ thường tìm đến ngân hàng có sản phẩm tốt, dịch vụ chuyên nghiệp và chính sách chăm sóc khách hàng chu đáo. Ngân hàng nào không đáp ứng được nhu cầu hoặc không làm hài lòng khách hàng sẽ nhanh chóng mất thị phần vào tay đối thủ. Vì vậy, việc duy trì mối quan hệ với khách hàng hiện hữu và thu hút khách hàng mới là ưu tiên hàng đầu của các ngân hàng thương mại.

Nhận thức được tiềm năng của thị trường cho vay khách hàng cá nhân, VIB Chi nhánh Biên Hòa đã và đang tập trung phát triển các sản phẩm vay bán lẻ đa dạng, chuyên nghiệp, đáp ứng nhu cầu và khả năng tài chính của khách hàng cá nhân. Tuy nhiên, trước sự cạnh tranh khốc liệt từ các đối thủ trên thị trường, việc duy trì và mở rộng thị phần trở thành một thách thức không nhỏ. Để đối phó với những thách thức này và khai thác hiệu quả tiềm năng của mình, VIB Chi nhánh Biên Hòa đã xác định hoạt động cho vay khách hàng cá nhân là chiến lược cốt lõi trong kế hoạch phát triển của ngân hàng.

Xuất phát từ lý do trên nhóm tác giả thực hiện nghiên cứu phân tích tích hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa, từ đó đưa ra các giải pháp phù hợp để phát triển dịch vụ cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa trong giai đoạn 2025-2030.

CƠ SỞ LÝ THUYẾT VÀ MÔ HÌNH NGHIÊN CỨU

Cơ sở lý thuyết

Cho vay khách hàng cá nhân

Cho vay khách hàng cá nhân là một hình thức tín dụng mà ngân hàng hoặc các tổ chức tài chính cung cấp vốn cho các cá nhân hoặc hộ gia đình nhằm phục vụ nhu cầu tiêu dùng hoặc đầu tư kinh doanh. Theo Thông tư số 12/2024/TT-NHNN, ngày 28/6/2024 Sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 của Thống đốc Ngân hàng Nhà nước Việt Nam quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng, hình thức này bao gồm cả vay có tài sản đảm bảo (vay thế chấp) và không có tài sản đảm bảo (vay tín chấp). Các khoản vay được phân loại theo thời hạn: vay ngắn hạn (dưới 12 tháng), vay trung hạn (từ 1 đến 5 năm) và vay dài hạn (trên 5 năm).

Cho vay khách hàng cá nhân giúp ngân hàng đa dạng hóa danh mục tín dụng, phân tán rủi ro và gia tăng nguồn thu nhập ổn định. Tuy nhiên, dịch vụ này cũng đối diện với những rủi ro nhất định, như: khả năng không thanh toán đúng hạn của khách hàng hoặc chi phí quản lý cao do cần nhiều nguồn lực để phục vụ cá nhân hóa dịch vụ. Do đó, ngân hàng phải tối ưu hóa quy trình xét duyệt, quản lý khoản vay và chăm sóc khách hàng để đảm bảo hiệu quả trong hoạt động kinh doanh.

Phát triển dịch vụ ngân hàng

Phát triển dịch vụ ngân hàng là quá trình mở rộng, cải tiến và tối ưu hóa các sản phẩm, dịch vụ tài chính nhằm đáp ứng tốt hơn nhu cầu khách hàng, đồng thời nâng cao năng lực cạnh tranh của ngân hàng trên thị trường. Trong bối cảnh chuyển đổi số và cạnh tranh khốc liệt, các ngân hàng phải không ngừng đổi mới phương thức cung cấp dịch vụ, tăng cường trải nghiệm người dùng và quản lý hiệu quả các rủi ro liên quan.

Theo các chuyên gia, chất lượng dịch vụ là nhân tố cốt lõi trong quá trình phát triển dịch vụ ngân hàng. Parasuraman, Zeithaml và Berry (1988) xác định rằng, chất lượng dịch vụ phụ thuộc vào khoảng cách giữa kỳ vọng của khách hàng và trải nghiệm thực tế mà họ nhận được. Điều này bao gồm độ tin cậy, khả năng đáp ứng, năng lực phục vụ, sự đồng cảm và phương tiện hữu hình trong quy trình cung cấp dịch vụ.

Đặc biệt, trong thời đại công nghệ số, phát triển dịch vụ ngân hàng ngày càng gắn liền với ứng dụng các công nghệ mới, như: AI, điện toán đám mây, và phân tích dữ liệu lớn. Những công nghệ này giúp các ngân hàng tối ưu quy trình vận hành, tạo ra các sản phẩm tài chính mới và cá nhân hóa dịch vụ cho từng khách hàng, mang lại trải nghiệm tiện ích và an toàn hơn.

Bên cạnh đó, các ngân hàng thương mại hiện đại tại Việt Nam, đã tập trung phát triển dịch vụ bán lẻ như cho vay mua ô tô, nhà ở và ưu đãi lãi suất. Việc này không chỉ giúp gia tăng doanh thu mà còn củng cố lòng trung thành của khách hàng và duy trì thị phần trong bối cảnh thị trường ngày càng cạnh tranh.

Tóm lại, phát triển dịch vụ ngân hàng đòi hỏi không chỉ ở việc cung cấp nhiều sản phẩm tài chính hơn mà còn phải đảm bảo chất lượng cao, cải thiện trải nghiệm khách hàng thông qua công nghệ và chiến lược chăm sóc khách hàng lâu dài. Đây là nhân tố sống còn giúp các ngân hàng duy trì sự ổn định và đạt được tăng trưởng bền vững trong tương lai (Vuong và Nguyen, 2024).

Phát triển dịch vụ cho vay khách hàng cá nhân

Phát triển dịch vụ cho vay khách hàng cá nhân là quá trình tối ưu hóa các sản phẩm vay vốn và quy trình cung cấp dịch vụ nhằm tăng khả năng tiếp cận và thỏa mãn nhu cầu của khách hàng. Việc phát triển này không chỉ đơn thuần dựa vào việc mở rộng danh mục sản phẩm, mà còn bao gồm việc cải thiện chất lượng dịch vụ, ứng dụng công nghệ số và chính sách chăm sóc khách hàng.

Theo Asubonteng và cộng sự (1996), một dịch vụ có chất lượng cao là dịch vụ đáp ứng được mong đợi và nhu cầu của khách hàng. Trong lĩnh vực cho vay cá nhân, điều này được thể hiện qua sự đa dạng của sản phẩm vay (vay tiêu dùng, vay mua nhà, vay tín chấp), quy trình xử lý nhanh gọn và các giải pháp hỗ trợ sau vay như nhắc nhở thanh toán hoặc tái cơ cấu khoản vay khi cần.

Ngoài ra, trong bối cảnh Cách mạng công nghiệp 4.0, các ngân hàng đang tích cực áp dụng công nghệ số vào quy trình cho vay, cho phép đăng ký vay trực tuyến, thẩm định tự động và giải ngân nhanh chóng. Điều này không chỉ giúp tăng tính tiện lợi cho khách hàng mà còn giảm thiểu rủi ro và nâng cao hiệu quả quản lý của ngân hàng.

Mô hình nghiên cứu

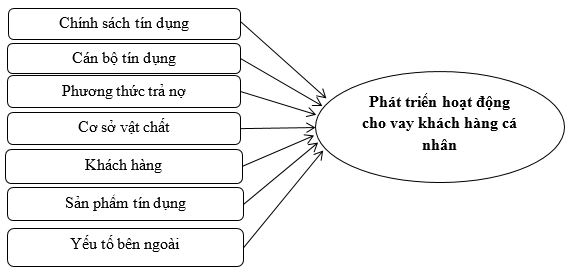

Từ cơ sở lý thuyết và các kết quả nghiên cứu trước đây, nhóm tác giả đề xuất mô hình nghiên cứu (Hình 1) với 7 nhân tố ảnh hưởng đến Quyết định sử dụng dịch vụ cho vay khách hàng cá nhân tại TP. Biên Hòa, cụ thể như sau:

Chính sách tín dụng: Bao gồm các nhân tố, như: Lãi suất, Thời hạn vay và Chính sách ưu đãi, có tác động trực tiếp đến sự hấp dẫn của sản phẩm tín dụng đối với khách hàng.

– Cán bộ tín dụng: Chất lượng dịch vụ phụ thuộc vào năng lực chuyên môn, thái độ phục vụ và khả năng tư vấn của đội ngũ nhân viên tín dụng.

– Phương thức trả nợ: Tính linh hoạt của lịch trình và phương thức thanh toán giúp khách hàng quản lý tài chính dễ dàng và giảm áp lực trả nợ.

– Cơ sở vật chất: Mức độ hiện đại của trụ sở giao dịch, hệ thống ngân hàng trực tuyến và các tiện ích công nghệ ảnh hưởng đến trải nghiệm khách hàng.

– Khách hàng: Nhu cầu, mức độ tín nhiệm và năng lực tài chính của khách hàng ảnh hưởng đến quyết định vay và khả năng trả nợ.

– Sản phẩm tín dụng: Sự đa dạng và tính linh hoạt của các sản phẩm vay giúp ngân hàng đáp ứng nhu cầu của nhiều nhóm khách hàng khác nhau.

– Yếu tố bên ngoài: Các nhân tố, như: tình hình kinh tế, chính sách pháp luật và xu hướng tài chính tác động đến nhu cầu vay vốn và khả năng phát triển dịch vụ.

Hình 1: Mô hình nghiên cứu đề xuất

|

Nguồn: Nhóm tác giả đề xuất

Phương pháp nghiên cứu

Nghiên cứu này kết hợp giữa nghiên cứu định tính và định lượng để đảm bảo độ tin cậy và tính chính xác trong quá trình phân tích. Nghiên cứu định tính được thực hiện tại Thành phố Biên Hòa, Đồng Nai, thông qua việc nghiên cứu tài liệu và thảo luận với 10 chuyên gia tại ngân hàng VIB Chi nhánh Biên Hòa nhằm xác định các nhân tố ảnh hưởng và thiết lập các biến thang đo trong mô hình nghiên cứu. Dựa trên kết quả thu được, tác giả đã xây dựng 29 thang đo cho 7 nhân tố tác động đến phát triển hoạt động cho vay khách hàng cá nhân, cùng với 3 thang đo cho việc đo lường tổng thể sự phát triển của hoạt động này. Các thang đo được thiết kế theo thang đo Likert 5 mức độ, nhằm đo lường mức độ đồng ý của khách hàng với các phát biểu liên quan.

Dựa trên mô hình đã thiết lập, nghiên cứu định lượng được thực hiện thông qua việc phát hành 400 bảng khảo sát đến khách hàng cá nhân đang vay vốn tại ngân hàng VIB Chi nhánh Biên Hòa. Kết quả thu về 372 bảng khảo sát, đạt tỷ lệ 93% so với tổng số phiếu phát ra. Sau khi kiểm tra và loại bỏ 11 bảng khảo sát không hợp lệ, tổng cộng 361 phiếu hợp lệ được sử dụng cho phân tích. Dữ liệu từ các bảng khảo sát được làm sạch, mã hóa và xử lý bằng phần mềm SPSS 26.0, đảm bảo tính chính xác và hỗ trợ phân tích các nhân tố ảnh hưởng đến hoạt động cho vay. Quá trình khảo sát được thực hiện từ tháng 7 đến tháng 8/2024.

Việc kết hợp cả nghiên cứu định tính và định lượng giúp tạo ra nền tảng lý thuyết vững chắc và bằng chứng thực nghiệm đáng tin cậy. Trong đó, nghiên cứu định tính cung cấp cái nhìn sâu sắc về các nhân tố tiềm năng và giúp thiết kế các biến đo phù hợp, còn nghiên cứu định lượng đo lường mức độ tác động của các nhân tố này thông qua dữ liệu thực tế từ khách hàng. Sự hỗ trợ của phần mềm SPSS 26.0 không chỉ giúp hệ thống hóa thông tin, mà còn đảm bảo hiệu quả trong quá trình phân tích, từ đó cung cấp những cơ sở quan trọng cho việc ra quyết định chiến lược nhằm phát triển hoạt động cho vay khách hàng cá nhân tại ngân hàng.

KẾT QUẢ NGHIÊN CỨU

Thực trạng hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa

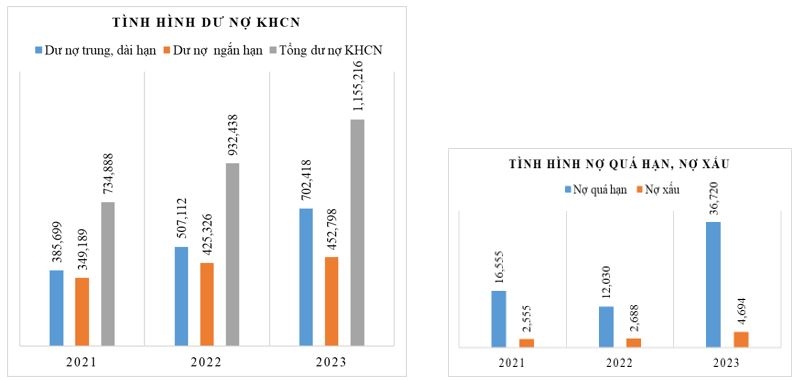

Từ khi thành lập cho đến nay, VIB Chi nhánh Biên Hòa không ngừng nỗ lực tìm kiếm khách hàng, mở rộng thị trường, kết quả hoạt động luôn được cải thiện qua các năm. Tình hình dư nợ cho vay khách hàng cá nhân tăng qua các năm trong giai đoạn 2021 đến 2023. Tình hình nợ quá hạn và nợ xấu được kiểm soát tốt, cụ thể như Hình 2.

Hình 2: Tóm tắt kết quả hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa

|

Nguồn: VIB Chi nhánh Biên Hòa

Kiểm định độ tin cậy thang đo Cronbach’s Alpha

Bảng 1: Kết quả kiểm định Cronbach’s Alpha

|

Hệ số tương quan biến tổng |

Cronbach’s Alpha nếu xóa thang đo |

Hệ số Cronbach’s Alpha |

||

|

Chính sách tín dụng (CS) |

CS1 |

0,568 |

0,767 |

0,800 |

|

CS2 |

0,767 |

0,701 |

||

|

CS3 |

0,562 |

0,769 |

||

|

CS4 |

0,307 |

0,789 |

||

|

CS5 |

0,742 |

0,711 |

||

|

Cán bộ tín dụng (CBTD) |

CBTD1 |

0,821 |

0,909 |

0,928 |

|

CBTD2 |

0,816 |

0,910 |

||

|

CBTD3 |

0,790 |

0,915 |

||

|

CBTD4 |

0,767 |

0,919 |

||

|

CBTD5 |

0,857 |

0,902 |

||

|

Phương thức trả nợ (PT) |

PT1 |

0,615 |

0,607 |

0,742 |

|

PT2 |

0,644 |

0,563 |

||

|

PT3 |

0,479 |

0,739 |

||

|

Cơ sở vật chất (CSVC) |

CSVC1 |

0,851 |

0,890 |

0,923 |

|

CSVC2 |

0,817 |

0,902 |

||

|

CSVC3 |

0,807 |

0,905 |

||

|

CSVC4 |

0,812 |

0,903 |

||

|

Khách hàng (KH) |

KH1 |

0,735 |

0,794 |

0,852 |

|

KH2 |

0,664 |

0,825 |

||

|

KH3 |

0,690 |

0,813 |

||

|

KH4 |

0,697 |

0,815 |

||

|

Sản phẩm tín dụng (SP) |

SP1 |

0,972 |

0,949 |

0,968 |

|

SP2 |

0,823 |

0,966 |

||

|

SP3 |

0,903 |

0,961 |

||

|

SP4 |

0,938 |

0,955 |

||

|

SP5 |

0,902 |

0,961 |

||

|

Yếu tố bên ngoài (YT) |

YT1 |

0,892 |

0,839 |

0,919 |

|

YT2 |

0,820 |

0,896 |

||

|

YT3 |

0,800 |

0,914 |

||

|

Phát triển hoạt động cho vay khách hàng cho vay (PT) |

PT1 |

0,907 |

0,806 |

0,913 |

|

PT2 |

0,695 |

0,908 |

||

|

PT3 |

0,888 |

0,824 |

||

Nguồn: Kết quả xử lý xố liệu của nhóm tác giả

Kết quả (Bảng 1) cho thấy, các biến thang đo đều có hệ số tương quan biến tổng > 0,3, hệ số Cronbach’s Alpha > 0,7, hệ số Cronbach’s Alpha nếu loại bỏ thang đo đều nhỏ hơn hệ số Cronbach’s Alpha nhóm. Điều này chứng tỏ 29 thang đo cho 7 nhân tố tác động đến Phát triển hoạt động cho vay khách hàng cá nhân và 3 thang đo cho phát triển hoạt động cho vay khách hàng cá nhân là hoàn toàn phù hợp.

Phân tích nhân tố khám phá (EFA)

Bảng 2: Kiểm định KMO và Bartlett

|

KMO |

0,869 |

|

|

Kiểm định Bartlett |

Chi bình phương xấp xỉ |

9111,437 |

|

df |

406 |

|

|

Sig. |

0.000 |

|

Nguồn: Kết quả xử lý xố liệu của nhóm tác giả

Kết quả phân tích (Bảng 2) cho thấy, hệ số KMO = 0,869 > 0,5 và Sig. = 0,000

Bảng 3: Tổng phương sai trích kết quả EFA

|

Mô hình |

Hệ số Eigenvalue khởi tạo |

Chỉ số sau khi trích |

Chỉ số sau khi xoay |

||||||

|

Tổng |

% Phương sai |

% Phương sai tích lũy |

Tổng |

% Phương sai |

% Phương sai tích lũy |

Tổng |

% Phương sai |

% Phương sai tích lũy |

|

|

1 |

9,355 |

32,260 |

32,260 |

9,355 |

32,260 |

32,260 |

4,599 |

15,859 |

15,859 |

|

2 |

3,318 |

11,441 |

43,701 |

3,318 |

11,441 |

43,701 |

4,051 |

13,968 |

29,827 |

|

3 |

2,866 |

9,884 |

53,585 |

2,866 |

9,884 |

53,585 |

3,294 |

11,359 |

41,186 |

|

4 |

2,123 |

7,321 |

60,906 |

2,123 |

7,321 |

60,906 |

2,853 |

9,838 |

51,024 |

|

5 |

1,849 |

6,374 |

67,281 |

1,849 |

6,374 |

67,281 |

2,832 |

9,764 |

60,788 |

|

6 |

1,499 |

5,167 |

72,448 |

1,499 |

5,167 |

72,448 |

2,394 |

8,255 |

69,043 |

|

7 |

1,095 |

3,775 |

76,223 |

1,095 |

3,775 |

76,223 |

2,082 |

7,179 |

76,223 |

|

…. |

|

|

|

|

|

|

|

|

|

|

29 |

0,031 |

0,108 |

100,000 |

|

|

|

|

|

|

Nguồn: Kết quả xử lý xố liệu của nhóm tác giả

Số liệu (Bảng 3) cho thấy, Eigenvalue = 1,095 > 1 đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố rút ra có ý nghĩa tóm tắt thông tin tốt nhất. Tổng phương sai trích = 76,223% > 50%, chứng tỏ 76,223% biến thiên của dữ liệu được giải thích bởi 7 nhân tố được đo lường thông qua 29 biến thang đo quan sát.

Kết quả kiểm định EFA cho thang đo biến phục thuộc cho thấy, Sig. = 0,000 0,5 chứng tỏ phân tích nhân tố là phù hợp. Ba biến thang đo được gom thành 1 nhân tố, tất cả các biến thang đo đều có hệ số Factor Loading > 0,5. Kết quả phân tích EFA cho thấy, Eigenvalues = 2,567 (> 1) đại diện cho phần biến thiên được giải thích bởi mỗi nhân tố, thì nhân tố rút ra có ý nghĩa tóm tắt thông tin tốt nhất; Tổng phương sai trích = 85,562% > 50%. Điều này chứng tỏ, 85,562% biến thiên của dữ liệu được giải thích bởi 1 nhân tố.

Kết quả hồi quy

Bảng 4: Kết quả hồi quy lần 1

|

Mô hình |

Hệ số chưa chuẩn hóa |

Hệ số chuẩn hóa |

t |

Sig. |

Đa cộng tuyến

|

||

|

B |

Sai số chuẩn |

Beta |

Độ dung sai |

Hệ số phóng đại phương sai (VIF) |

|||

|

(Hằng số) |

-1,518 |

0,295 |

|

-5,153 |

0,000 |

|

|

|

CS |

0,193 |

0,054 |

0,138 |

3,543 |

0,000 |

0,738 |

1,355 |

|

CBTD |

0,350 |

0,059 |

0,266 |

5,904 |

0,000 |

0,556 |

1,800 |

|

PT |

0,090 |

0,051 |

0,070 |

1,785 |

0,075 |

0,733 |

1,364 |

|

CSVC |

0,040 |

0,040 |

0,033 |

0,991 |

0,322 |

0,990 |

1,010 |

|

KH |

0,152 |

0,047 |

0,108 |

3,202 |

0,001 |

0,985 |

1,015 |

|

SP |

0,563 |

0,057 |

0,462 |

9,893 |

0,000 |

0,518 |

1,930 |

|

YT |

0,002 |

0,050 |

0,002 |

0,033 |

0,973 |

0,556 |

1,799 |

Nguồn: Kết quả xử lý xố liệu của nhóm tác giả

Kết quả Bảng 4 cho thấy, biến YT, CSVC, PT có hệ số Sig. đều lớn hơn mức ý nghĩa 5%, do đó các biến này không có tác động đến biến phụ thuộc, nên bị loại bỏ ra khỏi mô hình hồi quy. Kết quả chạy hồi quy lần 2 như Bảng 5.

Bảng 5: Kết quả hồi quy lần 2

|

Mô hình |

Hệ số chưa chuẩn hóa |

Hệ số chuẩn hóa |

t |

Sig. |

Đa cộng tuyến

|

||

|

B |

Sai số chuẩn |

Beta |

Độ dung sai |

Hệ số phóng đại phương sai (VIF) |

|||

|

(Hằng số) |

-1,295 |

0,258 |

|

-5,022 |

0,000 |

|

|

|

CS |

0,212 |

0,053 |

0,153 |

3,994 |

0,000 |

0,773 |

1,294 |

|

CBTD |

0,374 |

0,054 |

0,284 |

6,912 |

0,000 |

0,669 |

1,494 |

|

KH |

0,155 |

0,047 |

0,111 |

3,267 |

0,001 |

0,987 |

1,013 |

|

SP |

0,577 |

0,051 |

0,473 |

11,303 |

0,000 |

0,645 |

1,550 |

Nguồn: Kết quả xử lý xố liệu của nhóm tác giả

Kết quả phân tích hồi quy lần 2 (Bảng 5) cho thấy, tất cả các hệ số hồi quy theo các biến độc lập đều dương và có hệ số Sig.

PT= 0,153*CS + 0,284*CBTD + 0,111*KH + 0,473*SP

Kết quả kiểm định

Bảng 6: Kết quả tóm lược của mô hình

|

Mô hình |

R |

R2 |

R2 hiệu chỉnh |

Sai số tiêu chuẩn |

Hệ số Durbin-Watson |

|

1 |

0,770a |

0,593 |

0,588 |

0,67789 |

2,038 |

Nguồn: Kết quả nghiên cứu của nhóm tác giả

Số liệu (Bảng 6) cho thấy, hệ số Durbin-Watson đạt giá trị 2,038 và nằm trong khoảng giá trị từ 1 đến 3, điều này chứng tỏ mô hình không xảy ra hiện tượng tự tương quan. R2 hiệu chỉnh = 0,588 điều này chứng tỏ 58,8% Phát triển hoạt động cho vay cá nhân tại VIB Chi nhánh Biên Hòa được giải thích bởi các nhân tố: Chính sách tín dụng, Cán bộ tín dụng, Khách hàng, Sản phẩm tín dụng.

KẾT LUẬN VÀ HÀM Ý QUẢN TRỊ

Kết quả nghiên cứu cho thấy, các nhân tố: Chính sách tín dụng; Cán bộ tín dụng; Khách hàng và Sản phẩm tín dụng có ảnh hưởng tích cực đến Phát triển hoạt động cho vay khách hàng cá nhân tại VIB Chi nhánh Biên Hòa. Mô hình nghiên cứu giải thích được 58,8% biến động trong hoạt động cho vay, khẳng định vai trò quan trọng của các nhân tố này. Để phát triển hoạt động cho vay cá nhân hiệu quả, VIB Chi nhánh Biên Hòa cần chú trọng vào một số chiến lược quản trị sau đây:

Nâng cao chính sách tín dụng (CS): VIB Chi nhánh Biên Hòa cần tiếp tục điều chỉnh chính sách tín dụng để đáp ứng tốt hơn nhu cầu của khách hàng cá nhân, thông qua việc đa dạng hóa các gói vay với lãi suất linh hoạt và điều kiện vay dễ dàng. Chính sách này sẽ giúp thu hút thêm nhiều khách hàng cá nhân, đồng thời tăng khả năng cạnh tranh với các ngân hàng khác.

Nâng cao chất lượng Cán bộ tín dụng (CBTD): Cần đầu tư mạnh mẽ vào việc nâng cao năng lực của đội ngũ cán bộ tín dụng, tập trung đặc biệt vào các kỹ năng phân tích và quản lý rủi ro tín dụng. Song song đó, cải thiện kỹ năng giao tiếp và dịch vụ khách hàng của cán bộ sẽ không chỉ nâng cao chất lượng dịch vụ, mà còn tạo dựng ấn tượng chuyên nghiệp, tích cực với khách hàng, góp phần xây dựng niềm tin và sự gắn kết lâu dài.

Cải tiến sản phẩm tín dụng (SP): Ngân hàng cần đa dạng hóa và cải thiện sản phẩm tín dụng để phù hợp hơn với từng nhóm khách hàng cụ thể. Các sản phẩm đơn giản, dễ tiếp cận và có ưu đãi rõ ràng sẽ giúp ngân hàng thu hút thêm khách hàng và đáp ứng nhu cầu đa dạng của thị trường.

Tăng cường mối quan hệ với khách hàng (KH): Xây dựng các chương trình chăm sóc khách hàng sau vay, như cung cấp tư vấn tài chính cá nhân và ưu đãi cho khách hàng thân thiết. Điều này giúp tăng cường sự gắn kết và lòng trung thành của khách hàng, tạo nền tảng vững chắc cho phát triển lâu dài.

Ngoài ra, VIB Chi nhánh Biên Hòa cần đầu tư vào các công nghệ hiện đại trong các quy trình từ thẩm định, duyệt vay đến quản lý khoản vay sẽ giúp ngân hàng giảm thiểu thời gian xử lý và nâng cao trải nghiệm khách hàng. Điều này giúp VIB Chi nhánh Biên Hòa không chỉ nâng cao hiệu quả hoạt động, mà còn tăng khả năng đáp ứng nhu cầu ngày càng cao của khách hàng trong bối cảnh chuyển đổi số./.

TÀI LIỆU THAM KHẢO

1. Asubonteng, P., McCleary, K. J., and Swan, J. E. (1996), SERVQUAL revisited: A critical review of service quality, Journal of Services Marketing, 10(6), 62-81.

2. Bùi Văn Thụy, Trương Thị Hoài Thương, Huỳnh Võ Huyền Thoại (2023), Giải pháp phát triển hoạt động cho vay khách hàng cá nhân tại Ngân hàng Thương mại Cổ phần An Bình – Chi nhánh Đồng Nai, giai đoạn 2024-2030, Tạp chí Kinh tế và Dự báo, số 33.

3. Edvardsson, B., Thomsson, B., and Ovretveit, J. (1994), Quality of Service: Making It Really Work, McGraw-Hill Education.

4. Ngân hàng Nhà nước Việt Nam (2024), Thông tư số 12/2024/TT-NHNN, ngày 28/6/2024 sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 của Thống đốc Ngân hàng Nhà nước Việt Nam quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng

5. Nguyễn Thu Giang (2017), Phát triển dịch vụ ngân hàng bán lẻ tại NHTMCP Ngoại thương Việt Nam trong điều kiện cạnh tranh tự do giữa các ngân hàng thương mại ở Việt Nam hiện nay, Luận án tiến sĩ, Học viện Tài chính.

6. Parasuraman, A., Zeithaml, V. A., and Berry, L. L. (1988). SERVQUAL: A multiple-item scale for measuring consumer perceptions of service quality, Journal of Retailing, 64(1), 12-40.

7. Trần Thị Thanh Thủy (2018), Chất lượng dịch vụ ngân hàng của các ngân hàng thương mại Việt Nam, Luận án tiến sĩ, Học viện ngân hàng.

8. Vuong, Q. H., Nguyen, M. H. (2024). Better Economics for the Earth: A Lesson from Quantum and Information Theories. AISDL.

8. Zeithaml, V. A., and Bitner, M. J. (2000), Services Marketing: Integrating Customer Focus Across the Firm, McGraw-Hill Education.

| Ngày nhận bài: 28/10/2024; Ngày phản biện: 05/11/2024; Ngày duyệt đăng: 19/11/2024 |