Mai Đình Lâm – Học viện Hành chính Quốc gia

Tóm tắt

Với việc khởi xướng của Tổ chức Hợp tác và Phát triển Kinh tế (OECD) về quy tắc thuế tối thiểu toàn cầu, đến thời điểm hiện tại đã có 142 thành viên đồng thuận tham gia, trong đó có Việt Nam. Việc tham gia quy tắc này sẽ ảnh hưởng trực tiếp đến thu hút đầu tư trực tiếp nước ngoài (FDI) của nước ta. Bài viết đề cập đến những nội dung cơ bản của thuế tối thiểu toàn cầu và tác động của thuế tối thiểu toàn cầu đối với thu hút FDI, trên cơ sở đó đề xuất một số giải pháp trong thời gian tới.

Từ khóa: thuế tối thiểu toàn cầu, FDI

Summary

With the initiative of the Organization for Economic Cooperation and Development (OECD) on global minimum tax rules, up to now 142 members have agreed to participate, including Vietnam. Participating in this rule will directly affect our country’s attraction of foreign direct investment (FDI). The article mentions the basic contents of the global minimum tax and the impact of the global minimum tax on FDI attraction, and on that basis proposes some solutions in the near future.

Keywords: global minimum tax, FDI

ĐẶT VẤN ĐỀ

Thuế tối thiểu toàn cầu được xây dựng nhằm ngăn chặn “cuộc đua xuống đáy” về thuế suất ưu đãi giữa các quốc gia trong thu hút FDI; đồng thời, xóa bỏ các kẽ hở trong quản lý, không để các doanh nghiệp đầu tư nước ngoài trốn thuế, chuyển giá.

Hiện tại, chính phủ các nước đầu tư và nhận đầu tư đều đã và đang có những động thái quyết liệt trong việc cân nhắc và đưa ra các chính sách liên quan đến Thuế tối thiểu toàn cầu. Hầu hết các nước thuộc Liên minh châu Âu, Vương quốc Anh, Thụy Sỹ, Hàn Quốc, Nhật Bản, Singapore, Indonesia, Australia… sẽ áp dụng quy tắc thuế suất tối thiểu 15%, bắt đầu từ năm 2024.

Vấn đề này cũng đặt ra không ít thách thức cho Việt Nam trong duy trì tính hấp dẫn, cạnh tranh trong thu hút FDI, đòi hỏi cần có những chiến lược cụ thể hơn. Việc áp dụng thuế tối thiểu toàn cầu cũng sẽ đặt ra thách thức trong cạnh tranh thu hút FDI của Việt Nam trong ngắn hạn, bởi chính sách ưu đãi thuế không còn tác dụng.

NỘI DUNG CƠ BẢN VÀ TÁC ĐỘNG CỦA THUẾ TỐI THIỂU TOÀN CẦU ĐẾN THU HÚT FDI

Nội dung cơ bản của thuế tối thiểu toàn cầu

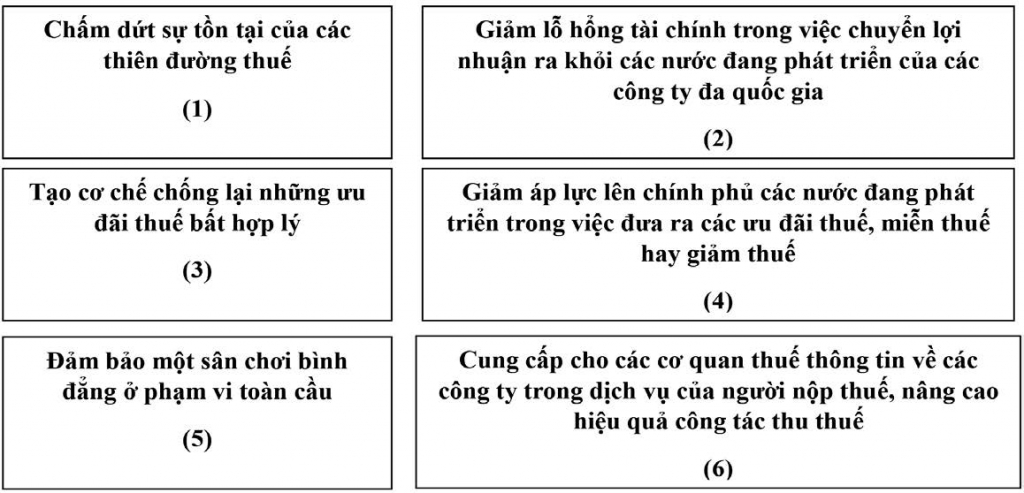

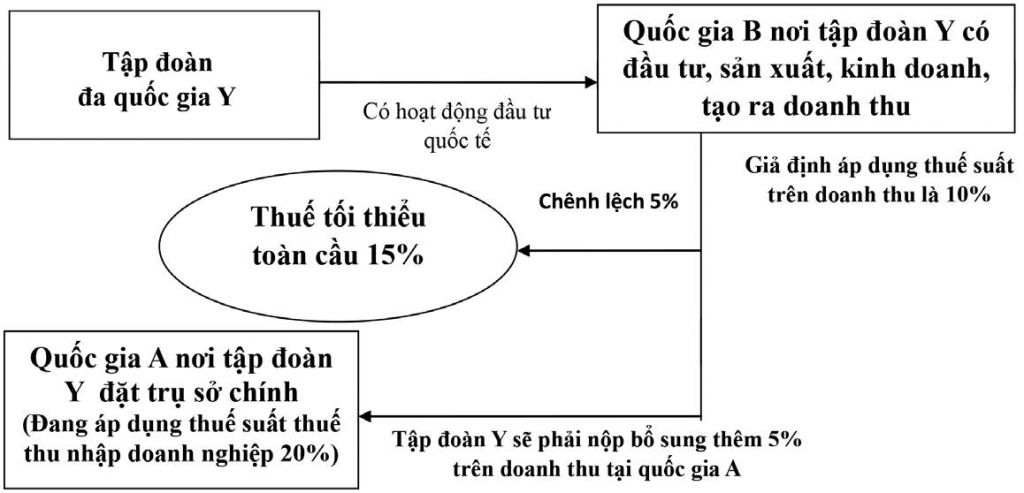

Chính sách thuế tối thiểu toàn cầu được khởi xướng bởi OECD và được nhóm các nền kinh tế phát triển và mới nổi hàng đầu thế giới (G20) thông qua sáng kiến chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận (Base Erosion and Profit Shifting – BEPS). Sáng kiến này quy định những cải cách cơ bản về thuế, cập nhật các yếu tố chính của hệ thống thuế quốc tế và hỗ trợ các quốc gia bảo vệ nền tảng thuế của mình. Mục tiêu của quy tắc tối thiểu toàn cầu gồm 6 nội dung như Hình 1. Cách thức hoạt động của thuế tối thiểu toàn cầu được mô hình hóa như Hình 2. Cho đến thời điểm hiện tại, có 142/142 quốc gia thành viên đã đồng thuận việc triển khai Khung giải pháp Hai trụ cột.

Hình 1: Mục tiêu của quy tắc thuế tối thiểu toàn cầu

|

| Nguồn: Báo cáo của OECD về giải pháp Hai trụ cột |

Hình 2: Cách thức hoạt động của thuế tối thiểu toàn cầu

|

| Nguồn: Tham khảo trụ cột 2 của chương trình hành động hai trụ cột thuộc |

Khuôn khổ hợp tác ngăn chặn BEPS

Trong đó, trụ cột thứ nhất có nội dung quy định về việc phân bổ thuế đối với hoạt động kỹ thuật số, sẽ giúp phân bổ lại quyền của các quốc gia trong việc đánh thuế đối với các tập đoàn kỹ thuật số dựa trên cơ sở nơi tạo ra doanh thu, dù các tập đoàn này có cơ sở thường trú tại quốc gia đó hay không. Cụ thể, các quốc gia được quyền đánh thuế mới đối với một phần lợi nhuận của công ty đa quốc gia quy mô lớn có hoạt động kinh doanh tại quốc gia đó. Các hoạt động triển khai bao gồm: xây dựng công ước đa phương về việc loại bỏ các loại thuế dịch vụ kỹ thuật số và các biện pháp tương tự đối với doanh nghiệp; Xây dựng bộ định mức tiêu chuẩn về chi phí cho các nhà phân phối thực hiện “các hoạt động tiếp thị và phân phối” phù hợp với nguyên tắc giá thị trường. Quy tắc của trụ cột này sẽ phân bổ thuế trên cho các quốc gia, nơi có người tiêu dùng cuối cùng sử dụng sản phẩm của doanh nghiệp, dù doanh nghiệp đó có hay không có cơ sở thường trú tại quốc gia, bao gồm người tiêu dùng trực tiếp và trực tuyến trên nền tảng kỹ thuật số.

Trụ cột thứ hai quy định về thuế suất tối thiểu toàn cầu, bao gồm các quy tắc:

(1) Quy tắc nội luật kết hợp (GloBE), gồm: (i) Quy tắc thuế suất tối thiểu (IRR), cho phép quốc gia nơi đặt trụ sở của công ty mẹ tối cao được đánh thuế công ty mẹ tối cao với thu nhập của công ty con chịu thuế ở mức thuế suất tối thiểu 15%; (ii) Quy tắc khoản thanh toán chịu thuế dưới mức tối thiểu (UTPR), quy định trường hợp quốc gia của công ty mẹ chưa áp dụng quy tắc thuế suất tối thiểu (IRR) thì các quốc gia có công ty trung gian thuộc công ty mẹ có quyền đánh thuế công ty mẹ trung gian ở quốc gia đó đối với thu nhập của công ty con ở các quốc gia khác đang chịu thuế ở dưới mức thuế tối thiểu 15%.

(2) Quy tắc quyền đánh thuế của nước nguồn (STTR): Cho phép quốc gia nguồn nơi có phát sinh thu nhập được quyền đánh thuế ở mức thuế suất tối thiểu là 9% đối với một số khoản thanh toán nhất định cho bên liên kết chịu thuế ở dưới 9%.

Tác động của thuế tối thiểu toàn cầu đối với thu hút FDI

Việt Nam chính thức tham gia chương trình hành động chống xói mòn cơ sở tính thuế và chuyển lợi nhuận (BEPS) từ năm 2017 và sẽ tham gia quy tắc thuế tối thiểu toàn cầu từ năm 2024. Việc tham gia quy tắc thuế tối thiểu toàn cầu sẽ mang đến những tác động tích cực và những thách thức đối với thu hút FDI.

Tác động tích cực

(i) Thúc đẩy quá trình cải cách hệ thống thuế nói chung, thuế thu nhập doanh nghiệp và các loại thuế liên quan phù hợp với thông lệ và chuẩn mực quốc tế trong quá trình hội nhập sâu và rộng của nước ta. Điều đó sẽ góp phần nâng cao năng lực cạnh tranh quốc gia, cải thiện hình ảnh của Việt Nam trong thu hút FDI. Điều đó cũng góp phần hoàn thiện khung chính sách, pháp luật về thuế của Việt Nam, đồng thời tạo động lực nhằm thúc đẩy việc sửa đổi, hoàn thiện chính sách thu hút FDI theo hướng đa dạng, cạnh tranh bằng môi trường đầu tư thuận lợi, phát triển cơ sở hạ tầng, nguồn nhân lực…

(ii) Giúp tăng thu ngân sách nhà nước trong ngắn hạn khi Việt Nam sử dụng việc đánh thuế bổ sung lên thuế tối thiểu 15%, từ đó có thể phân bổ số thuế được phép thu thêm do quy tắc phân bổ Quy tắc đối với khoản thanh toán chịu thuế dưới mức tối thiểu (UTPR).

(iii) Hạn chế cạnh tranh thuế giữa các quốc gia trên thế giới, đồng thời giảm thiểu được hiện tượng tiêu cực thuế liên quan đến chuyển giá, tránh thuế, trốn thuế.

Những thách thức

Tuy nhiên, khi áp dụng thuế tối thiểu toàn cầu cũng có những thách thức rất lớn đối với thu hút nguồn vốn FDI, cụ thể:

Một là, sức ép đối với sự thay đổi trong chính sách của Nhà nước. Giai đoạn 2010-2022, nguồn vốn đầu tư nước ngoài, trong đó có FDI đã trở thành động lực quan trọng cho thúc đẩy phát triển kinh tế – xã hội của quốc gia và hội nhập kinh tế quốc tế, với lượng vốn thu hút rất lớn, điều đó được thể hiện ở Bảng 1.

Bảng: Số lượng vốn và dự án FDI vào Việt Nam giai đoạn 2010-2022

Đơn vị: Tỷ USD

Năm | Tổng vốn FDI đăng ký (Tỷ USD) | Vốn FDI thực hiện | Số dự án đăng ký mới |

2010 | 19,89 | 11 | 1.237 |

2011 | 15,6 | 11 | 1.186 |

2012 | 16,35 | 10,46 | 1.287 |

2013 | 22,35 | 11,5 | 1.530 |

2014 | 21,92 | 12,5 | 1.843 |

2015 | 22,7 | 14,5 | 2.013 |

2016 | 26,9 | 15,8 | 2.613 |

2017 | 30,8 | 17,5 | 2.741 |

2018 | 26,3 | 19,1 | 3.147 |

2019 | 38,95 | 20,38 | 3.883 |

2020 | 28,53 | 19,98 | 2.523 |

2021 | 31,15 | 19,74 | 1.738 |

2022 | 27,72 | 22,4 | 2.036 |

Nguồn: Tổng cục Thống kê

Trong số các dự án và doanh nghiệp FDI ở Việt Nam, số lượng các doanh nghiệp phải chịu sự điều chỉnh của thuế tối thiểu toàn cầu là rất lớn. Theo dữ liệu, thông tin thống kê sơ bộ từ cơ sở dữ liệu doanh nghiệp toàn cầu, hiện có khoảng 1.017 doanh nghiệp có vốn đầu tư nước ngoài tại Việt Nam có công ty mẹ thuộc đối tượng áp dụng thuế tối thiểu toàn cầu. Trong đó, có khoảng ít nhất trên 100 doanh nghiệp lớn có khả năng chịu ảnh hưởng của thuế tối thiểu toàn cầu nếu áp dụng từ năm 2024 (sau khi đã loại trừ các trường hợp không phải áp dụng Thuế tối thiểu toàn cầu). Đặc biệt là các tập đoàn lớn tuy chỉ chiếm khoảng 1% số dự án, nhưng tổng vốn đầu tư đăng ký của các loại dự án này lại chiếm gần 30% tổng vốn FDI tại Việt Nam (đạt khoảng 131,3 tỷ USD), như: Samsung, Intel, LG, Bosch, Sharp, Panasonic, Foxconn, Pegatron… đây là những tập đoàn gắn với các dự án lớn sẽ có tác động bởi thuế tối thiểu toàn cầu, kèm theo đó là nhiều doanh nghiệp vệ tinh, phụ trợ đi theo sẽ bị ảnh hưởng nếu các tập đoàn này điều chỉnh chính sách đầu tư [2]. Chính vì vậy, việc các tập đoàn này có tiếp tục đầu tư mở rộng hoặc đầu tư thêm các dự án mới, hoặc chuyển hướng sang quốc gia khác có ý nghĩa rất quan trọng đối với thu hút FDI của Việt Nam. Các dự án lớn do các tập đoàn này đầu tư thường có tính lan tỏa, giúp thu hút thêm các nhà đầu tư vệ tinh, phụ trợ trong chuỗi cung ứng sản xuất, tiêu thụ, dịch vụ, sản xuất. Từ vai trò đó, sức ép đối với sự thay đổi trong chính sách của Nhà nước nhằm giữ chân các tập đoàn này cũng sẽ tăng lên.

Hai là, việc áp dụng mức thuế suất thấp sẽ không còn tác dụng trong thu hút FDI. Thực tế, thời gian qua, Việt Nam đã sử dụng ưu đãi thuế như là một công cụ cơ bản nhằm thu hút FDI. Trong đó, đặc biệt là chính sách “miễn 4 giảm 9” (tức miễn 4 năm, giảm 9 năm) hoặc “miễn 2, giảm 4”; Ưu đãi đối 23 lĩnh vực đặc biệt, 7 lĩnh vực ưu đãi thấp hơn; Ưu đãi theo 51/63 địa phương có điều kiện đặc biệt khó khăn và khó khăn#; Ưu đãi trong khu công nghiệp, khu kinh tế, khu công nghệ cao… Thuế suất phổ thông là 20%, nhưng thực tế, các doanh nghiệp FDI hiện nay ở Việt Nam đang hưởng mức thuế là 12,3%.

Bảng 2: Các ưu đãi thuế thu nhập doanh nghiệp đối với doanh nghiệp FDI

Các loại ưu đãi | Mức độ ưu đãi |

Ưu đãi thuế suất | 10% lên đến 15 năm và 20% lên đến 10 năm |

Miễn, giảm thuế có thời hạn | Tối đa lên đến 9 năm |

Miễn đánh thuế chuyển lợi nhuận ra nước ngoài | Không áp dụng đối với công ty được đầu tư có lỗ lũy kế |

Cho phép chuyển lỗ | Trong vòng 5 năm |

Hoàn thuế cho lợi nhuận tái đầu tư | – |

Cho phép được trích khấu hao nhanh | – |

Nguồn: Tác giả tổng hợp

Với các loại ưu đãi, mức độ ưu đãi, thuế suất ưu đãi như vậy cho thấy, nước ta đang sử dụng mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức tối thiểu toàn cầu 15%. Do vậy, các tập đoàn đa quốc gia khi tham gia đầu tư ở Việt Nam sẽ phải chịu thuế suất thuế thu nhập bổ sung, dẫn đến việc áp dụng mức thuế suất thấp sẽ không còn tác dụng trong thu hút FDI.

Khi áp dụng thuế tối thiểu toàn cầu, các dự án FDI tại Việt Nam sẽ bị tăng chi phí hoạt động. Các doanh nghiệp này sẽ cần nhiều thời gian và nguồn lực hơn để thực hiện việc tuân thủ các quy tắc, quy định mới có liên quan. Ngân sách nhà nước sẽ phải có những khoản chi phí mới, phát sinh nhằm hệ thống hóa, cập nhật các luật và quy định về thuế cũng như đầu tư cho hệ thống quản lý và các nguồn lực bổ sung để thực thi việc tuân thủ mức thuế tối thiểu toàn cầu.

GIẢI PHÁP NHẰM TIẾP TỤC THU HÚT FDI KHI VIỆT NAM THAM GIA QUY TẮC THUẾ TỐI THIỂU TOÀN CẦU

Với những tác động tích cực và thách thức của quy tắc thuế tối thiểu toàn cầu đến thu hút FDI khi chính thức tham gia đòi hỏi Việt Nam phải có chiến lược, cách tiếp cận phù hợp, đúng thời điểm, bởi vì nếu áp dụng quá sớm, chúng ta sẽ mất lợi thế về ưu đãi thuế quan đang áp dụng thời gian vừa qua, khi đó các doanh nghiệp chịu sự điều chỉnh của quy tắc này sẽ phải nộp phần thuế chênh lệch cho quốc gia đặt trụ sở chính, khiến ưu đãi thuế quan không còn tác dụng. Tuy nhiên, nếu áp dụng quá muộn sẽ dẫn tới: (i) Không thu được phần thuế chênh lệch, dẫn đến thất thu ngân sách; (ii) Môi trường đầu tư sẽ bị ảnh hưởng, do các nhà đầu tư sẽ chuyển hướng đầu tư sang các quốc gia khác có cơ chế chia sẻ lợi ích liên quan đến quy định thuế mới này.

Với nhận thức đó, nguyên tắc xuyên suốt cần tuân thủ khi đề ra các giải pháp nhằm thu hút FDI khi tham gia quy tắc thuế tối thiểu toàn cầu là cần: (1) Bảo đảm môi trường kinh doanh minh bạch, ổn định; (2) Thực hiện nguyên tắc cơ bản lợi ích hài hòa, rủi ro chia sẻ giữa Nhà nước với nhà đầu tư nước ngoài; (iii) Khuyến khích các nhà đầu tư nước ngoài tiếp tục duy trì và mở rộng hoạt động đầu tư tại Việt Nam; (iv) Tiếp tục thu hút được các dự án đầu tư trọng điểm phù hợp với chiến lược phát triển kinh tế – xã hội của đất nước.

Với nhận thức và nguyên tắc như vậy, giải pháp đặt ra trong thời gian tới là:

Thứ nhất, cần thống nhất giải pháp xuyên suốt gắn với quan điểm tổng thể về hài hòa với chuẩn mực khung thuế suất chung của thế giới trong giai đoạn mới, tận dụng các mặt tích cực của thuế tối thiểu toàn cầu, tăng nguồn thu từ thuế đối với các doanh nghiệp nước ngoài đang hoạt động tại Việt Nam, nhưng nộp thuế thấp ở các quốc gia khác.

Thứ hai, kịp thời ban hành cơ chế thuế tối thiểu nội địa đạt chuẩn để giành quyền thu phần thuế bổ sung trước các quốc gia khác như một số quốc gia khác đang áp dụng, đặc biệt là các quốc gia khối ASEAN, như: Malaysia, Indonesia, Thái Lan. Điều đó đảm bảo quyền đánh thuế đối với các doanh nghiệp FDI, mà vẫn giữ lại được nguồn thu, đồng thời giúp cho chúng ta có nguồn lực để hỗ trợ các doanh nghiệp bị ảnh hưởng bởi thuế tối thiểu toàn cầu.

Thứ ba, cần tiếp tục tạo lập môi trường kinh doanh ổn định, thuận lợi và an toàn, cải cách thủ tục hành chính nhằm giảm chi phí tuân thủ, tăng cường tính minh bạch trong xây dựng và thực hiện chính sách liên quan đến thu hút FDI; giảm chi phí sản xuất, kinh doanh của doanh nghiệp bằng các hoạt động hỗ trợ cụ thể, phù hợp, tập trung đầu tư nhiều hơn cho cơ sở hạ tầng, đặc biệt tại các khu công nghiệp, khu chế xuất, hỗ trợ thiết lập chuỗi cung ứng đối với các doanh nghiệp phụ trợ, vệ tinh.

Thứ tư, làm rõ các tiêu chí cụ thể nhằm xác định được các nhà đầu tư chiến lược (dựa vào quy mô, hoạt động R&D, áp dụng công nghệ hiện đại…) để từ đó có phương án hỗ trợ, ưu đãi phù hợp nhằm giúp nâng cao hiệu quả sản xuất, kinh doanh, nâng cao năng lực cạnh tranh, hỗ trợ đầu tư cơ sở hạ tầng và nguồn nhân lực…

Thứ năm, có các biện pháp khuyến khích đầu tư bằng các giải pháp đa dạng khác như miễn thuế nhập khẩu, kéo dài thời gian miễn thuế đất và ưu đãi dựa trên chi phí phù hợp; đồng thời, hoàn thiện hệ thống kế toán theo chuẩn mực toàn cầu nhằm tích hợp với chính sách thuế mới./.

(Theo Tạp chí Kinh tế và Dự báo, số 28, tháng 10/2023)

TÀI LIỆU THAM KHẢO

1. Bộ Tài chính (2023), Quy tắc thuế tối thiểu toàn cầu: Kinh nghiệm áp dụng của các quốc gia, dự kiến tác động và khuyến nghị giải pháp cho Việt Nam, Kỷ yếu Hội thảo.

2. Cổng Thông tin Chính phủ (2023), Đề xuất giải pháp nhằm hạn chế tác động tiêu cực củ7-9a Thuế tối thiểu toàn cầu đối với thu hút đầu tư, truy cập từ https://xaydungchinhsach.chinhphu.vn/de-xuat-giai-phap-nham-han-che-tac-dong-tieu-cuc-cua-thue-toi-thieu-toan-cau-doi-voi-thu-hut-dau-tu-119230423105552145.htm

3. Nguyễn Như Quỳnh (2023), Định hướng áp dụng thuế tối thiểu toàn cầu tại một số quốc gia và khuyến nghị với Việt Nam, Tạp chí Tài chính, số tháng 6/2023.

3. OECD (2020), Tax Challenges Arising from Digitalisation – Economic Impact Assessment Inclusive Framework on BEPS.

4. OECD (2021), 12th Meeting of the Inclusive Framework on BEPS – Statement on a two Pillar solution to address the tax challenges arising from digitalisation of the economy.

5. OECD (2021), 12th Meeting of the Inclusive Framework on BEPS – Statement on a two Pillar solution to address the tax challenges arising from digitalisation of the economy.

6. Tổng cục Thống kê (2011-2023), Niên giám Thống kê các năm, từ năm 2010 đến 2022, Nxb Thống kê.